Из чего складывается ОСАГО?

Недавно задался подобным вопросом в связи с необходимостью продлить полис ОСАГО. Признаюсь, наверное как и многие, каждый год просто приходил в страховую, предоставлял необходимые документы, платил деньги (сколько насчитает страховая) и довольный уезжал с новым полисом. Но в последние время число жалоб на работу страховых компаний стало расти, и это стало поводом разобраться в их работе, правах и обязанностях.

Больше всего автолюбители не довольны тем, что страховые компании отказываются оформлять полис ОСАГО без дополнительных, абсолютно не нужных автовладельцу услуг (например страхование жизни, недвижимости и проч.). Официально вам могут ответить, что закончились бланки или будут испытывать ваше терпение в огромных очередях. У меня складывается мнение, что страховые компании тянут время и ждут вступления в силу новых тарифов, а точнее увеличения базовых ставок, которые должны вступить в силу с 12 апреля 2015 года, а также изменения региональных коэффициентов, которые будут увеличены с 01 апреля — первого дня вступления в силу новых лимитов по выплатам, т.е. всеми путями стремятся сократить продажи «дешевых» полисов. При этом страховщики не боятся обращений на них в прокуратуру, т.к. подобные действия нужно еще доказать, а судиться пойдет не каждый. Кроме того штрафы за подобные нарушения просто смешные! Недавно в новостях говорили, что одна их страховых за подобные действия была оштрафована на 50 000 руб. Для федерального страхового агента это просто пыль. Хоть плачь господа…

Так о чем это я… Поговорим о том, как рассчитывается стоимость полиса и из чего она складывается. В интернете много информации по этому вопросу и огромное множество калькуляторов стоимости полиса. В данной статье я постараюсь кратко и доступно рассказать из чего складывается стоимость, и что на неё влияет. Уверен, эти знания не будут лишними и обязательно вам пригодится.

1. Базовая ставка.

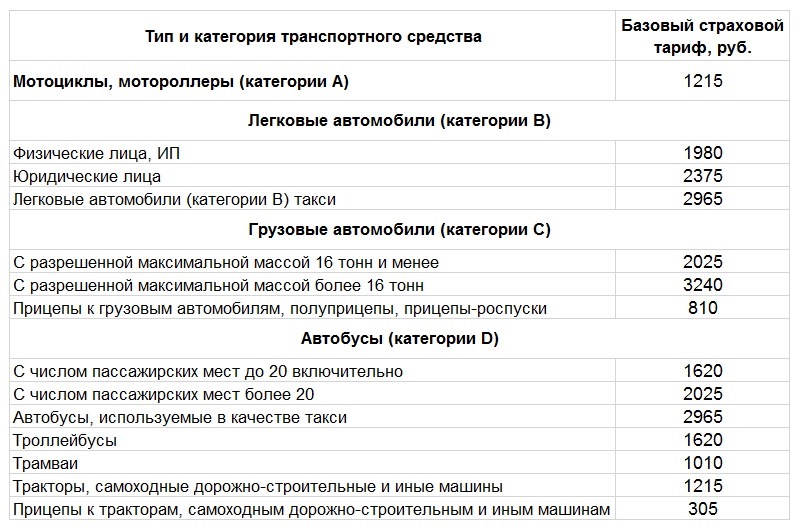

За основу при расчете берется базовая ставка. Она зависит от категории транспортного средства. Ниже таблица с действующими на текущий момент (до увеличения) базовыми ставками.

Далее базовую ставку начинают умножать на коэффициенты.

2. Коэффициент территории.

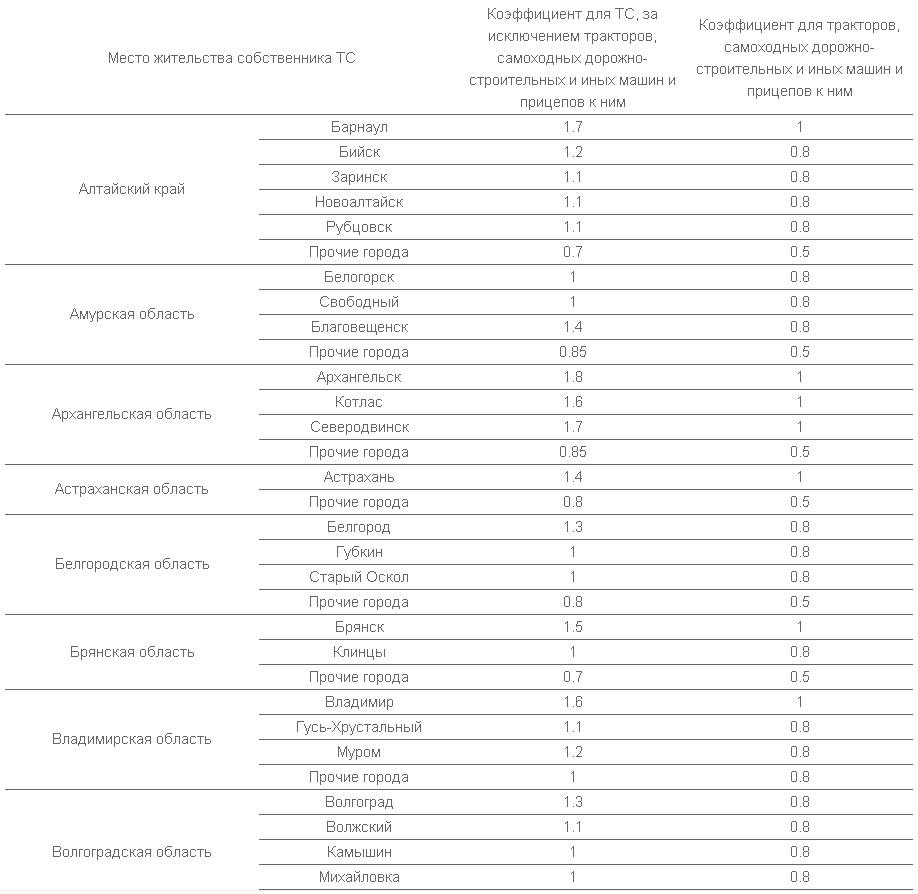

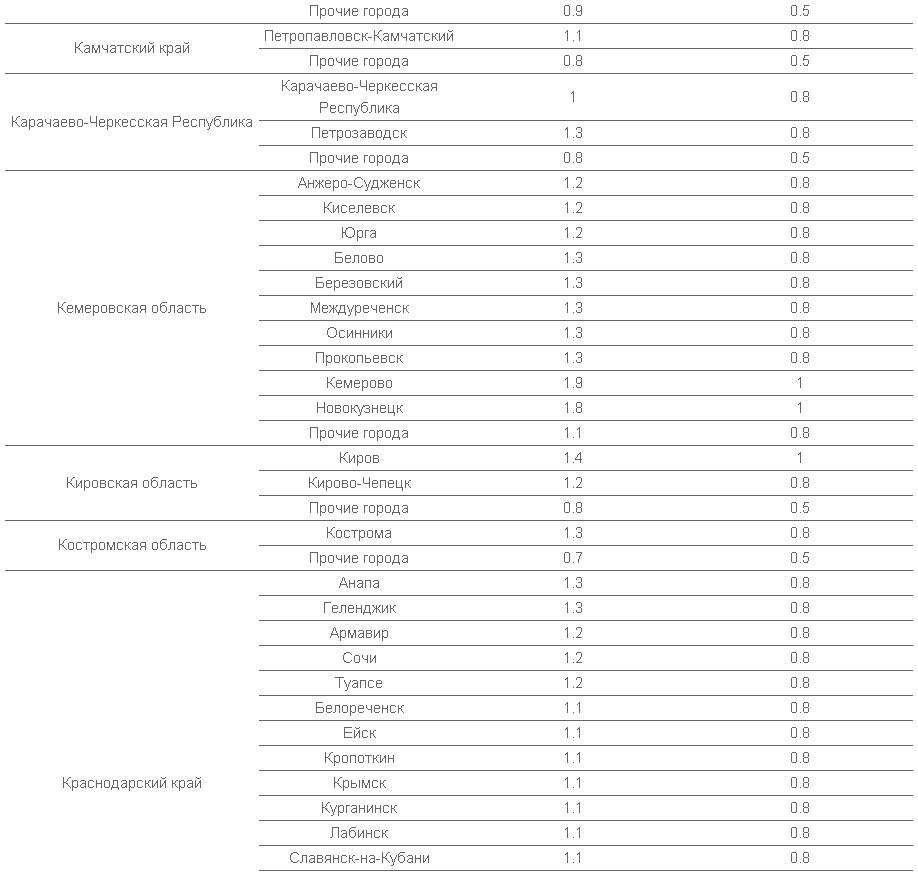

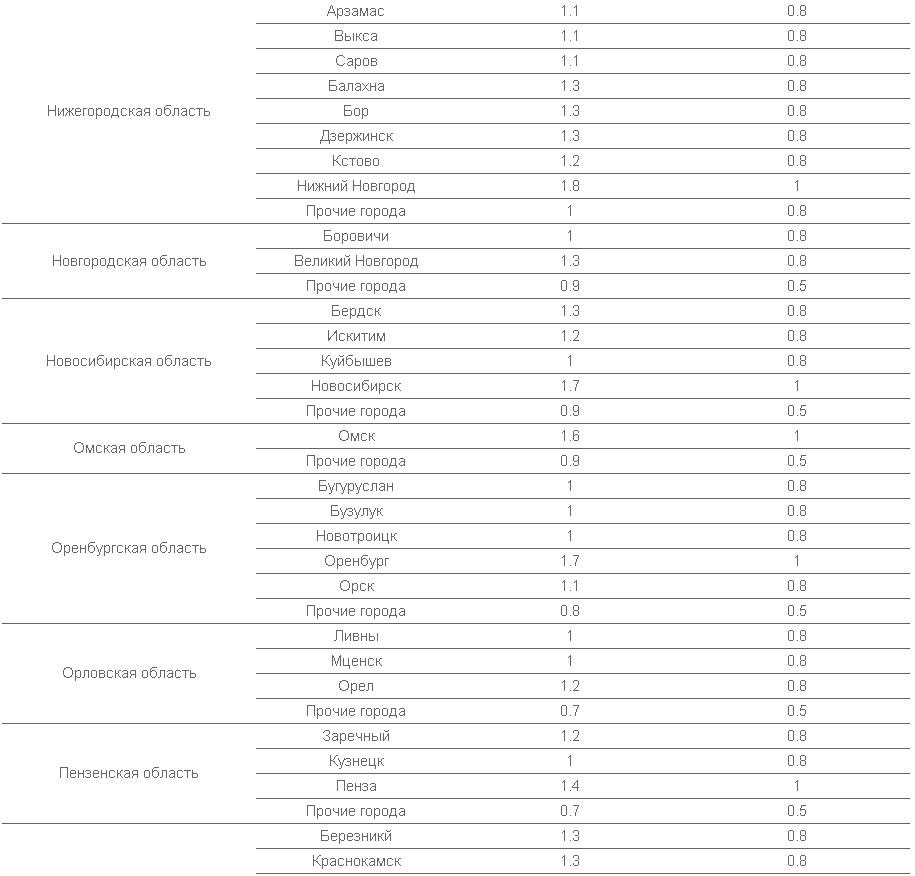

Данный коэффициент учитывает территорию, где используется ТС. Для физических лиц он определяется по месту прописки собственника ТС. Ниже таблица, с действующими территориальными коэффициентами. К слову, в моем случае, прописка в любом населенном пункте Ярославской области, кроме Ярославля, позволит снизить стоимость полиса ОСАГО на 40%!

3. Следующий коэффициент зависит от возраста и стажа водителей. Для того, чтобы этот коэффициент не увеличивал стоимость страховки (был равен 1) водителю должно быть не менее 23 лет и он должен иметь стаж не менее 3-х лет. Стаж считается с момента получения водительского удостоверения. Если в полис вписано несколько водителей, удовлетворяющим разным требованиям, то берется максимальный коэффициент из всех водителей. В случае заключения так называемой «открытой» страховки, т.е. когда за руль вашей машины может сесть любой человек, имеющий права, применяется наивысший коэффициент — 1,8. Ниже в таблице указаны коэффициенты возраста и стажа.

«Открытая» страховка может быть удобна в случаях, когда у вас большая семья, очень удобна если автомобиль является служебным и просто незаменима для курьерских служб и таксомоторных фирм.

5. Коэффициент использования ТС. Проще говоря это срок, на который вы оформляете полис. Здесь нужно обратить внимание, что срок действия полиса и период использования ТС не одно и то же. Договор страховая компания заключает, как правило, сроком на 1 год, а вот в графе «Период пользования» будет уже стоять конкретный период от 3 до 12 месяцев. При регистрации в ГИБДД требуется полис сроком 1 год. Дак вот они все на срок один год вне зависимости от указанного срока пользования.

Таблица по коэффициентам ниже.

6. И последний, навереное самый запутанный, но существенный коэффициент — бонус-малус (КБМ). Другими словами коэффициент, зависящий от наличия или отсутствия страховых выплат. При первичном заключении договора вам присваивают «3» класс страхования. Каждый последующий год безаварийной езды увеличивает класс на 1, правда при условии, что страхование идет непрерывно. И так каждый год. Но в случае наступления страховой выплаты по вашей вине класс на следующий год будет снижен, согласно данным в таблице.

К примеру: в момент заключения договора ОСАГО вам присваивается «3» класс с коэффициентом равным 1,0. Далее вы каждые 3 года продлеваете полис ОСАГО и ездите без аварий. По итогу трех лет у вас будет уже «5» класс и договор на 4 год будет заключен с присвоением «6» класса и соответствующего коэффициента — 0,85. На четвертом году происходит страховая выплата по вашей вине и согласно данным из таблицы на пятый год ваш класс будет снижен до «4», а в случае двух страховых выплат — уже присвоят «2» класс с повышающим коэффициентом 1,4. И так далее.

Ну и теперь самое интересное — сойдется ли стоимость страховки с расчетами. Посчитаем на моем примере:

— Легковой автомобиль Hyundai Accent, базовая ставка — 1980 руб.

— Я прописан в городе Ярославль, территориальный коэф. — 1,5

— Мой возраст более 22 лет и стаж более 3 лет, коэффициент стажа и возраста — 1,0

— Мощность авто по ПТС 102 л.с., коэффициент по мощности — 1,2

— Полис ОСАГО покупаю всегда на год, т.к. езжу постоянно, коэф. использования ТС — 1,0

— 7-ой год стахуюсь в одной и той же компании и пока тьфу, тьфу, тьфу — без аварий. Таким образом коэффициент бонус-малус — 0,65 («10» класс)

Теперь считаем: 1980 х 1,5 х 1,0 х 1,2 х 1,0 х 0,65 = 2316,6 руб.

Все сошлось как в аптеке, надеюсь у вас тоже)

— Увеличение тарифов ОСАГО с 11 октября 2014 года.

С этого дня размер базовых ставок был увеличен и впервые в системе тарифов ОСАГО появилось такое понятие как «тарифный коридор»: если раньше базовый тариф был единый для всех страховых компаний, то теперь страховщикам дали право придерживаться собственной бизнес стратегии в вопросе формирования тарифной политики в обозначенных пределах. Разница между границами тарифного коридора — 5%.

Ниже для сравнения приведена таблица, что было и что стало. Минимальный рост составил 23,5%, а максимальный 30%.

Вы заметили, что информация о прицепах в таблице отсутствует. Введен новый коэффициент для прицепов. В полисе должно быть прописано условие, предусматривающее возможность управления транспортным средством с прицепом к нему. Коэффициенты приведены ниже.

— Увеличение тарифов ОСАГО с 12 апреля 2015 года.

Прошло всего 6 месяцев с момента последнего роста тарифов и снова приходиться констатировать увеличение базовых ставок. Связано это с повышением размера страховых выплат: вместо 160 тыс.руб. теперь лимит составляет 500 тыс.руб. Кроме того, были расширены границы тарифного коридора, теперь разница между минимальным и максимальным тарифом составляет 20%.

С января 2017 года владельцы автомобилей, грузовиков, мотоциклов, у которых есть полис ОСАГО, платят за базовый пакет услуг страховщика гораздо дороже, чем ранее.

С января 2017 года владельцы автомобилей, грузовиков, мотоциклов, у которых есть полис ОСАГО, платят за базовый пакет услуг страховщика гораздо дороже, чем ранее.

Действующее законодательство РФ требует обязательного наличия страхового полиса ОСАГО у каждого владельца автомобиля.

Отказаться от покупки полиса не получится, поэтому многих водителей интересует вопрос, от чего зависит стоимость ОСАГО в 2020 году.

Содержание

- Коэффициенты, влияющие на расчет стоимости

- Итоговая формула

- Новые коэффициенты возраста и стажа (КВС)

- Отмена КВС для иностранных транспортных средств

- Увеличение КВС для юридических лиц

- Расчет КВС для водителей, не имеющих российских прав

- Отмена коэффициента для управления автомобилем с прицепом КПр

- Отмена коэффициента нарушений КН

- Выбор коэффициента КБМ при наличии нескольких водителей

- Новые формулы для расчета стоимости страховки

Коэффициенты, влияющие на расчет стоимости

Базовая страховка должна быть в каждой машине. Если у водителя не было ранее возможности купить полис ОСАГО, он должен сделать это как можно скорее, так как за отсутствие страховки можно получить штраф:

- 500 рублей, если автотранспортным средством управляет водитель, который не вписан в полис, а также если гражданская ответственность застрахована, но полис остался дома;

- 800 рублей, если ОСАГО у водителя нет вообще.

Узнаем, что влияет на стоимость ОСАГО.

Расчет стоимости определенной страховки можно произвести с помощью онлайн-калькулятора. Обычно в таких калькуляторах есть следующие поля:

-

вид автотранспортного средства — легковой автомобиль, грузовик, автомобиль с прицепом мотоцикл или скутер;

вид автотранспортного средства — легковой автомобиль, грузовик, автомобиль с прицепом мотоцикл или скутер; - сведения о количестве водителей, которые имеют право управлять конкретным ТС;

- информация о возрасте, стаже вождения водителя;

- цифровое значение, которое указывает на мощность мотора автомобиля;

- срок действия полиса (если взять полис на более длительный период, приобрести его можно по более выгодной стоимости);

- сведения о предыдущих страховках, если были;

- регион эксплуатации (КТ).

Порядок расчета стоимости страховки ОСАГО прописывается в Указаниях Центробанка РФ №604 от 20 марта 2015 года. Законом устанавливается единая методика расчета стоимости страхового полиса для всех страховщиков.

Также в документе указано, что базовую ставку страхового тарифа страховщик определяет самостоятельно по каждой категории ТС в пределах, которые устанавливает Приложение 1 к Указанию.

Базовый тариф устанавливают в зависимости от вида ТС, юридического статуса автовладельца, цель использования автотранспортного средства. Также учитываются специальные коэффициенты.

К примеру, физическим лицам, у которых есть легковой автомобиль, используемый в некоммерческих целях, назначают минимальную базовую ставку. У юридических лиц при тех же условиях величина базового тарифа будет выше.

Специальные коэффициенты определяются техническим состоянием автотранспортного средства, показателями возраста, водительского стажа.

Каждому из коэффициентов соответствует определенный фактор. Рассмотрим подробнее, как рассчитывается ОСАГО.

Мощность автотранспортного средства (КМ)

Как влияет мощность автомобиля на стоимость полиса?

Как влияет мощность автомобиля на стоимость полиса?

Коэффициент мощности устанавливают в зависимости от количества лошадиных сил в двигателе.

Варьируется в пределах 0,6-1,6. Минимальную величину назначают для автомобилей мощностью 50 л.с., для 150 л.с. и более — максимальная.

Такой порядок объясняется тем, что подобные автомобили считаются более опасными для других участников дорожного движения, чем автотранспорт с небольшим количеством лошадиных сил.

Место регистрации (КТ)

В расчет принимается регион регистрации машины, место прописки автовладельца или место регистрации фирмы юридического лица.

Территориальный коэффициент определяют количеством ТС в определенной местности, а также вероятностью наступления аварийной ситуации.

Пределы показателя: 0,6-2. Наибольшая вероятность ДТП предполагается в городах с населением более миллиона и с огромным транспортным потоком: Москва, Санкт-Петербург, Казань и другие.

Коэффициент устанавливают максимальный — 2. Минимальный (0,6) применим для малонаселенных местностей.

Если срок действия страховки заканчивается во время пребывания водителя вне региона его регистрации, это не значит, что действие полиса можно продлить только после возвращения домой. Более того, управление ТС без страховки наказывается штрафом.

Законодательством предусматривается оформление страхового полиса ОСАГО в любом регионе страны, какой бы регион водитель для этого не выбрал.

Но лучше выбрать страховую компанию с представительством в регионе регистрации владельца автомобиля.

Возраст, водительский стаж

Коэффициент данных показателей устанавливают с учетом степени риска, которая возникает при управлении ТС. Чем водитель старше и опытнее, тем ниже ему будет назначен коэффициент.

Минимальная величина — 1,0. Ее назначают автовладельцам старше 22 лет и водительским стажем более трех лет. У водителей помоложе показатель повысится в зависимости от опыта вождения машины до 1,6-1,8.

Если несколько человек имеют право управлять одним автотранспортным средством, коэффициент будет определяться по водителю с наименьшим опытом.

Количество водителей

Цена полиса ОСАГО также зависит от количества водителей. При оформлении страховки автовладелец должен обязательно отметить количество лиц, которые допущены к управлению его автотранспортным средством.

Если у машины один водитель, нужно выписать страховку с ограниченным количеством водителей. Коэффициент равен 1. При неограниченном количестве (если автомобиль принадлежит компании-перевозчику), назначают коэффициент 1,8.

Увеличение коэффициента связывают с повышением риска наступления страхового случая при использовании автомобиля разными лицами.

Сроки действия полиса (КС)

Срок действия — период, на который заключается договор страхования. Стандартный период действия полиса ОСАГО — 1 год. Минимальный — 3 месяца.

Если водитель пребывает в РФ всего несколько дней, страховка оформляется на соответствующий период.

Чем меньше составляет срок страховки, тем дороже полис ОСАГО.

Максимальная ставка на три месяца — 0,5, на 9 месяцев — 0,95. Минимум — единица, устанавливают при автогражданке на срок от 10 месяцев.

Срок действия может продлеваться на любое количество месяцев, вплоть до года.

Узнаем, как рассчитывается скидка по ОСАГО.

Коэффициент при грубых нарушениях (КН)

Применятся, если:

- договор заключен или продлевается на год;

- собственник авто не изменился;

- при наличии одного из нижеследующих нарушений.

Нарушения, которые принимаются в расчет для КН:

- страховой компании были предоставлены ложные сведения, которые повлияли на стоимость страховки;

- умышленное содействие наступлению страхового случая;

- причинение вреда при обстоятельствах, которые были основанием для регрессного требования к тому, кто причинил вред.

Всегда равняется значению 1,5.

Коэффициент «Бонус-Малус» (КБМ)

Как влияет ДТП на стоимость ОСАГО? Параметр КБМ предназначен для поощрения безаварийной езды (предоставляется скидка) или наказания тех водителей, по чьей вине произошло ДТП (стоимость полиса ОСАГО при этом повышается).

С таблицей значений КБМ можно ознакомиться на сайте: https://www.alfastrah.ru/individuals/auto/osago/kbm/.

Применение таблицы:

- В левом столбце нужно найти соответствующий класс. Если договор заключается впервые, выбираем третий класс. Тогда КБМ равен единице.

- Определяется количество страховых случаев за срок действия предыдущих страховок, в которых автовладелец был признан виновным. У новичков нет аварий, нужно выбрать «0».

- В столбце с количество убытков определяется класс на следующий год. Для новичков — 4. Этому классу соответствует значение КБМ 0,95. При продлении договора ОСАГО такие водители могут рассчитывать на скидку 5%.

Если на следующий год страхования автомобилист станет виновником аварии, ему присвоят класс 2, КБМ 1,4. Цена страховки вырастет.

После каждого года безаварийной езды нужно спуститься на строку ниже. Если аварии были, нужно перейти на строку, соответствующую количеству страховых выплат. При отсутствии страховки в течение одного года класс водителя будет равняться 3.

Накопленную годами скидку можно мгновенно потерять, если водитель станет виновником ДТП, и пострадавший при этом потребует денежную компенсацию от страховой компании виновника.

КБМ не учитывают при страховании прицепов. Скидка также не применяется, если договор ОСАГО заключается на транзитный автомобиль и на те ТС, владельцы которых зарегистрированы в иностранном государстве.

Максимальная скидка — 50%, что соответствует значению 0,5 и классу 13. Водитель получит самую большую скидку, если в течение 10 лет по его вине не будет проводиться страховых выплат.

Скидку можно рассчитать самостоятельно или проверить по базе РСА.

Итоговая формула

Итоговая сумма страховки равна сумме, которую получают в результате умножения нескольких величин.

Формула расчета ОСАГО выглядит так: Т= ТБ х КТ х КБМ х КВС х КО х КМ х КС х КН

Расшифровывается:

- БТ — базовая тарифная ставка;

- КТ — территориальный коэффициент (место регистрации водителя);

- КБМ — скидка за безаварийную езду;

- КВС — возраст и стаж;

- КО — ограничивающий коэффициент, в который входят все указанные в страховке лица;

- КМ — коэффициент мощности двигателя (указывается в лошадиных силах);

- КС и КП — коэффициент сезонного использования и краткосрочного страхования;

- КН — коэффициент нарушений (нарушения перечислены выше, всегда равен 1,5).

Сотрудники страховой компании сами рассчитывают сумму страховки, но могут ошибиться в расчетах, а также намеренно допустить ошибку, чтобы стоимость полиса была выше. Поэтому следует выполнять свои расчеты, а затем сверять их с итоговыми.

Калькуляторы-онлайн также подходят для этой функции, но лучше искать сайт, на которых информацию разместили после апреля 2015 года (после этого срока в силу вступили новые правила расчета стоимости страховки). Новые тарифы сделали автогражданку дороже практически на 50%.

Лишение прав и штрафы

Некоторых водителей беспокоит вопрос, влияет ли лишение прав на стоимость ОСАГО. Законодательство не предусматривает перерывов или приостановок исчисления водительского стажа транспортных средств.

Водительский стаж рассчитывается с даты получения первого водительского удостоверения. Поэтому лишение прав не влияет на стоимость автогражданки.

А влияют ли штрафы на стоимость ОСАГО? На стоимость влияют только аварии, в которых был водитель был признан виновником, а пострадавший потребовал компенсацию у страховой компании виновника.

Влияет ли год выпуска автомобиля на стоимость страховки? Нет, влияет возраст водителя и стаж.

Есть ли возможность сэкономить?

Стоимость страховки ОСАГО установлена законом, но есть несколько легальных способов снизить расходы.

Цену полиса можно немного понизить, изменив значения, которые используются для расчета стоимости страховки:

- ездить на машине средней мощности;

- зарегистрировать автомобиль на лицо, которое проживает в регионе с меньшим базовым тарифом;

- оформить страховку на одного водителя;

- стараться ездить без ДТП;

- купить страховку на год;

- зарегистрировать автомобиль на лицо, у которого есть льготы по страхованию ТС.

Стоимость страхового полиса ОСАГО зависит от множества различных коэффициентов, но итоговую сумму можно рассчитать самостоятельно.

Если Вы поняли, что Ваша страховая компания завышает стоимость страховки, необходимо подать жалобу в РСА и Центробанк. В базе РСА информация хранится несколько лет, поэтому все сведения буду тщательно проверены.

Выплаты по страховке производят только в том случае, если пострадавший в ДТП, которое было спровоцировано Вами, обращается к Вашему страховщику за компенсацией.

Если автомобилю причинен незначительный вред, водители могут разобраться на месте, тогда стоимость полиса ОСАГО не повысится.

Добрый день, уважаемый читатель.

С 5 сентября 2020 года действует новое Указание Банка России «О страховых тарифах по обязательному страхованию гражданской ответственности владельцев транспортных средств», которое внесло серьезные изменения в правила расчета стоимости страховки ОСАГО.

Нововведений довольно много и первая их часть рассмотрена в статье «Новые тарифы для расчета стоимости ОСАГО с 5 сентября 2020 года». Сегодня, во второй части, будут рассмотрены новые коэффициенты для расчета стоимости страховки и новые формулы, применяемые при расчете.

- Новые коэффициенты возраста и стажа (КВС).

- Отмена КВС для иностранных транспортных средств.

- Увеличение КВС для юридических лиц.

- Расчет КВС для водителей, не имеющих российских прав.

- Отмена коэффициента для управления автомобилем с прицепом КПр.

- Отмена коэффициента нарушений КН.

- Выбор коэффициента КБМ при наличии нескольких водителей.

- Новые формулы для расчета стоимости страховки.

Новые коэффициенты возраста и стажа (КВС)

В первую очередь рассмотрим изменения, которые затронули таблицу коэффициентов, зависящих от возраста и стажа водителей:

Примечание. Зеленым цветом в таблице выделены значения, которые стали меньше, красным — которые увеличились.

Больше всего стоимость страховки возросла у водителей в возрасте от 16 лет до 21 года, не имеющих стажа, — на 6%.

Сильнее всего страховка подешевела у водителей старше 50 лет, имеющих стаж 2 года, — на 7%.

Отмена КВС для иностранных транспортных средств

Изменения затронули не только саму таблицу с коэффициентами КВС, рассмотренную выше, но и примечания к этой таблице:

Примечание.

При обязательном страховании гражданской ответственности владельцев транспортных средств, зарегистрированных в иностранных государствах и временно используемых на территории Российской Федерации, коэффициент КВС устанавливается в следующем размере:

- 1,7 — в отношении транспортного средства, владельцем которого является физическое лицо;

- 1 — в отношении транспортного средства, владельцем которого является юридическое лицо.

Ранее для транспортных средств, зарегистрированных в иностранных государствах, применялись особые правила. Фактический стаж и возраст водителя не учитывался, а для расчета бралось значение 1,7 (для физических лиц) или 1 (для юридических лиц). С 5 сентября 2020 года возраст и стаж водителей иностранных автомобилей учитывается на общих основаниях.

Увеличение КВС для юридических лиц

Примечания

1. В случае если собственником транспортного средства является юридическое лицо, коэффициент КВС увеличивается в 1,8 раза.

Данное примечание вводит одно из самых серьезных изменений. С 5 сентября 2020 года КВС для всех автомобилей, принадлежащих юридическим лицам, увеличивается в 1,8 раза. То есть это автоматически приводит к тому, что стоимость страховки у транспортных средств юридических лиц возрастает в 1,8 раза.

Например, Андрей имеет стаж 12 лет и возраст 35 лет.

При покупке страховки для личного автомобиля его КВС составит 0,95.

Если Андрей решит купить точно такую же страховку для автомобиля, принадлежащего юридическому лицу, размер КВС составит 0,95 * 1,8 = 1,71

Расчет КВС для водителей, не имеющих российских прав

2. Стаж водителей, не имеющих российского национального водительского удостоверения, принимается равным нулю.

Еще одно очень серьезное нововведение. Если водитель управляет автомобилем на основании иностранных прав, то при расчете стоимости страховки его стаж не учитывается. То есть значение КВС берется из первого столбца приведенной выше таблицы.

Например, Борис имеет стаж вождения 15 лет, а его возраст 61 год. При этом у Бориса есть только иностранное водительское удостоверение, выданное в Казахстане.

При покупке ОСАГО до 5 сентября 2020 года Борис мог рассчитывать на минимальный коэффициент КВС равный 0,93.

С 5 сентября 2020 года стаж Бориса при расчете КВС не учитывается и коэффициент принимает значение 1,55.

Если Вы попали в похожую ситуацию и стоимость страховки серьезно возросла, то имеет смысл обратиться в ГИБДД для замены иностранного водительского удостоверения на российское. В этом случае стаж будет полностью перенесен, после чего страховка станет заметно дешевле.

Отмена коэффициента для управления автомобилем с прицепом КПр

6. Коэффициент страховых тарифов в зависимости от наличия в договоре обязательного страхования условия, предусматривающего возможность управления транспортным средством с прицепом к нему (далее — коэффициент КПр).

| N п/п | Прицеп в зависимости от типа и назначения транспортного средства | Коэффициент КПр |

| 1 | 2 | 3 |

| 1 | Прицепы к легковым автомобилям, принадлежащим юридическим лицам, к мотоциклам и мотороллерам | 1,16 |

| 2 | Прицепы к грузовым автомобилям с разрешенной максимальной массой 16 тонн и менее, полуприцепы, прицепы-роспуски | 1,40 |

| 3 | Прицепы к грузовым автомобилям с разрешенной максимальной массой более 16 тонн, полуприцепы, прицепы-роспуски | 1,25 |

| 3 | Прицепы к тракторам, самоходным дорожно-строительным и иным машинам, за исключением транспортных средств, не имеющих колесных движителей | 1,24 |

| 4 | Прицепы к другим типам (категориям) и назначению транспортных средств | 1 |

Коэффициент КПр полностью исключен из Указания Банка России. Начиная с 5 сентября 2020 года использование прицепа никак не влияет на стоимость страховки. То есть, при наличии любой страховки ОСАГО на автомобиль можно к этому автомобилю присоединить и прицеп. Никакого нарушения при этом не будет.

Что касается финансовой стороны вопроса, то можно сказать, что страховка станет несколько дешевле для тех водителей, кто раньше покупал специальный полис для эксплуатации с прицепом (для личных легковых автомобилей с прицепом такой полис не требовался).

Отмена коэффициента нарушений КН

9. Коэффициент, применяемый при наличии действий (бездействии) владельцев транспортных средств, предусмотренных пунктом 3 статьи 9 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее — коэффициент КН).

Коэффициент КН равен 1,5.

Коэффициент нарушений КН применялся при расчете стоимости ОСАГО для тех водителей, которые допустили серьезные нарушения правил страхования.

Например, если водитель скрылся с места ДТП.

Коэффициент нарушений увеличивал стоимость страховки в 1,5 раза. С 5 сентября 2020 года этот коэффициент не используется.

Выбор коэффициента КБМ при наличии нескольких водителей

5. Для договоров обязательного страхования, предусматривающих ограничение числа лиц, допущенных к управлению транспортным средством, владельцем которого является физическое лицо, страховой тариф рассчитывается с применением максимального значения коэффициента КБМ, определенного в отношении каждого водителя, допущенного к управлению транспортным средством.

5. Для договоров обязательного страхования, предусматривающих ограничение числа лиц, допущенных к управлению транспортным средством, страховой тариф рассчитывается с применением максимального значения коэффициента КБМ, определенного в отношении каждого водителя, допущенного к управлению транспортным средством.

В пункте 5 приложения 4 исчезло упоминание физических лиц, являющихся владельцами транспортных средств. То есть обновленный пункт говорит о том, что при покупке ограниченной страховки правила стали одинаковыми для физических и юридических лиц. В качестве КБМ выбирается наибольший коэффициент среди всех водителей, допущенных к управлению.

Новые формулы для расчета стоимости страховки

Выше были рассмотрены базовые страховые тарифы и коэффициенты, которые изменились с 5 сентября 2020 года. Однако кроме них нововведения затронули и формулы, которые используются для расчета.

Из данной таблицы можно сделать следующие выводы:

- Формулы расчета стали едиными для транспортных средств, принадлежащих юридическим и физическим лицам.

- Коэффициенты КН и КПр полностью исключены из формул. Это не удивительно, ведь чуть выше речь шла о том, что эти коэффициенты в Указании Банка России больше не упоминаются.

- Коэффициент возраста и стажа КВС ранее не использовался при расчете стоимости страховки для юридических лиц. Теперь же он присутствует в формулах.

В заключение хочу отметить, что с 5 сентября 2020 года правила расчета стоимости страховки ОСАГО изменились довольно сильно. И если Вас в ближайшее время ожидает покупка нового полиса ОСАГО, то рекомендую заранее рассчитать его предполагаемую стоимость с помощью обновленного калькулятора ОСАГО:

Ведь в первое время не исключены ошибки страховых компаний при расчете по новым правилам.

Что касается итоговой стоимости страховки для каждого водителя, то невозможно сделать однозначный вывод о том, станет она больше или меньше. Дело в том, что изменения одновременно затронули множество коэффициентов. Поэтому не исключено, что у кого-то страховка станет немного дешевле, а у кого-то несколько дороже. Расчет в любом случае имеет смысл сделать индивидуально для каждого водителя.

Удачи на дорогах!

Обновлено: 10 сентября 2020 Раздел: Страхование Об авторе: Максим Калашников — эксперт по автомобильному законодательству России. Более 11 лет занимается изучением автомобильных нормативных документов и консультациями водителей. Автор аналитических статей и обучающих курсов. Руководитель проекта ПДД Мастер (pddmaster.ru). Серия статей «Тарифы ОСАГО с 5 сентября 2020 года»Новые тарифы для расчета стоимости ОСАГО с 5 сентября 2020 годаНовые правила при расчете ОСАГО с 5 сентября 2020 года

Добавить комментарий