Инкассовые поручения

Платежным поручением является оформленное расчетным документом распоряжение владельца счета (плательщика) обслуживающему его банку, о переводе определенной денежной суммы на счет получателя средств, открытый в этом или другом банке.

Платежное поручение оформляется на типовом бланке. В число обязательных реквизитов платежного поручения включаются: ИНН плательщика и получателя средств; наименования и номера счетов в кредитной организации (филиале) или подразделении расчетной сети Банка России; наименования и местонахождение кредитных организаций, их банковские идентификационные коды (БИК) и номера счета для проведения расчетных операций.

Платежные поручения действительны в течение 10 дней со дня выписки. По общему правилу, они принимаются к исполнению независимо от наличия денежных средств на счете.

Платежными поручениями могут производиться:

— перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

— перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

— перечисление денежных средств в целях возврата (размещения кредитов (займов), депозитов) и уплаты процентов по ним;

— перечисления денежных средств в других целях, предусмотренных законодательством или договором.

В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей.

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Маршрут прохождения платежа по инкассо выглядит следующим образом:

1. Платежные документы при использовании данной формы расчетов предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств;

2. По общему правилу, получатель средств представляет в банк расчетные документы при реестре переданных инкассо документов;

3. Ответственный исполнитель банка-эмитента при приеме на инкассо платежных документов осуществляет проверку соответствия расчетного документа установленной форме бланка и заполнения всех необходимых реквизитов; подписей и печатей имеющимся в банке образцам. Согласно действующему законодательству именно банк-эмитент обязуется доставить по назначению принятые на инкассо документы. В ходе выполнения данной обязанности, вытекающей из договора, заключенного между клиентом и банком, банковского счета, банк-эмитент вправе привлечь другой банк — исполняющий;

4. Расчетные документы направляются в исполняющий банк. Если маршрут платежа охватывает другие кредитные организации, доставку расчетных документов они осуществляют самостоятельно; если платеж проходит через учреждения и подразделения расчетной сети Банка России — экспедирование расчетных документов самих кредитных организаций осуществляется в порядке, установленном ЦБ РФ;

5. Поступившие в исполняющий банк расчетные документы регистрируются в журнале произвольной формы. Ответственный исполнитель банка осуществляет контроль полноты и правильности заполнения реквизитов расчетных документов. В дальнейшем один из экземпляров расчетных документов направляется плательщику для акцепта. При этом расчетные документы помещаются в картотеку по внебалансовому счету № 90901 «Расчётные документы, ожидающие акцепта для оплаты»;

6. После совершения акцепта расчетных документов соответствующая денежная сумма списывается с ведущегося в кредитной организации банковского счета плательщика и зачисляется на счет получателя средств. Действующим законодательством допускается частичная оплата расчетных документов.

Инкассовое поручение — это особая форма платежной документации, которая позволяет изъять деньги плательщика с его расчетного счета без получения его согласия на данную операцию. Такой способ расчетов предусмотрен для изъятия денежных средств по закону или по заключенным договорам.

Содержание

- Сфера применения

- Бланк платежного документа

- Особенности составления

- Как заполнить

- Для чего необходимо инкассовое поручение

- В каких случаях востребован данный документ

- Что нужно сделать, чтобы «схема» заработала

- Кому интересна инкассовая форма расчетов

- Правила оформления и составление инкассового поручения

- Образец заполнения инкассового поручения

- Инкассовое поручение

- Особенности расчетов по инкассо

Сфера применения

О том, как вести расчеты инкассовыми поручениями в 2020 году, говорит Гражданский кодекс РФ. Согласно статье 862 ГК РФ, а также Положению о правилах осуществления перевода денежных средств, утвержденному Банком России 19.06.2012 № 383-П, безналичные расчеты между экономическими субъектами и простыми гражданами могут осуществляться с использованием таких платежных форм, как платежное поручение, платежное требование, инкассовое поручение, а также расчеты по аккредитивам и чекам.

Каждый из способов безналичных взаиморасчетов между субъектами имеет ряд отличий. Расчеты по инкассо предусматривают бесспорный или даже принудительный способ изъятия денег со счета плательщика. Такой вид взаиморасчетов используется, если:

- этот способ расчета закреплен на законодательном уровне;

- списание производится в счет погашения задолженностей по исполнительным документам;

- в условиях договора поставки товара, оказания услуг, выполнения работ обозначен именно такой способ взаиморасчетов.

Его вправе выписать налоговые органы и представители внебюджетных фондов (ФСС, ПФР, ФОМС) при обнаружении пеней, недоимок и штрафов по обязательным платежам в бюджет. Судебные приставы наделены аналогичными полномочиями по взысканию денежных средств с расчетных счетов по исполнительным документам. Также изъять деньги по инкассо вправе контрагенты на основании заключенного договора, который предусматривает данный вариант расчетов.

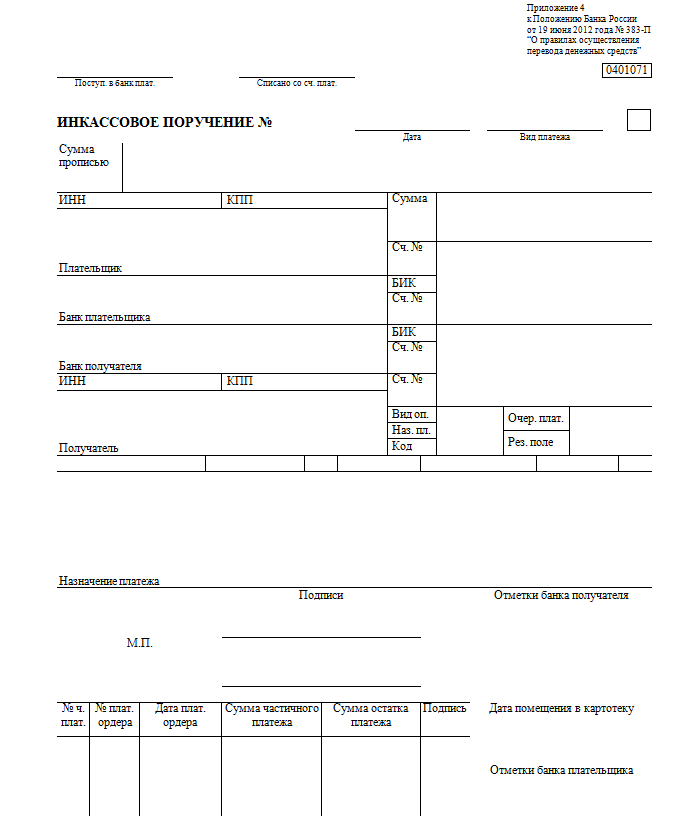

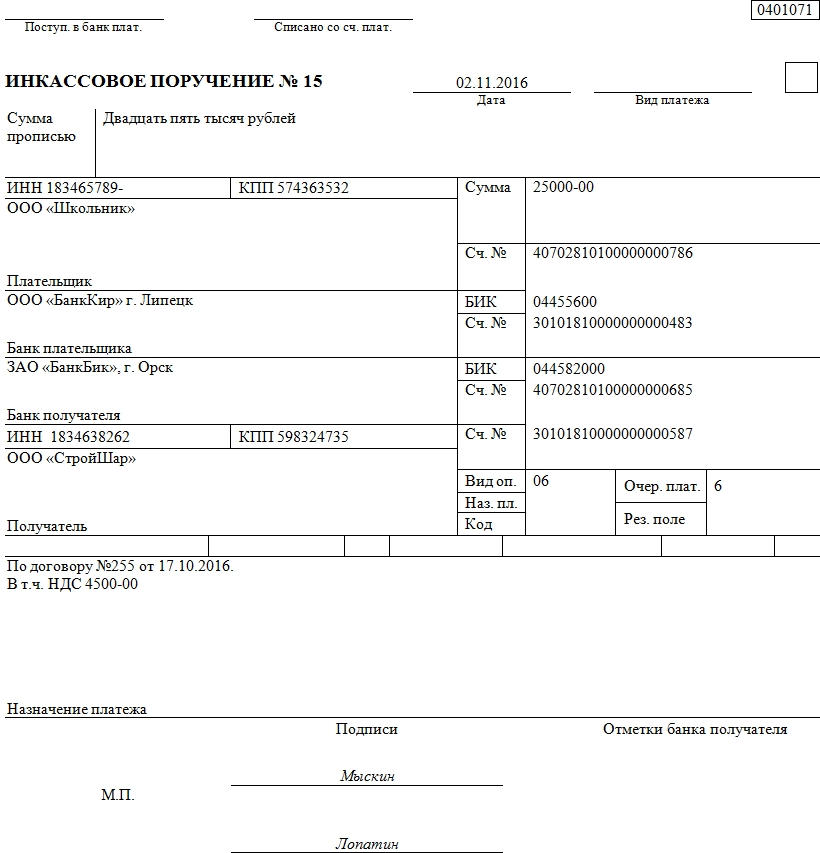

Бланк платежного документа

Инкассовое поручение, бланк формы 0401071, утвержден в Приложении 4 к Положению Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств». По структуре платежный инкассовый документ схож с бланком платежного поручения.

Ключевое отличие инкассовых поручений от платежных требований заключается в том, что платежка — это распоряжение плательщика списать деньги с его счета в пользу получателя. При инкассо деньги плательщика изымаются по распоряжению получателя.

Особенности составления

Несмотря на схожесть с платежкой, заполнение инкассовых документов имеет особенности. Инкассо в обязательном порядке должно содержать следующие реквизиты:

- Ссылка на действующий нормативно-правовой акт, на основании которого производится изъятие денег. Необходимо указать номер и дату самого НПА, номер статьи, пункта или подпункта.

- Номер и дату заключенного договора, соглашения или контракта, номер пункта, в котором обозначена возможность проведения этого вида взаиморасчетов между контрагентами.

- Реквизиты исполнительного документа и наименование организации, которая выдала исполнительный лист. Также необходимо указать номер и дату дела судопроизводства.

ВАЖНО! При формировании платежной документации по инкассо судебными приставами требуется приложить оригинал или удостоверенный дубликат исполнительного листа. Контрагенты обязаны предоставить в банк договор, а также документацию, подтверждающую возникновение обязательств (накладные, акты, счета-фактуры). В противном случае платеж не будет исполнен банковской организацией.

Обратите внимание, если требования к реквизитам или наличию подтверждающей документации не исполнены, то принимающий банк должен в срочном порядке оповестить заявителя о выявлении нарушений. При отсутствии действий со стороны заявителя по устранению выявленных нарушений банк откажет в исполнении платежа.

Инкассовое поручение налогового органа не может быть принято к исполнению банком до окончания срока добровольного погашения выявленной задолженности. К тому же ФНС обязана выставить платежные требования к изъятию по каждому КБК в отдельности, объединение не допускается. Если за организацией числятся пеня и штраф по налогу, то ФНС обязаны выставить два инкассовых поручения: один — по пени, второй — по штрафу, так как для каждого налогового платежа предусмотрен свой индивидуальный код бюджетной классификации (КБК).

Как заполнить

Если договор или контракт предусматривает инкассовый способ расчетов, то контрагент вправе выставить платежный документ по форме 0401071. Документация может быть предоставлена в банк и на бумажных носителях, и в электронном виде.

Чтобы подтвердить право получателя на изъятие денежных средств с расчетного счета плательщика, необходимо предоставить в банк подтверждающую документацию. К ней относят основной договор, акты приемки, товарные накладные, счета-фактуры и прочие бумаги, подтверждающие возникновение обязательств по договору.

Инкассовое распоряжение — способ осуществления платежа, используемый для изъятия денег с банковского счета отправителя денег без его согласия.

Изъятие денег с банковского счета клиента без его согласия производится с использованием инкассовых распоряжений по основаниям, предусмотренным законодательными актами Республики Казахстан, и в порядке, установленном Национальным Банком Республики Казахстан, с учетом соблюдения очередности, предусмотренной законодательными актами Республики Казахстан.

Инициатор представляет в банк отправителя денег инкассовое распоряжение с приложением оригиналов исполнительных документов либо их копий, подтверждающих обоснованность данного взыскания на основании норм, предусмотренных законодательными актами Республики Казахстан, за исключением случаев представления инкассовых распоряжений органов налоговой службы и таможенных органов. Требования о необходимости приложения оригиналов документов либо их копий устанавливаются Национальным Банком Республики Казахстан.

Инкассовые распоряжения органов налоговой службы на взыскание задолженности по обязательным пенсионным взносам предъявляются в банки с приложением списков вкладчиков накопительных пенсионных фондов, в пользу которых взыскивается задолженность. Исполнение инкассового распоряжения органов налоговой службы о взыскании налоговой задолженности при недостаточности денег на банковском счете отправителя денег производится по мере поступления денег на такой счет.

В инкассовом распоряжении указывается назначение платежа и делается ссылка на законодательный акт, предусматривающий право изъятия денег без согласия отправителя денег.

Права и обязанности участников платежа возникают с момента предъявления инициатором инкассового распоряжения в банк отправителя денег. Банк отправителя денег после получения такого указания должен его акцептовать либо обоснованно в письменном виде отказать в его акцепте. В случае акцепта инкассового распоряжения банком отправителя денег у отправителя инкассового распоряжения возникает право требования по его исполнению.

Ответственность за обоснованность изъятия денег без согласия отправителя денег несет взыскатель.

Инкассовое распоряжение для изъятия денег без согласия отправителя денег предъявляется на основании исполнительных листов или приказов, выдаваемых по решениям, приговорам, определениям и постановлениям судов или судебного приказа о взыскании денег.

Задания для самоконтроля:

- 1. Какие операции являются переводными?

- 2. Перечислите способы осуществления платежей и переводов денег.

- 3. Что такое платежное поручение?

- 4. Что такое прямое дебетование банковского счета?

- 5. Что такое платежное требование-поручение?

- 6. Что такое инкассовое распоряжение?

Литература (ссылки на учебно-методическую литературу, указанную в разделе учебно-методическое обеспечение дисциплины)

См. Список учебно-методической литературы

Термин инкассовое поручение на слуху у многих специалистов бухгалтерских отделов. Однако, что это такое и как им пользоваться знают далеко не все.

Для чего необходимо инкассовое поручение

Роль инкассового поручения проста: произвести оплату каких-либо услуг или работ без непосредственного участия плательщика и его предварительного согласия. Однако такая процедура возможна только в том случае, если между контрагентами заключен соответствующий договор (т.е. включающий пункт об инкассовой оплате).

Иначе говоря, благодаря данному документу банк получателя товара или услуги осуществляет перевод денежных средств в банк исполнителя или производителя, минуя самих участников сделки. Ни заказчик, ни исполнитель могут не предоставлять в банк никаких платежных поручений и пр. документов, единственное, что происходит: банк плательщика уведомляет своего клиента о переводе денежных средств, а банк получателя – об их зачислении на счет.

ФАЙЛЫ

Скачать пустой бланк инкассового поручения .docСкачать образец заполнения инкассового поручения .doc

В каких случаях востребован данный документ

Сказать о том, что инкассовое поручение имеет широкое распространение, нельзя. Однако в некоторых случаях он встречается довольно часто, например, в практике налоговой инспекции, когда в банк должника по налогам отправляется инкассовое поручение и долги автоматически списываются с его счетов (такие инкассовые поручения подлежат безусловному исполнению, оспаривать их нельзя). Или в деятельности коммунальных служб, когда между коммунальщиками и получателем услуги заключен договор с возможностью безакцептных (т.е не требующих разрешения и участия непосредственного плательщика) платежей – в этом случае плата из банка получателя услуги в банк коммунальной организации также переводится путем применения инкассового поручения.

Организации порой тоже заключают между собой подобные договоры, но такая практика не имеет общеприменительного характера, поскольку она требует стопроцентной доверительности в отношениях между контрагентами, а также их бесспорной платежеспособности.

Что нужно сделать, чтобы «схема» заработала

Если предприятия заинтересованы в том, чтобы платежи между ними происходили без их прямого участия, им нужно

- заключить между собой договор, в который требуется внести пункт о расчетах через инкассовое поручение;

- предоставить данный договор в обслуживающую кредитную организацию.

После того, как договор будет заключен и сделка проведена, банк поставщика (продавца) пересылает поручение инкассо банку потребителя (покупателя). Затем банк уведомляет покупателя о получении документа на оплату и в случае его подтверждения происходит перечисление, далее банк получателя аналогичным образом информирует своего клиента о зачислении денежных средств на счет.

Кому интересна инкассовая форма расчетов

В первую очередь инкассо выгодна покупателю. Связано это с тем, что за ним всегда остается право перечисления платежа или отказа от него (это определяет невысокую надежность данных операций). Однако продавец может подстраховаться, если предварительно запасется определенными документами, при отсутствии которых покупатель не сможет завладеть товаром на законных основаниях.

Это важно помнить, учитывая то, что данная банковская операция производится вкупе с акцептом такого расчета, что подразумевает немедленную отгрузку продукции в рамках действующего договора, вне зависимости, поступили или не поступили за нее средства от покупателя. Покупатель же оплачивает цену товаров при получении полного пакета расчетных документов, который предварительно должен быть проверен продавцом на предмет соответствия ее стоимости, качества и количества условиями, прописанным в договоре.

У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось. Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево.

Правила оформления и составление инкассового поручения

Инкассовое поручение должно оформляться по определенной форме. В ней содержится

- информация о сторонах договора (наименование предприятий),

- сведения о банках, между которыми происходит непосредственная передача денежных средств,

- номера расчетных счетов организаций,

- сумма перечисления,

- номер и дата составления документа.

Если происходит бесспорное взымание средств со счета плательщика (например, при списывании долгов по налогам и пр. основаниям), то в инкассовом поручении должна быть указана еще и ссылка на норму закона.

Документ составляется в четырех экземплярах:

- первый остается у работников кредитного учреждения и на основании него производится списание средств со счета плательщика;

- второй экземпляр передается в банк-получатель денежных средств. В случаях, когда счета обеих организаций находятся в одном банке, вторая копия инкассового поручения получает статус мемориального ордера при зачислении средств на счет получателя платежа;

- третий экземпляр предназначен для самого владельца счета;

- четвертая копия заверяется сотрудником банка и печатью кредитного учреждения и передается на руки клиенту.

Образец заполнения инкассового поручения

- Вначале пишется номер документа и ставится дата его заполнения.

- Далее указывается вид платежа и сумма (обязательно прописью и цифрами).

- Затем в бланк вписывается информация о плательщике: в нужных ячейках ставятся

- номера ИНН и КПП,

- полное название предприятия,

- информация о банке плательщика (с указанием его БИК).

- Далее аналогичным образом в бланк инкассового поручения вносятся сведения о получателе платежа и кредитном учреждении, в котором он обслуживается.

- С правой стороны документа вносятся расчетные счета всех указанных в документе организаций, а ниже:

- вид оплаты,

- назначение платежа

- и его очередность (при необходимости).

- Затем в документ вносится договор, в соответствии с которым стало возможным использование данного документа в расчетах между предприятиями (номер и дата его составления).

- В завершение документ должен быть подписан ответственным сотрудником банка.

Инкассовое поручение

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению своего клиента получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за отгруженные в его адрес товары (работы, услуги) и зачисляет их на его счет в банке. Инкассо можно определить как поручение продавца (кредитора) своему банку получить от покупателя (плательщика) непосредственно или через другой банк определенную денежную сумм или подтверждение, что эта сумма будет выплачена в установленный срок.

Основание для такого платежа — расчетные документы, предъявленные клиентом.

Поэтому в зависимости от расчетных документов различают:

- чистое инкассо, когда прилагается вексель, чек;

- документарное инкассо — акт о приемке работ, счета за товар.

Банк, получивший просьбу клиента и расчетные документы, принимает меры по взысканию платежа. При этом используется платежное требование, или инкассовое поручение. Оно прикладываются к счету плательщика через банк.

Инкассовая операция банка сочетается с акцептной формой расчета. При акцептной форме расчетов товары отгружаются на основании контракта немедленно, не ожидая оплаты покупателем товара. Покупатель уплачивает за товар по получении расчетных документов, предварительно проверив выполнение продавцом всех условий договора в отношении количества, цены, срока отгрузки, качества и т. д.

В случае нарушения продавцом договора покупатель может отказаться от оплаты товара. Если покупатель нарушит договор, например, задержит оплату товаров, то продавец вправе применить к нему санкции.

Если покупатель заявляет об отказе от акцепта, банк проверяет основательность и мотивы этого отказа и уведомляет о нем продавца. При неоплате покупателем платежа в установленный срок банк покупателя информирует об этом банк продавца.

Рис. 8. Схема расчета документарным инкассо:

- заключение договора о поставке товара;

- отправка товара;

- предоставление документов на инкассо;

- поручение на инкассо, т. е. банк продавца пересылает документы

банку, обслуживающему покупателя; - авизирование (уведомление) покупателя о получении документов;

- оплата документов (выставление платежного поручения);

- передача документов покупателю;

- занесение денежных средств на счет банка продавца;

- авизирование банка продавца об операции;

- списание денег со счета банка, обслуживающего продавца, и зачисление их на счет последнего;

- авизирование продавца о зачислении денег на его расчетный счет.

Инкассовая форма расчетов выгодна покупателю, так как документы, получаемые покупателем для проверки, остаются в распоряжении банка до момента оплаты (акцепта) и в случае неоплаты возвращаются банку с указанием причин неоплаты. К недостаткам относятся большая продолжительность по времени прохождения документов через банки, возможность отказа покупателя оплатить предоставленные документы.

Особенности расчетов по инкассо

Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке.

Инкассовые поручения применяются:

- в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

- для взыскания по исполнительным документам;

- в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Инкассовое поручение составляется на бланке формы 0401071. При взыскании денежных средств со счетов в бесспорном порядке в случаях, установленных законом, в инкассовом поручении в поле «Назначение платежа» должна быть сделана ссылка на закон (с указанием его номера, даты принятия и соответствующей статьи).

При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего такое решение. В случае взыскания исполнительского сбора судебным приставом-исполнителем инкассовое поручение должно содержать указание на взыскание исполнительского сбора, а также ссылку на дату и номер исполнительного документа судебного пристава-исполнителя.

Инкассовые поручения на взыскание денежных средств со счетов, выставленные на основании исполнительных документов, принимаются банком взыскателя с приложением подлинника исполнительного документа либо его дубликата.

Банки не принимают к исполнению инкассовые поручения на списание денежных средств в бесспорном порядке, если прилагаемый к инкассовому поручению исполнительный документ предъявлен по истечении срока, установленного законодательством.

Банки, обслуживающие должников (исполняющие банки), исполняют поступившие инкассовые поручения с приложенными исполнительными документами либо при отсутствии или недостаточности денежных средств на счете должника для удовлетворения требований взыскателя делают на исполнительном документе отметку о полном или частичном неисполнении указанных в нем требований в связи с отсутствием на счете должника денежных средств и помещают инкассовое поручение с приложенным исполнительным документом в картотеку по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок». Инкассовые поручения исполняются по мере поступления денежных средств в очередности, установленной законодательством.

Бесспорный порядок списания денежных средств применяется по обязательствам в соответствии с условиями основного договора, за исключением случаев, установленных Центральным банком.

Списание денежных средств в бесспорном порядке в случаях, предусмотренных основным договором, осуществляется банком при наличии в договоре банковского счета условия о списании денежных средств в бесспорном порядке либо на основании дополнительного соглашения к договору банковского счета, содержащего соответствующее условие. Плательщик обязан предоставить в обслуживающий банк сведения о кредиторе (получателе средств), имеющем право выставлять инкассовые поручения на списание денежных средств в бесспорном порядке, обязательстве, по которому будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право бесспорного списания).

Отсутствие условия о списании денежных средств в бесспорном порядке в договоре банковского счета либо дополнительного соглашения к договору банковского счета, а также отсутствие сведений о кредиторе (получателе средств) и иных вышеуказанных сведений является основанием для отказа банком в оплате инкассового поручения.

Инкассовое поручение должно содержать ссылку на дату, номер основного договора и соответствующий его пункт, предусматривающий право бесспорного списания.

Банки не рассматривают по существу возражений плательщиков против списания денежных средств с их счетов в бесспорном порядке.

Банки приостанавливают списание денежных средств в бесспорном порядке в следующих случаях:

- по решению органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановлении взыскания;

- при наличии судебного акта о приостановлении взыскания;

- по иным основаниям, предусмотренным законодательством.

В документе, предоставляемом в банк, указываются данные инкассового поручения, взыскание по которому должно быть приостановлено.

При возобновлении списания денежных средств по инкассовому поручению его исполнение осуществляется с сохранением указанной в нем группы очередности и календарной очередности поступления документа внутри группы.

Исполнительный документ, взыскание денежных средств по которому не производилось (за исключением случаев прекращения исполнительного производства) или произведено частично, возвращается вместе с инкассовым поручением исполняющим банком банку-эмитенту для передачи взыскателю лично под расписку в получении или заказной почтой с уведомлением. При этом исполняющий банк делает на исполнительном документе отметку о дате возврата исполнительного документа с указанием взысканной суммы, если имела место частичная оплата документа.

Исполнительный документ, взыскание денежных средств по которому произведено или прекращено в соответствии с законодательством, возвращается исполняющим банком заказной почтой с уведомлением в суд или другой орган, выдавший исполнительный документ. При этом исполняющий банк делает на исполнительном документе отметку о дате его исполнения с указанием взысканной суммы или дате возврата с указанием основания прекращения взыскания (номер и дата заявления взыскателя, определения суда (арбитражного суда) или иного документа) и взысканной суммы, если имела место частичная оплата документа.

О возврате исполнительного документа в журнале регистрации банка делается отметка с указанием даты возврата, суммы (или остатка суммы) и причины возврата.

Добавить комментарий