Управленческие расходы 2220

Счет 26 «Общехозяйственные затраты» предназначен для обобщения информации о затратах, связанных с управлением организацией (п. 28 Инструкции № 50).

Документ: Инструкция о порядке применения типового плана счетов бухгалтерского учета, утвержденная постановлением Минфина Республики Беларусь от 29.06.2011 № 50 (далее – Инструкция № 50).

Условно-постоянные косвенные затраты, связанные с управлением организацией, предварительно учитываются на счете 26 и списываются в полной сумме при определении финансовых результатов в дебет субсчета 90-5 «Управленческие расходы» счета 90 «Доходы и расходы по текущей деятельности» и других счетов.

Важно! Счет 26 сальдо на отчетную дату не имеет.

Общехозяйственные затраты – это затраты, которые непосредственно не связаны с производством продукции, выполнением работ, оказанием услуг и их реализацией, а также с реализацией приобретенных товаров, но необходимы для управления организацией и ее функционирования.

Рассмотрим общехозяйственные затраты, которые включают в себя:

- затраты на заработную плату работников, выполняющих функции в сфере управления и администрирования (например, директор, главный бухгалтер, юрисконсульт), а также отчисления от фонда заработной платы вышеперечисленного состава (ФСЗН, Белгосстрах).

Ситуация 1. Начисление и отражение в бухгалтерском учете заработной платы, отчислений в ФСЗН и Белгосстрах административно-управленческого персонала

Производственная организация зарегистрировалась 25 июня 2020 г. Ежемесячно организация несет расходы по арендной плате за офисное помещение, зарплате директору, бухгалтеру и отчислениям от нее.

Как отразить данные затраты в бухгалтерском учете, если производство еще не запущено и никаких доходов организация не получает?

<..>

- амортизационные отчисления и затраты на ремонт основных средств управленческого и общехозяйственного назначения.

Ситуация 2. Начисление и отражение в бухгалтерском учете амортизации по основным средствам и нематериальным активам общехозяйственного назначения

Организация в мае 2020 г. приобрела ноутбуки для бухгалтерии и юридического отдела, а также приобрела и установила компьютерную программу «1С:Бухгалтерия» и отдельную компьютерную программу для юриста и кадровика. Согласно учетной политике организации ноутбук относится к основному средству (далее – ОС).

Ежемесячное начисление амортизации начиная с июня 2020 г. составило:

– по ноутбукам – 78,00 руб.;

– по компьютерным программам – 120,00 руб.

Как амортизационные начисления по ОС и НМА отразить в бухгалтерском учете?

<..>

- затраты на прочие налоги и перечисления (налог на недвижимость, земельный налог, экологический налог).

Ситуация 3. Организация арендует офисное помещение у индивидуального предпринимателя

В декабре 2019 г. организация, применяющая общую систему налогообложения, взяла в аренду офисное помещение у индивидуального предпринимателя. Согласно налоговому законодательству организация является плательщиком налога на недвижимость. Размер данного налога в год – 560,00 руб.

Как в бухгалтерском учете отразить начисленный налог на недвижимость?

- расходы по командировкам.

Ситуация 4. Отражение в бухгалтерском учете расходов по командировке, связанной с текущей деятельностью

Заместитель руководителя коммерческой организации направлен в командировку в обособленное структурное подразделение организации из г. Минска в г. Могилев с 15 по 18 июня 2020 г. для проведения производственного совещания .

После возвращения из командировки работник представил в бухгалтерию авансовый отчет с приложенными документами, подтверждающими понесенные расходы (билеты на проезд, проживание в гостиничном номере).

Как в бухгалтерском учете отразить расходы по командировке?

<..>

- затраты на аудиторские услуги, затраты на публикацию бухгалтерской отчетности;

- административно-хозяйственные затраты (услуги связи, услуги банков, связанные с обслуживанием организации, затраты на канцелярские принадлежности, затраты на периодические издания и справочно-правовые системы, на подключение к системе электронного декларирования и т.п.).

Ситуация 5. Отражение расходов на подписку по мере получения изданий

Организация по оказанию бытовых услуг оплатила подписку на журнал «Главный Бухгалтер. Зарплата» на 2-е полугодие 2020 г. Сумма по подписке -– 388,80 руб., в т.ч. НДС – 64,80 руб.

Как отразить в бухгалтерском учете расходы по подписке на журнал, используемый для деятельности организации?

Если оформление расходов по командировке для нас привычно и обязательно, то зарплату за время командировки бухгалтеры часто забывают начислить, оплачивая его по окладу (тарифу). А это чревато проблемами с трудовой и налоговой службами. Данная статья посвящена расчету зарплаты командированным работникам.

Вы узнаете:

- какие дни следует оплатить работнику в командировке;

- о порядке расчета заработка за время командировки;

- каким документом в 1С оформляется заработок сотрудника за время его отъезда;

- как отражается в расходах зарплата командированного сотрудника.

Содержание

- Пошаговая инструкция

- Нормативное регулирование

- Начисление зарплаты и страховых взносов

- Что такое управленческие расходы

- Что входит в управленческие расходы

- Общехозяйственные расходы

- Бухгалтерский учет

- Управленческие и коммерческие расходы

- Налоговый учет

- Общая информация

- Финансовый анализ управленческих расходов

- Признание как условно-постоянные

- Расходы на продажу

- Управленческие расходы – счет учета и типовые проводки

- Повторение – мать учения

- Управленческие расходы в бухгалтерской отчетности

Пошаговая инструкция

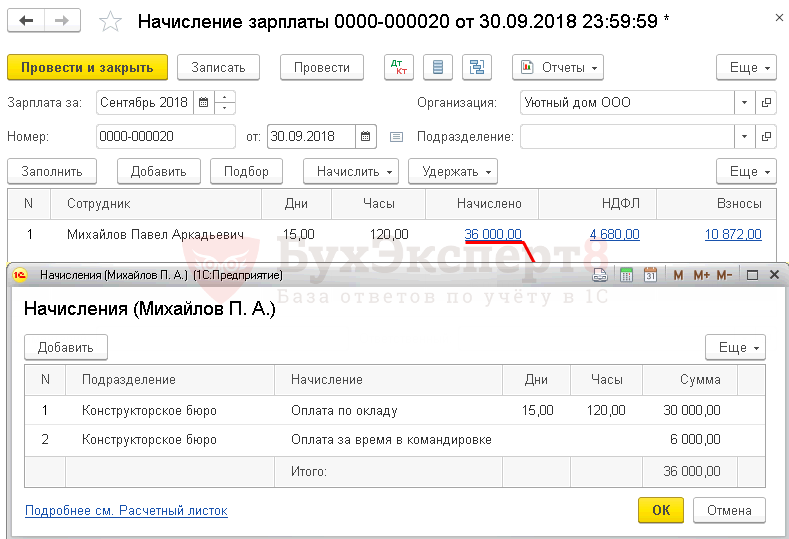

Конструктор-дизайнер Михайлов П. А. направлен в командировку с 21 по 27 сентября. По рабочему графику суббота и воскресенье — выходные дни.

30 сентября бухгалтер рассчитал заработную плату Михайлову и всем остальным сотрудникам за месяц, в т. ч. за 5 рабочих дней командировки.

Пошаговая инструкция оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Начисление заработной платы и страховых взносов | |||||||

| 30 сентября | 26 | 70 | 30 000 | 30 000 | 30 000 | Начисление зарплаты | Начисление зарплаты |

| 26 | 70 | 6 000 | 6 000 | 6 000 | Начисление заработка за время командировки | ||

| 70 | 68.01 | 4 860 | 4 680 | Удержание НДФЛ | |||

| 26 | 69.01 | 1 044 | 1 044 | Начисление взносов в ФСС | |||

| 26 | 69.03.1 | 1 836 | 1 836 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 7 920 | 7 920 | Начисление взносов в ПФР | |||

| 26 | 69.11 | 72 | 72 | Начисление взносов на НС и ПЗ | |||

Нормативное регулирование

Порядок расчета среднего заработка за время командировки

За командированным работником сохраняется рабочее место и средний заработок на время отъезда (ст. 167 ТК РФ). Таким образом, в период нахождения сотрудника в командировке ему не начисляется зарплата по окладу или тарифной ставке, а рассчитывается средний заработок.

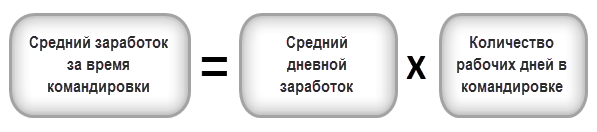

Порядок расчета среднего заработка установлен ст. 139 ТК РФ и Положением, утв. Постановлением Правительства РФ от 24.12.2007 N 922. В соответствии с ними средний заработок за время командировки определяется по формуле:

При этом оплачиваются только рабочие дни командировки (включая дни вынужденной остановки в пути), согласно графику направляющей стороны (п. 9 Положения, утв. Постановлением Правительства РФ от 13.10.2008 N 749).

Средний дневной заработок

За расчетный период для расчета среднего заработка принимается 12 календарных месяцев до месяца, в котором работника направили в командировку (п. 4 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

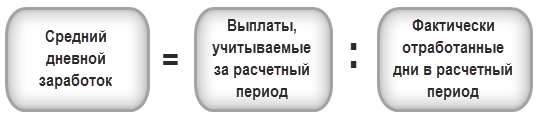

Расчет среднего дневного заработка работника осуществляется исходя из фактически начисленной ему заработной платы и фактически отработанного им времени в расчетный период (ст. 139 ТК РФ) по формуле:

Из расчета исключаются выплаты и время отсутствия сотрудника если (п. 5 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

- за работником сохранялся средний заработок в соответствии с законодательством, например, при командировках, отпуске;

- сотрудник не работал из-за простоя по вине работодателя или забастовки, в которой он не участвовал;

- сотрудник отсутствовал по временной нетрудоспособности или по беременности и родам;

- сотрудник брал выходные по уходу за ребенком-инвалидом;

- сотрудник был в отпуске за свой счет и в других случаях, когда сотрудник отсутствовал с полным, частичным сохранением или без сохранения заработка.

В расчет не входят также выплаты, не связанные с оплатой за труд, например, премии к юбилейным датам (п. 3 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922). Учитываемые при расчете среднего заработка выплаты указаны в п. 2 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922.

Если работник не имел отработанных дней и заработка в расчетный период, то средний дневной заработок рассчитывается, исходя из начисленной зарплаты и отработанных дней с начала месяца до дня командировки (п. 7 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Если работник направляется в командировку в первый день работы в организации, то средний дневной заработок рассчитывается, исходя из оклада (тарифной ставки) (п. 8 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Определим средний заработок работника по нашему примеру, принимая во внимание, что:

- выплаты, учитываемые за расчетный период – 296 400 руб.;

- фактически отработанных дней в расчетном периоде – 247.

Средний дневной заработок Михайлова П. А. составил:

- 296 400 руб. / 247 раб. дней = 1 200 руб.

Средний заработок (оплата) за 5 рабочих дней командировки составил:

- 1 200 руб. х 5 дней = 6 000 руб.

Начисление зарплаты и страховых взносов

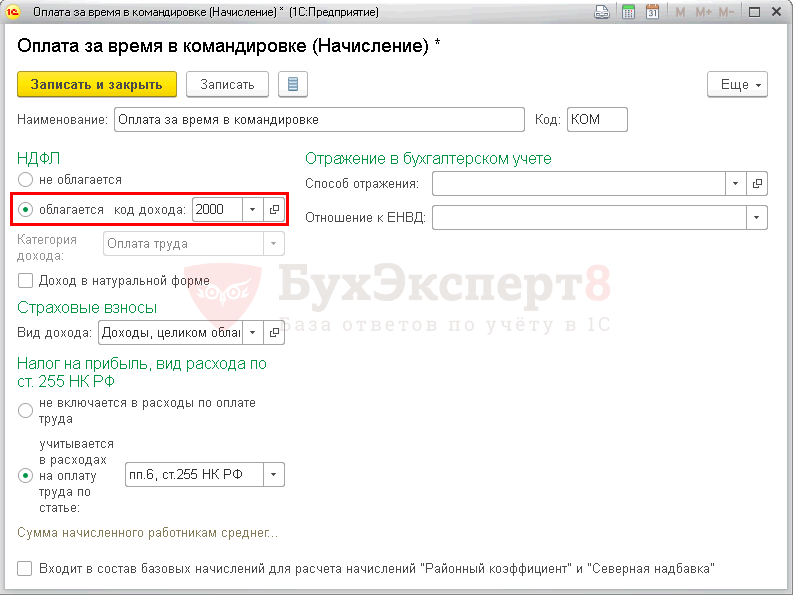

Настройки в 1С по расчету оплаты за время командировки

Чтобы иметь возможность начислить средний заработок за время командировки, создайте одноименный вид начисления в справочнике Начисления, который можно открыть из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления. Далее — нажмите кнопку Создать.

Следует обратить внимание на заполнение полей:

Раздел НДФЛ:

- переключатель облагается;

- код дохода 2000 — вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним;

- Категория дохода — Оплата труда;

Раздел Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель учитывается в расходах на оплату труда по статье — пп. 6, ст. 255 НК РФ: сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством Российской Федерации о труде;

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» не нужно устанавливать для Начисления Оплата за время в командировке, т. к. для расчета оплаты данные начисления уже были учтены.

Раздел Отражение в бухгалтерском учете

- Способ отражения — не устанавливается. В этом случае оплата за время командировки будет отнесена в счет затрат, установленный в поле Учет расходов справочника Сотрудники для зарплаты работника, которому она начисляется.

PDF

PDF

Оплата за время командировки — часть заработной платы, поэтому в БУ она отражается в составе затрат на оплату труда (п. 8 ПБУ 10/99):

- Дт счета затрат, по которому начисляется зарплата сотруднику;

- Кт 70 «Расчеты с персоналом по оплате труда» (план счетов 1С).

В НУ начисленный средний заработок за время командировки также учитывается в расходах на оплату труда (пп. 6 ст. 255 НК РФ), составе прямых или косвенных расходов. Отнесение к прямым или косвенным расходам затрат на оплату за время командировки работника зависит от того, куда относится его основная зарплата согласно учетной политике.

В 1С начисленная сумма отразится на счете учета зарплаты с настройками БУ и НУ, заданными в справочнике Сотрудники в поле Учет расходов.

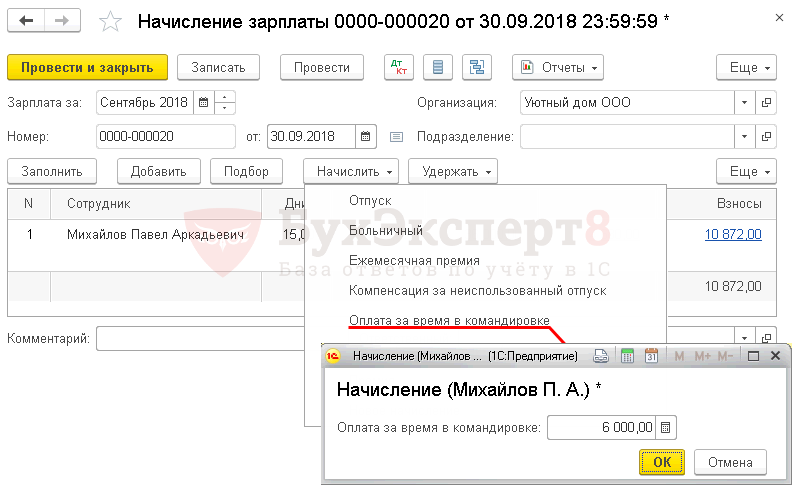

Начисление оплаты за время в командировке

Начисление оплаты за время в командировке производится документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

В документе указывается:

- Зарплата за — месяц, за который производится начисление зарплаты сотруднику;

- от — последний день месяца.

По кнопке Добавить необходимо выбрать сотрудника, которому начисляется оплата за время в командировке. По кнопке Начислить следует выбрать:

- Начисление Оплата по окладу — указать количество дней, отработанных на рабочем месте, за вычетом дней в командировке (посчитать вручную). Программа автоматически рассчитает сумму.

- Начисление Оплата за время в командировке — указать рассчитанную сумму. Расчет оплаты (среднего заработка) необходимо произвести самостоятельно, например, в таблице формата Excel.

Все начисленные сотруднику суммы можно посмотреть и при необходимости откорректировать в форме по ссылке Начислено.

- Графа НДФЛ — сумма исчисленного НДФЛ.

По ссылке НДФЛ в форме НДФЛ отображается расчет налога нарастающим итогом по сотруднику за текущий налоговый период.

Датой фактического получения дохода в виде оплаты труда считается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты за отработанное время, кроме командировки;

- Дт 26 Кт 70 — начисление среднего заработка за дни командировки;

- Дт 70 Кт 68.01 — исчисление НДФЛ с общей суммы зарплаты;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. для расчета оплаты за время командировки. В 1С: Бухгалтерия 8.3 такой формы не предусмотрено, поэтому разработать и утвердить ее организация должна самостоятельно, в соответствии с требованиями ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ.

Декларация по налогу на прибыль

В нашем примере зарплата Михайлова П.А. учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и начисленные с нее страховые взносы отразятся в косвенных расходах только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца:

PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего»:

- оплата труда;

- компенсация за неиспользованный отпуск;

- страховые взносы;

- в т. ч. стр. 041 «суммы налогов и сборов, страховых взносов, начисленных…»:

- страховые взносы.

Проверьте себя! Пройдите тест на эту тему по

См. также:

- Настройки зарплаты в 1С

- Начисление заработной платы

- Операция учета НДФЛ в 1С 8.3: как заполнить

- Начисление отпускных

- Компенсация за неиспользованный отпуск

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Что такое управленческие расходы

Управленческие расходы – это те затраты организации, которые нельзя связать с производственным процессом, то есть они не участвуют в производстве товаров или услуг. Например, если работники производственного цеха получили заработную плату, то эту статью расходов относят на себестоимость продукции, а заработную плату главного бухгалтера следует включить в управленческие расходы, так как он не участвует в производстве продукции. Если затраты можно отнести хоть к одному из направлений производства организации, то они уже считаются коммерческими. Управленческие можно включить в себестоимость продукции, но не все и сразу, а путем распределения между всеми видами производимой продукции пропорционально выручке за определенный период (месяц, квартал, год). .

Скачайте и возьмите в работу

Чем поможет

: спланировать административно-управленческие расходы и свести к минимуму риск включения в бюджет необоснованных затрат.

Что входит в управленческие расходы

К ним обычно относят следующие расходы:

- на заработную плату и страховые взносы административного персонала, не связанного непосредственно с производственным процессом;

- административные (на служебные командировки, почтовые и рекламные, офисные нужды (вода, чай, кофе, средства для уборки и т.д.);

- затраты на связь и телефонию, интернет;

- представительские;

- транспортные;

- на консультационные услуги, на аудиторов, оценщиков, и т.д.;

- на аренду и содержание административных помещений (не производственного характера);

- амортизация основных средств общехозяйственного назначения;

- ремонт основных средств административного и общехозяйственного назначения и т. д.

Указанный список не полный, его можно дополнить теми или иными статьями в зависимости от специфики деятельности организации (например, содержание столовой, медицинского пункта, охраны, уборка территории перед зданием и т.д.).

Общехозяйственные расходы

Теперь поговорим об управленческих затратах, под которыми подразумеваются расходы, связанные с управлением и обслуживанием организации. Эти затраты зависят не от объема продаж, а от структуры организации, активности деловой политики администрации, продолжительности отчетного периода. Каким образом торговая организация должна классифицировать эти расходы?

В соответствии с Инструкцией по применению Плана счетов счет 26 «Общехозяйственные расходы» используется для обобщения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом (это и есть управленческие расходы). На этом счете могут быть отражены:

- административно-управленческие расходы;

- расходы на содержание общехозяйственного персонала, не связанного с производственным процессом;

- амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

- арендная плата за помещения общехозяйственного назначения;

- расходы по оплате информационных, аудиторских, консультационных и т.п. услуг;

- другие аналогичные по назначению управленческие расходы.

Это интересно: Кбк на закрытие ип 2020 госпошлина

В комментариях к счету 26 указано, что расходы, учтенные на этом счете, списываются, в частности, в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства» (если вспомогательные производства производили изделия и работы и оказывали услуги на сторону), 29 «Обслуживающие производства и хозяйства» (если обслуживающие производства и хозяйства выполняли работы и услуги на сторону). Есть и второй вариант списания общехозяйственных расходов: в качестве условно-постоянных они в полном объеме списываются в дебет счета 90.

Обратим внимание: вышеприведенные рекомендации касаются организаций, которые занимаются производственным процессом. На счете 26 такие компании фиксируют расходы, которые не связаны непосредственным образом с этим процессом (это так называемые накладные расходы). Однако мы рассматриваем ситуацию, когда компания занимается торговой деятельностью (не вовлечена в производственный процесс).

Инструкция по применению Плана счетов содержит некое исключение из общего правила. Организации, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т.п., кроме организаций, осуществляющих торговую деятельность), используют счет 26 для обобщения информации о расходах на ведение этой деятельности. Данные организации списывают суммы, накопленные на этом счете, в дебет счета 90. Таким образом, в Инструкции, по сути, указано, что торговые организации не могут использовать счет 26 для обобщения на нем информации о расходах по своей деятельности, которая не связана с производственным процессом.

Бухгалтерский учет

Несмотря на то, что управленческие расходы напрямую не связаны с основной производственной деятельностью предприятия, они отражаются по счетам учета расходов, а именно, на счете учета 26 «Общехозяйственные расходы». Есть два способа их списания:

1. Они признаются условно-постоянными и списываются в конце месяца на себестоимость произведенной продукции. для этого в регистрах бухгалтерского учета делается следующая запись: Дебет 90 «Продажи» Кредит 26 «Общехозяйственные расходы». Этот порядок следует обязательно указать в учетной политике организации . Проводка означает, что управленческие расходы списываются на себестоимость произведенной продукции в том месяце, в котором они учтены в расходах обычной деятельности.

Важно! Списывать весь счет 26 «Общехозяйственные расходы» на себестоимость продукции можно при условии, что этот счет используется только для учета управленческих расходов. В ином случае (когда на счете 26 организация учитывает и управленческие и расходы производственного назначения) указанная проводка будет считаться некорректной.

2. Когда управленческие расходы делятся на условно-постоянные и условно-переменные издержки. В этом случае, условно-постоянные издержки списываются аналогично предыдущему пункту. А вот в списании условно-переменных возможны варианты:

- когда можно отнести к основному производству, делается запись Кредит 26 «Общехозяйственные расходы» Дебет 20 «Основное производство»;

- если относятся к вспомогательному производству, то запись в бухгалтерских регистрах будет Дебет 26 «Общехозяйственные расходы» Кредит 23 «Вспомогательные производства»;

- если относятся к обслуживающему хозяйству – Дебет 26 «Общехозяйственные расходы» Кредит 29 «Обслуживающие производства или хозяйства».

На себестоимость изготовленной продукции эти расходы будут относится по мере продажи товаров и отражаться проводкой Дебет 90 «Продажи» Кредит 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства или хозяйства».

Важно! Если в отчетном периоде не было продаж, управленческие расходы можно списать на счет 91 «Прочие доходы и расходы» субсчет «Прочие расходы». Такова точка зрения некоторых экономистов.

В бухгалтерской (финансовой) отчетности управленческие расходы отражаются только в Отчете о финансовых результатах (форма 2) по строке 2220 «Управленческие расходы».

Важно! Строка 2220 Отчета о финансовых результатах заполняется только в том случае, когда компания выбрала первый способ отражения в бухгалтерском учете управленческих расходов, то есть они не распределяются по объектам калькулирования и отсутствуют проводки с использованием счетов 20, 23, 29. В ином случае, управленческие расходы составляют себестоимость произведенной продукции и отражаются в составе строки 2120 «Себестоимость продаж».

Чем поможет : узнать эффективные способы снизить затраты на аренду, персонал, содержание автопарка.

Чем поможет : если нет уверенности в точности прибыли, стоит убедиться, что все расходы из отчета о финансовых результатах учли верно. И в том числе управленческие. Не исключено, что в отчете они задействованы дважды или искажены намеренно. Подробнее о том, как проверить учет таких расходов, – в этом решении.

Управленческие и коммерческие расходы

Компании обязаны раскрывать в своей учетной политике порядок признания управленческих и коммерческих расходов. Только одно это свидетельствует о том, что возможны различные варианты учета подобных затрат в себестоимости продукции.

В целях ведения бухгалтерского учета предприятие наделяется правом самостоятельно определять порядок признания управленческих и коммерческих расходов, который она должна обязательно закрепить в учетной политике (п. 20 ПБУ 10/99).

Прежде чем начать разбираться с порядком признания таких расходов, определимся, какие расходы называются коммерческими, а какие — управленческими.

К управленческим относятся расходы, не связанные с производственной или коммерческой деятельностью предприятия: на содержание отдела кадров, юридического отдела; на освещение и отопление сооружений непроизводственного назначения, а также на командировки, услуги связи и прочие аналогичные этим расходы.

А коммерческие расходы — это расходы, связанные с отгрузкой и реализацией товаров. Те предприятия, которые осуществляют производственную деятельность, имеют право отражать в составе коммерческих расходы на упаковку изделий; по доставке продукции на станцию отправления, погрузке в транспортные средства; комиссионные сборы, уплачиваемые посредническим организациям; затраты на хранение продукции; на рекламу, на представительские и другие аналогичные по назначению расходы.

Это интересно: Налоговые вычеты на лечение в 2020 году

В свою очередь торговые организации могут относить к расходам на продажу средства, затраченные на перевозку товаров, на оплату труда, на аренду, содержание зданий, сооружений, помещений и инвентаря; расходы по хранению товаров; на рекламу; на представительские и прочие подобные расходы. Такой перечень дан в Инструкции к Плану счетов.

В бухгалтерском учете управленческие расходы отражаются по дебету счета общехозяйственных расходов. Если согласно учетной политике управленческие расходы включаются в себестоимость продукции частично, они будут списываться одной их следующих проводок:

Дебет 20 Кредит 26 — если производство данного вида продукции является основным видом деятельности организации.

Дебет 23 Кредит 26 — если вспомогательные производства производили изделия и работы и оказывали услуги на сторону.

Дебет 29 Кредит 26 — если обслуживающие производства и хозяйства выполняли работы и услуги на сторону.

В случае отнесения таких затрат на счета 20, 23 или 29, в состав себестоимости они будут включаться по мере продажи произведенной продукции, то есть по мере списания этих затрат со счетов 20, 23 и 29 на счет 90.

Если же управленческие расходы признаются в полной сумме, то в качестве условно-постоянных они будут относиться напрямую в себестоимость продаж того отчетного периода, в котором возникли. Проводка в данном случае будет следующая: Дебет 90 Кредит 26

При списании управленческих расходов на счет 90 они полностью включаются в состав себестоимости в том отчетном периоде, когда были признаны «расходами по обычным видам деятельности». Однако здесь есть один нюанс. Сделать так можно лишь при условии, что организация соблюдает порядок формирования расходов на счете 26, предусмотренный Инструкцией к Плану счетов, утвержденному приказом Минфина от 31 октября 2000 года № 94н. Там говорится, что счет 26 предусмотрен для отражения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом.

Выходит, что счет 26 изначально предназначен для учета расходов именно по управлению организацией. Однако на практике может получиться, что на этом счете учитываются не только управленческие расходы, но и затраты производственного характера. В таком случае говорить о списании всей суммы со счета общехозяйственных расходов проводкой Дебет 90 Кредит 26 некорректно. Списать можно только ту часть расходов, которые непосредственно являются управленческими.

Отметим также, что при заполнении отчета о прибылях и убытках следует помнить, что строка «Управленческие расходы» заполняется только в том случае, если управленческие расходы не распределяются по объектам калькулирования, то есть в учетной политике выбран второй вариант отражения затрат и в учете нет проводок Дебет 20 Кредит 26, Дебет 23 Кредит 26, Дебет 29 Кредит 26. В противном случае управленческие расходы из состава производственной себестоимости не вычитаются и строка «Управленческие расходы» не заполняется (п. 21 ПБУ 10/99).

Коммерческие расходы накапливаются по дебету счета 44 «Расходы на продажу». Как уже отмечалось выше, списываются на себестоимость проданной продукции они либо полностью, либо пропорционально объему реализованной продукции. В обоих случаях списание осуществляется в дебет счета 90 «Продажи».

Здесь необходимо помнить о том, что, признавая коммерческие расходы в неполной сумме, фирме нужно будет распределить определенные виды расходов, перечисленные в Инструкции по применению Плана счетов.

Во-первых, это расходы на упаковку и транспортировку продукции в организациях, осуществляющих промышленную и иную производственную деятельность. Распределение осуществляется между отдельными видами отгруженной продукции ежемесячно, исходя из их веса, объема, производственной себестоимости или других соответствующих показателей.

Во-вторых, это затраты на транспортировку в организациях, осуществляющих торговую и иную посредническую деятельность, которые распределяются между проданным товаром и остатком товара на конец каждого месяца.

В-третьих, это расходы по заготовке сельскохозяйственного сырья и расходы по заготовке скота и птицы в организациях, заготавливающих и перерабатывающих сельскохозяйственную продукцию. Причем первые распределяются в дебет счета 15 «Заготовление и приобретение материальных ценностей», а вторые — в дебет счета 11 «Животные на выращивании и откорме».

С. Лисицына, эксперт «Федерального агентства финансовой информации»

Налоговый учет

Налоговый Кодекс РФ не содержит такого понятия как управленческие расходы, зато содержит понятие косвенных. Косвенные расходы – это затраты организации, которые нельзя напрямую отнести к производству продукции и можно учесть в расходах в том периоде, в котором они понесены. Так, к косвенным относят, например, услуги связи, арендную плату, страхование и т. д. Самое главное отличие косвенных расходов от прямых состоит в том, что они относятся в полном объеме к расходам текущего отчетного (налогового) периода. Исключением являются организации, которые ничего не производят, но занимаются оказанием услуг. Какие именно затраты относить к прямым или косвенным компания решает самостоятельно для каждого отдельного производственного цикла.

К косвенным можно отнести расходы:

- на содержание административно-управленческого персонала;

- на аренду помещений или оборудования, техники, не участвующей напрямую в производстве товаров;

- на страхование имущества;

- на информационные, консультационные и аудиторские услуги;

- коммунальные и т.д.

В декларации по налогу на прибыль все косвенные расходы отражаются нарастающим итогом с начала года по строке 040 Приложения №2 к листу 02. Некоторые виды управленческих расходов, включаемых в строку 040, следует показать отдельно:

- начисленные налоги и сборы, авансовые платежи по ним отражаются по строке 041;

- суммы амортизационных отчислений показываются по строкам 042 и 043;

- затраты на приобретение земельных участков и прав на заключение договора аренды земли – по строке 047 и т.д.

Общая информация

При создании и развитии производства неизбежным является наличие трат, которые направлены на приобретение ряда определённых преимуществ. Официально они именуются «расходы по административному делу». Что же они собой представляют? Административные расходы – это затраты, которые идут на удовлетворение управленческих, офисных и иных потребностей компании, не связанных с операционной (производственной) деятельностью. В качестве примера можно привести следующее:

- Плата сотрудникам, не задействованным в производстве или реализации товаров и услуг.

- Коммунальные платежи.

- Плата за аренду офиса.

Финансовый анализ управленческих расходов

Поскольку величина управленческих расходов не зависит от того, увеличивается или снижается объем произведенной продукции, то в финансовом анализе они считаются условно-постоянными. При увеличении объемов производства, величина управленческих расходов на единицу продукции, соответственно, уменьшается, а, значит, и величина прибыли на единицу продукции увеличится. Повысить величину прибыли на 1 единицу продукции можно также, уменьшив управленческие расходы, например, сократив административный штат и на его заработную плату, при этом сохранив или даже увеличив объемы производства продукции. Что именно выбрать – каждая организация решает самостоятельно. Зачастую организации предпочитают комбинировать эти два способа повышения прибыли на единицу товара.

Каждое предприятие обязано формировать

по итогам деятельности за период отчет о финансовых результатах. Результатом становится либо прибыль, либо убыток, что зависит от размеров расходов и доходов субъекта.

Признание как условно-постоянные

В данном случае будут использоваться исходные данные. Общие расходы составили 800000 рублей, из них по счету 20, т.е. по основному производству — 100000 рублей. Планировалось выпустить 25 единиц продукции, по факту готовы только 20.

позволяют ответить, что нет, могут не исключаться.

Для уверенного учета таким путем лучше сумму управленческих издержек, списанных расчетно-учетным способом, разъяснить в пояснительных записках к отчету о прибылях и убытках, чтобы не вызвать подозрения и претензии фискальных органов власти.

Момент признания расходов описан в данном видео.

Учет управленческих и коммерческих расходов ведется обособленно от других затрат. Порядок разграничения расходных операций по их принадлежности к той или иной категории закрепляется учетной политикой.

Правила признания и разделения затрат зафиксированы в ПБУ 10/99. К управленческому типу трат относят средства, направляемые на оплату труда офисному персоналу, погашение обязательств по счетам за услуги связи, охранную сигнализацию, ЖКХ и т.п. Управленческие расходы включают в себя широкий спектр затрат, которые не связаны с производством продукции напрямую, они не используются в процессе деятельности в сфере торговли или услуг.

Примерами этого типа затрат могут быть:

- оплаченные счета за канцтовары;

- проведение семинаров и тренингов для работников компании;

- представительские расходы;

- амортизационные отчисления по основным средствам, используемым на административных объектах;

- техобслуживание и ремонт техники, предназначенной для эксплуатации управленческими кадрами.

Все, что относится к управленческим расходам, может включаться в себестоимость производимой продукции двумя способами:

- списание по мере продажи изготовленных предприятием товаров;

- списание полной суммы понесенных затрат с привязкой к периоду их возникновения.

Чем отличаются коммерческие расходы от управленческих? Необходимость первых обусловлена осуществляемой компанией торговой деятельностью, вторые нужны для содержания административного аппарата фирмы. В состав коммерческих расходов могут быть включены перечисленные средства поставщикам тары, оплата услуг по упаковке изделий, их погрузке и доставке. Для управленческих затрат свойственна предсказуемость, их прогнозируемый объем можно примерно просчитать, коммерческие траты характеризуются зависимостью от количества произведенной и проданной продукции.

Расходы на продажу

Коммерческие расходы (их еще называют расходами на продажу) представляют собой расходы, связанные с продажей готовой продукции (внепроизводственные расходы), приобретением и продажей товаров (издержки обращения). В соответствии с Инструкцией по применению Плана счетов для обобщения информации о расходах, связанных с продажей продукции (товаров, работ и услуг), предназначен счет 44 «Расходы на продажу». В комментариях к этому счету указано, что организации, занимающиеся торговой деятельностью, на счете 44 могут отражать расходы (издержки обращения):

- на перевозку товаров (транспортные расходы). Сюда могут быть включены:

- расходы, связанные с оплатой транспортных услуг сторонних организаций за перевозки товаров (плата за перевозки, подачу вагонов, взвешивание грузов);

- расходы по оплате услуг организаций по погрузке товаров в транспортные средства и выгрузке из них, плата за экспедиционные операции и другие аналогичные услуги;

- стоимость материалов, израсходованных на оборудование транспортных средств (щиты, люки, стойки, стеллажи) и утепление (солома, опилки, мешковина);

- расходы по оплате временного хранения грузов на станциях, пристанях, в портах, аэропортах и т.п.;

- расходы, связанные с обслуживанием подъездных путей и складов необщего пользования;

- на оплату труда основного торгово-производственного персонала организации с учетом премий за производственные показатели, стимулирующие и компенсирующие выплаты и уплату страховых взносов;

- на аренду и содержание зданий, сооружений, помещений, оборудования и инвентаря. К таким расходам относятся:

- расходы по аренде торгово-складских зданий, строений и помещений, сооружений, оборудования и инвентаря и других отдельных объектов основных средств;

- расходы на отопление, освещение, водоснабжение, канализацию и другие коммунальные услуги;

- расходы на содержание в чистоте помещений, уборку примыкающих к ним участков территории (дворов, улиц, тротуаров), вывоз мусора;

- стоимость предметов и средств ухода за помещениями (известь, мастика, мешковина, щетки, метлы, веники и т.п.);

- стоимость электроэнергии, потребленной на приведение в движение подъемников, лифтов, транспортеров, торговых автоматов, контрольно-кассовых машин и др.;

- расходы на проверку и клеймение весов, водомеров, электрогазовых счетчиков и других измерительных приборов;

- расходы на содержание и ремонт сигнализационных устройств;

- расходы на проведение противопожарных мероприятий;

- плата сторонним организациям за пожарную и сторожевую охрану (складов, магазинов и т.п.);

- расходы на обслуживание сторонними организациями подъемно-транспортных механизмов и другого оборудования;

- по хранению, подработке, подсортировке и упаковке товаров. Сюда включаются:

- фактическая стоимость материалов (оберточной бумаги, пакетов, клея, шпагата, гвоздей, стружки, опилок, соломы, проволоки), потребленных при подработке, переработке, сортировке, фасовке и упаковке товаров;

- плата за услуги сторонних организаций по фасовке и упаковке товаров;

- расходы на содержание холодильного оборудования (стоимость электроэнергии, воды, смазочных материалов и др.), оплата услуг сторонних организаций по техническому обслуживанию холодильного оборудования;

- фактическая себестоимость льда, потребленного для охлаждения товаров;

- на рекламу:

- на оформление витрин, выставок, выставок-продаж, комнат образцов товаров;

- на разработку и печатание рекламных изданий (иллюстрированных прейскурантов, каталогов, брошюр, альбомов, проспектов, плакатов, афиш, рекламных писем, открыток и т.п.);

- на разработку и изготовление эскизов этикеток, образцов оригинальных и фирменных пакетов, упаковки и т.д.;

- на рекламные мероприятия через средства массовой информации (объявления в печати, передачи по радио, телевидению);

- на световую и иную наружную рекламу;

- на приобретение, изготовление, копирование, дублирование и демонстрацию рекламных кино- и видеофильмов и т.п.;

- на изготовление стендов, муляжей, рекламных щитов, указателей;

- на уценку товаров, полностью или частично потерявших свое первоначальное качество во время экспонирования в витринах, торговых залах магазинов и на выставках;

- представительские расходы;

- другие аналогичные по назначению расходы.

Организация расходы, накопленные по дебету счета 44, списывает в дебет счета 90 «Продажи»:

- либо полностью. Об этом сказано и в п. 9 ПБУ 10/99: коммерческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности. Обратите внимание: то же самое касается управленческих расходов;

- либо частично. При таком способе списания коммерческих расходов у торговых организаций подлежат распределению (между проданным товаром и остатком товара на конец каждого месяца) расходы на транспортировку. Получается, транспортные расходы организация относит к условно-переменным расходам. Остальные расходы (условно-постоянные), связанные с продажей товаров, ежемесячно относятся на себестоимость проданных товаров.

Подчеркнем, коммерческие расходы списываются в дебет счета 90, потому что именно там формируется себестоимость проданных товаров (при признании в бухгалтерском учете выручки от продажи товаров их стоимость списывается со счета 41 «Товары» в дебет счета 90). Единственное: необходимо определиться, списываются ли они ежемесячно в полном объеме или распределяются (в части транспортных расходов) с учетом остатка товаров.

Управленческие расходы – счет учета и типовые проводки

Для трат, связанных с управленческими нуждами, предназначен синтетический счет бухучета 26 «Общехозяйственные расходы». Он является активным, образовавшееся на нем сальдо должно списываться ежемесячно.

Типовые проводки по отражению понесенных управленческих затрат:

- Д26 – К21 – показана стоимостная оценка полуфабрикатов собственного производства, которые были использованы для нужд административного объекта;

- Д26 – К43 – на расходы управленческого типа отнесена цена израсходованных готовых изделий;

- Д26 – К60 или 76 – учтены полученные от третьих лиц услуги;

- управленческий учет расходов на оплату труда осуществляется при помощи записи Д26 – К70 в отношении начисленного заработка и Д26 – К69 в части страховых взносов.

Подотчетные суммы, относящиеся к административным расходам, отражаются как Д26 – К71. Если часть управленческих затрат передается филиалам (при условии, что они изначально были понесены головным предприятием), то составляется корреспонденция между дебетом 26 и кредитом 79. Недостачи списываются проводкой Д26 – К94.

Существует два метода дальнейшего списания управленческих расходов.

Первый метод предполагает, что затраты на содержание администрации компании по предписаниям учетной политики подлежат частичному включению в себестоимость продукции. Бухгалтерские записи будут такими:

- Д20 – К26 для отнесения части расходов на производство;

- когда компанией, специализирующейся на сфере услуг, списаны управленческие расходы, проводка имеет вид Д29 – К26;

- при расчете себестоимости изделий вспомогательных производств админрасходы будут переноситься через корреспонденцию Д23 – К26.

На следующем этапе при реализации товаров накопленная себестоимость, включающая затраты управленческого типа, списывается на 90 счет.

При втором методе учета управленческих расходов проводка списания сразу перенесет их на 90 счет: Д90 — К26.

Повторение – мать учения

Следует запомнить: административные расходы – это траты, которые идут на оплату издержек, обеспечивающих компании приоритет. Ключевым критерием в данном случае является полезность для всего предприятия, а не одного подразделения или отдела. Административные расходы включают в себя заработную плату руководящего состава, оплату научно-исследовательской деятельности, делопроизводителей, издержки судопроизводства и прочее. Следует отметить, что они могут принимать большое количество форм.

Так, это может быть выплата премий руководителям за успехи, годовое отчетное собрание, аренда площадей, офисов, ремонта, страхования, амортизация оборудования, коммунальные услуги, налоги. К административным можно отнести и обращение к сторонним специалистам. Например, к аудиторам, юристам. Сюда относится также и оплата услуг связи на самом предприятии. Ведь без почты, интернета и телефонов было бы потеряно драгоценное время.

Управленческие расходы в бухгалтерской отчетности

Все произведенные предприятием операции в конкретном периоде должны находить отражение в бухгалтерской отчетности. Форма Баланса показывает итоговые сальдо по счетам на определенную дату, а в бланке Отчета о финансовых результатах указываются накопительные данные.

Управленческие расходы в балансе – это не самостоятельная строка, а составляющая сумма других строк в зависимости от того, на какой счет было произведено списание в конце месяца. Выделение управленческого типа затрат в отчетности осуществляется в строке 2220 Отчета о финрезультатах, при условии, что применяется второй метод учета. Когда определяются управленческие расходы, формула их расчета для отчетности сводится к анализу кредитовых оборотов по счету 26 в сочетании с дебетом счета 90.

Финансы и кредит / Бухгалтерский финансовый учет (ч.2) / 5.13 Списание управленческих расходов на себестоимость реализованной продукции

Согласно инструкции по применению Плана счетов к управленческим относятся расходы следующих видов:

· административно-управленческие;

· расходы на содержание общехозяйственного персонала, не связанного с производственным процессом;

· амортизационные отчисления на полное восстановление и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

· арендная плата за помещения общехозяйственного назначения;

· расходы по оплате информационных, аудиторских и консультационных услуг;

· другие аналогичные по назначению расходы.

Как ранее отмечалось, общехозяйственные расходы отражаются на счете 26 в корреспонденции с кредитом счетов учета производственных запасов, расчетов с персоналом по оплате труда, расчетов с другими организациями и др.

Расходы, учитываемые на счете 26, являются косвенными расходами, то есть расходами, связанными с производством продукции нескольких видов. В момент их возникновения косвенные расходы не могут быть прямо отнесены на себестоимость определенного вида продукции (работ, услуг) и поэтому должны быть предварительно собраны на определенном счете и затем распределены между видами продукции (работ, услуг). Базой для распределения общехозяйственных расходов между видами продукции, работ, услуг могут являться: прямые затраты, прямые материальные затраты, заработная плата производственных рабочих и т.д.

Распределение общехозяйственных расходов отражается в учете проводкой:

Дт 20, 23 Кт 26.

В результате распределения общехозяйственных расходов на счете 20 формируется полная фактическая себестоимость готовой продукции.

Описанный нами способ списания общехозяйственных (управленческих) расходов на себестоимость продукции является традиционным для российского учета.

Согласно инструкции по применению Плана счетов возможен и другой способ списания управленческих расходов – непосредственно на счет учета выручки от продажи. При этом варианте учета списание общехозяйственных расходов отразится проводкой:

Дт 90 Кт 26.

В этом случае говорят об оценке готовой продукции по сокращенной (неполной) производственной себестоимости. Заметим, что при применении этого метода общехозяйственные расходы будут списываться на счет продажи даже при отсутствии фактической реализации продукции (работ, услуг) в отчетном периоде. В этой ситуации на конец месяца по счету 90 будет образовано дебетовое сальдо, равное величине общехозяйственных расходов, которое должно быть списано на счет 99 «Прибыли и убытки».

Рис. 5.5 Схема списания затрат при формировании неполной себестоимости:

а – полной; б – неполной

Выбор метода списания общехозяйственных расходов должен быть отражен в учетной политике организации.

Рассмотрим пример оформления в учете операций по реализации продукции (работ, услуг) при применении различных методов списания общехозяйственных расходов.

Добавить комментарий