Сумма амортизационных отчислений

Темы: Расчет  Амортизация – это постепенное перенесение затрат, понесенных на покупку или строительство основных средств на стоимость готового продукта. Иными словами, с ее помощью компенсируются денежные средства, которые были потрачены на строительство или покупку имущества.

Амортизация – это постепенное перенесение затрат, понесенных на покупку или строительство основных средств на стоимость готового продукта. Иными словами, с ее помощью компенсируются денежные средства, которые были потрачены на строительство или покупку имущества.

Амортизационные отчисления производятся в течение длительного периода – на протяжении всего времени практической эксплуатации имущества: от постановки на баланс предприятия в связи с вводом до снятия его с учета. Порядок амортизационных начислений утверждается статьей 259 Налогового кодекса РФ.

Существует четыре метода расчета амортизации, один из которых — линейный, остальные — нелинейные. Благодаря простоте, линейный способ — самый широко используемый на практике.

Содержание

- Линейный способ начисления амортизации основных средств

- Пример расчета амортизации линейным способом

- Амортизация бывшего в употреблении имущества

- Выводы

- Понятие амортизации

- Линейная формула амортизации

- Амортизационные группы основных средств

- Примеры решения задач

- Как рассчитать годовую норму амортизации ОС?

Линейный способ начисления амортизации основных средств

Линейный метод амортизации подразумевает списание стоимости основного средства одинаковыми пропорциональными частями на протяжении всего времени его использования.

К каким объектам применяется

Каждая организация вправе самостоятельно выбрать метод списания амортизационных отчислений.

Объекты основных средств разделяются на 10 амортизационных групп в зависимости от временного периода их эксплуатации. В обязательном порядке линейный метод амортизации должен применяться к зданиям, сооружениям и передаточным устройствам, относящимся к трем группам:

- VII группа – объекты с периодом эксплуатации 20-25 лет;

- XI группа – объекты с периодом эксплуатации 25-30 лет;

- X группа – объекты с периодом эксплуатации больше 30 лет.

К остальным объектам разрешено применять любой способ амортизационных отчислений на выбор организации, зафиксированный в приказе об учетной политике.

Линейный способ амортизации может использоваться как для нового имущества, так и для объектов, ранее бывших в употреблении (эксплуатации).

ВАЖНО! До недавнего времени выбранный принцип начисления амортизации нельзя было поменять на другой на протяжении всего срока отчислений по этому объекту. С 01 января 2014 года организация вправе осуществить переход с нелинейного метода на линейный один раз в пятилетку. Для обратного перехода – с линейного на нелинейный – какие-либо временные ограничения отсутствуют, сделать это разрешено в любой момент, предварительно внеся поправки в положение об учетной политике предприятия.

Видео — методы начисления амортизации основных средств:

Как рассчитать амортизацию основных средств линейным способом

Для определения величины месячных амортизационных отчислений линейным способом необходимо знать первичную стоимость объекта, его эксплуатационный срок и рассчитать амортизационную норму.

1. Первичная стоимость объекта

В качестве основы для подсчета применяется первичная стоимость объекта, которая вычисляется путем суммирования всех затрат на его покупку или строительство. Если проводилась переоценка стоимости имущества, то для расчета применяется такой показатель, как восстановительная стоимость.

2. Эксплуатационный период

Эксплуатационный период устанавливается посредством изучения классификационного перечня основных средств, дифференцирующих их на амортизационные группы. Если объект не зафиксирован в перечне, то срок его эксплуатации назначается организацией в зависимости от:

- прогнозируемого времени использования;

- предполагаемого физического изнашивания;

- ожидаемых эксплуатационных условий.

3. Формула нормы амортизации

Годовая норма амортизации выражается в процентном соотношении к первичной (восстановительной) стоимости имущества и рассчитывается по формуле:

Годовая норма амортизации выражается в процентном соотношении к первичной (восстановительной) стоимости имущества и рассчитывается по формуле:

К = (1 : n )* 100%,

где К – годовая норма амортизации;

n – срок эксплуатации в годах.

Если нужно узнать месячную норму амортизации, то полученный результат делится на 12 (количество месяцев в году).

4. Формула расчета начисления амортизации

При линейном методе начисления амортизации формула расчета представляет:

А = С*К/12,

где А – размер месячных амортизационных отчислений;

С – первичная стоимость имущества;

К – норма амортизации, рассчитанная по формуле в 3-ем пункте.

Если нужно рассчитать годовой размер амортизационных отчислений, то делить на 12 (количество месяцев в году) не нужно или достаточно разделить первоначальную стоимость имущества на срок его эксплуатации.

Порядок амортизации

При равномерном начислении амортизации руководствуются общими правилами произведения амортизационным отчислений, а именно:

- начислять амортизацию необходимо с 1 числа месяца, следующего после месяца постановки данного имущества на баланс предприятия;

- производить амортизационные отчисления в независимости от финансовых результатов;

- производить амортизационные отчисления каждый месяц и учитывать их в соответствующем налоговом периоде;

- основаниями для приостановления отчислений амортизации считаются консервация объекта на срок от 3 месяцев или его долговременный ремонт (более года). Отчисления возобновляются сразу после возврата в эксплуатацию;

- амортизационные отчисления прекращаются с 1 числа месяца, следующего за месяцем списания по износу, выводу с баланса или потери прав собственности на данное имущество.

Достоинства и недостатки линейного метода

Основные достоинства линейного метода амортизации:

- Простота вычисления. Расчет суммы отчислений необходимо произвести только один раз в начале эксплуатации имущества. Полученная сумма будет одинакова на всем сроке эксплуатации.

- Точный учет списания стоимости имущества. Амортизационные отчисления происходят по каждому конкретному объекту (в отличие от нелинейных методов, где начисление амортизации идет на остаточную стоимость всех объектов амортизационной группы).

- Равномерный перенос затрат на себестоимость. При нелинейных методах в первоначальный период амортизационные отчисления больше, чем в последующем (списание происходит по убыванию).

Линейный способ удобно использовать в случаях, когда планируется, что объект будет приносить одинаковую прибыль в течение всего срока его использования.

Главные недостатки линейного метода:

Метод нецелесообразно применять для оборудования, подверженного скорому моральному износу, так как пропорциональное списание его стоимости не обеспечивает должную концентрацию ресурсов, необходимых для его замены.

Производственное оборудование характеризуется снижением производительности при увеличении количества лет эксплуатации. В результате оно будет требовать дополнительных затрат на обслуживание и ремонт, в связи с поломками и выходом из строя. А списание амортизации тем временем будет идти равномерно, теми же суммами, что и в начале эксплуатации, так как иного линейный способ не предусматривает.

Предприятиям, планирующим быстро обновлять производственные фонды, удобнее будет применять нелинейные способы.

Совокупная величина налога на имущество в течение всего срока эксплуатации имущества, к которому применяется линейный метод, будет выше, чем при нелинейных способах.

Пример расчета амортизации линейным способом

Основное средство стоимостью 1 000 000 рублей было поставлено на баланс предприятия в марте. Бухгалтер определил, что его эксплуатационный срок, согласно дифференциации по амортизационным группам, составит 10 лет.

Порядок расчета амортизации линейным способом для данного примера:

1 000 000*10%/12 = 8333 рубля.

- Величина амортизационных отчислений за год эксплуатации составляет:

1 000 000 рублей /10 лет = 100 000 рублей.

Таким образом, используя линейный метод, амортизацию необходимо начислять с апреля в размере 8333 рубля в месяц.

Амортизация бывшего в употреблении имущества

Часто в распоряжение организации попадают объекты, бывшие в употреблении, например:

- объекты, приобретенные уже в не новом состоянии;

- имущество, полученное как взнос в уставный капитал;

- основные средства, перешедшие к предприятию на основании правопреемства после реорганизации юридического лица.

Схема и порядок начисления амортизации линейным способом для таких объектов будут такими же, как и с новым имуществом. Единственное отличие для основных средств, бывших в эксплуатации состоит в расчете срока полезной службы. Для того чтобы его определить нужно от срока эксплуатации, установленного предыдущим владельцем, вычесть количество лет (месяцев) его фактического использования.

Выводы

Линейный способ начисления амортизации предполагает, что физическое изнашивание имущества происходит равномерно на протяжении всего эксплуатационного периода. В основной степени это относится к стационарным сооружениям, которые не так быстро изнашиваются и морально устаревают как оборудование.

Если невозможно точно определить норму износа имущества, то линейный способ будет самым удобным и простым. Также этот метод подходит в случае, если предприятие приобретает имущество на длительный срок эксплуатации и не планирует его быстрой замены.

Многие пытаются узнать что такое рентабельность простыми словами, чтобы быстро понять ей суть.

Многие пытаются узнать что такое рентабельность простыми словами, чтобы быстро понять ей суть.

Как должен готовиться приказ о назначении ответственного за пожарную безопасность в офисе.

Понятие амортизации

ОПРЕДЕЛЕНИЕ Амортизация представляет собой постепенный перенос затратна покупку (строительство) основных фондов на стоимость готовой продукции. С помощью амортизации происходит компенсация денежных средств, потраченных на постройку или приобретение имущества.

Амортизационные отчисления производят на протяжении длительного периода, практически в течение всего времениэксплуатации объекта, начиная с постановки на баланс компании при его вводе и заканчивая снятием его с учета.

Существует несколько методов расчета амортизации, самым распространенным и широко используемым из которых является линейный метод.

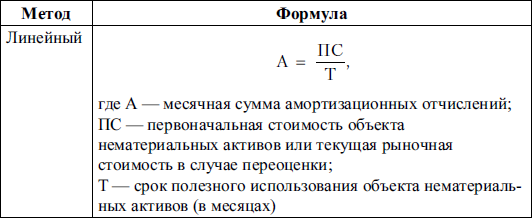

Линейная формула амортизации

В соответствии с линейным методом амортизации происходит списание стоимости основных средств одинаковыми пропорциональными частями в течение всего времени их использования.

При использовании линейного метода начисления амортизации формула амортизации выглядит так:

А = ПС/ Т,

ЗдесьА – размерамортизационных отчислений (за каждый месяц);

ПС – первичная стоимость объекта;

Т – срок полезного использования (месяцев).

Каждое предприятие может самостоятельно выбирать метод списания амортизационных отчислений.Линейный способ расчета амортизации применяется как для нового имущества, так и для объекта, который раньше был в эксплуатации.

Амортизационные группы основных средств

Объекты основных фондов принято разделять на 10 амортизационных групп в соответствии с временным периодом их эксплуатации.

Линейная формула амортизации в обязательном порядке применяется к основным средствам, которые относятся:

- К VII группе – объекты, эксплуатируемые 20-25 лет;

- К XI группе – объекты, эксплуатируемые 25-30 лет;

- К X группе – объекты, эксплуатируемые более 30 лет.

К остальным группам разрешается применять любой способ расчета амортизационных отчислений на выбор предприятия. Этот способ должен фиксироваться в приказе об учетной политике. С начала 2014 года любое предприятие может осуществить переход с нелинейного метода на линейный раз в пять лет (раньше это было невозможно).

Дляпереходас линейного на нелинейный способ не существует каких-либо временных ограничений. Данный переход осуществляется в любое время при условии внесения предварительных поправок в положение об учетной политике компании.

Расчет амортизации линейным способом

Для того, что бы определить величину месячных амортизационных отчислений линейным способом,нужны следующие показатели:

- Первичная стоимость основного средства, которая рассчитывается суммой всех затрат на покупку или постройку объекта;

- Эксплуатационный период, установленный по классификации в соответствии с амортизационной группой;

- Норма амортизации, которая выражается в процентном соотношении к первоначальной стоимости:

На=(1/N) * 100%

Здесь На – норма амортизации (годовая);

N – срок эксплуатации (лет).

При равномерном начислении амортизации принято руководствоваться общими правилами проведения амортизационных отчислений:

- Начисление амортизации с 1 числа месяца, который следует после месяца постановки объекта на баланс организации;

- Определение амортизационных отчислений, независимо от финансовых результатов;

- Определение амортизационных отчислений каждый месяц и учет их в каждом налоговом периоде;

- Прекращение амортизационных отчислений с 1 числа месяца, который следует за месяцем списания в связи с износом, выводом с баланса или потерей прав собственности на данный объект.

Примеры решения задач

ПРИМЕР 1 ПРИМЕР 2

| Задание | Рассчитать амортизационные отчисления при использовании здания, если известны следующие данные:

Стоимость оборудования первоначальная – 350 тыс. руб., Срок полезного использования – 10 лет. |

| Решение | Используя линейный метод начисления амортизации, формула амортизации:

А = ПС/ Т, А=350/10=35 тыс. руб. |

| Ответ | 35 тыс. руб. |

Амортизация — это процесс постоянного перенесения стоимости основных производственных фондов на производимую продукцию в целях накопления средств на покупку новых фондов и восстановление имеющихся.

Амортизационные отчисления – перенесение по частям стоимости производственных фондов на стоимость выпускаемой продукции в целях аккумуляции денежных средств для последующего полного восстановления этих фондов.

Норма амортизации – отношение годовой суммы амортизации к начальной (балансовой) стоимости производственных фондов. Устанавливается в процентах.

Амортизационная политика – регулирование амортизационных отчислений с целью стимулирования внедрения нового оборудования. Амортизированная стоимость — первоначальная стоимость за вычетом начисленного износа.

Амортизационный фонд — это денежные средства, накопленные за счет амортизационных отчислений основных средств (основных фондов) и предназначенные для восстановления изношенных основных средств и приобретения новых.

Сумма амортизационных отчислений включается в издержки производства (себестоимость) продукции и тем самым переходит в цену продукции (товаров). Амортизация начисляется ежемесячно, т. е. имеет постоянный и непрерывный характер. Расходуются средства фонда на возмещение износа (восстановление, обновление) ОФ периодически, т. е. расход средств осуществляется в процессе их воспроизводства по истечении нормативных сроков службы.

Методы расчета амортизации:

1. Линейный (равномерный, пропорциональный) метод .Сумма амортизационных отчислений за n месяцев эксплуатации опф рассчитывается

Теоретически норма амортизации рассчитывается : Ha=(Фn-Л)/(Фn*ta) *100 , где Л – ликвидационная стоимость.

2. При способе уменьшаемого остатка Суть применяемого метода состоит в том, что доля амортизационных отчислений, относимых на себестоимость продукции, будет уменьшаться с каждым последующим годом эксплуатации объекта основных фондов, для которого амортизация начисляется способом уменьшаемого остатка.

3. При расчете амортизации исходя из суммы чисел срока полезного использования

Объект, его первоначальная стоимость умножается на соотношение числа оставшихся лет эксплуатации к сумме лет службы. Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или восстановительной стоимости объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

4. При способе списания стоимости пропорционально объему продукции (работ).

Пропорционально объему продукции (работ) в отчетном периоде начисление амортизации производится исходя из показателей натурального или условно-натурального объема продукции и соотношения первоначальной стоимости объекта и предполагаемого объема продукции (работ) за весь срок полезно- о использования данного объекта основных средств.

5. Амортизационная политика предприятия. Планирование амортизационных отчислений.

Амортизационная политика предприятия представляет собой стратегический и тактический комплекс взаимосвязанных мер по управлению воспроизводством основного капитала с целью своевременного обновления материально-технической базы производства на новой технологической основе. К инструментам амортизационной политики предприятия относятся:

1) установление сроков полезного использования амортизируемых активов; 2) определение будущей ликвидационной стоимости основных средств; 3) выбор методов расчета амортизационных отчислений; 4) выбор методов переоценки амортизируемых активов; 5) использование амортизационной премии.

Срок полезного использования амортизируемых активов . Он показывает период времени, в течение которого основные средства и нематериальные активы способны эффективно служить для осуществления предприятием своей деятельности и приносить ему пользу.

Срок полезного использования основных средств определяется планами технологического обновления и реструктуризации действующего производства, разработанными с учетом конъюнктуры рынка и новых технологий, а нематериальных активов – исходя из времени их использования (срока службы), устанавливаемого патентами, свидетельствами, лицензиями.

Амортизационная ликвидационная стоимость представляет собой величину, которую предприятие планирует получить от реализации основного капитала, за вычетом предполагаемых затрат, связанных с их реализацией, в конце срока его полезного использования. Если предприятие прогнозирует возмещение затрат на приобретение основного капитала не только в процессе использования основного капитала, но и реализации, то предварительное определение амортизационной ликвидационной стоимости представляется экономически обоснованным и заслуживает использования в качестве инструмента амортизационной политики.

Методы начисления. В настоящее время в Республике Беларусь амортизация основных средств рассчитывается линейным, нелинейным (метод уменьшаемого остатка и метод суммы чисел лет) и производительным способами.

Наиболее выгодными методами начисления амортизации в современных условиях для предприятий являются ускоренные методы. Они позволяют в первые годы использования объектов основных средств списывать большие суммы в рамках амортизационных отчислений.

Переоценка амортизируемых активов – процесс приведения фактически сложившейся стоимости амортизируемых объектов к их реальному рыночному уровню.

Планирование амортизационных отчислений на предприятии имеет важное значение, так как это позволяет определить их величину на планируемый период; оно необходимо для планирования себестоимости продукции и финансовых результатов работы предприятия.

Исходными данными для определения амортизационных отчислений на планируемый период являются: показатели стоимости основных фондов на его начало; годовые и перспективные планы по вводу в действие основных фондов и фондов, поступающих от других предприятий и организаций по уже состоявшимся решениям; данные о проектируемом выбытии основных фондов; утвержденные нормы амортизационных отчислений.

Определяют метод расчета суммы амортизационных отчислений и выполняют следующие работы:

а) сгруппировать действующие основные фонды на начало планируемого периода по группам.б) определить по группам (инвентарным объектам) среднегодовую стоимость всех амортизируемых основных фондов .в) рассчитывается сумма амортизационных отчислений на планируемый период по каждому инвентарному объекту или группе основных фондов путем умножения среднегодовой стоимости этих фондов на соответствующие нормы амортизационных отчислений с учетом поправочных коэффициентов.г) определяется общий размер амортизационных отчислений на планируемый год по всем амортизируемым основным фондам путем подсчета сумм амортизации, исчисляемых по всем группам основных фондов без учета полностью самортизированных фондов.

Амортизационные отчисления (А) за каждый месяц определяются по упрощенной схеме: к амортизационным отчислениям за предыдущий месяц (Ао) добавляются амортизационные отчисления на вновь вводимые основные фонды (Авв) и вычитаются амортизационные отчисления на выбывшие основные фонды (Авыб):

Пунктом 18 ПБУ 6/01 установлено четыре способа начисления амортизации:

§ линейный способ;

§ способ уменьшаемого остатка;

§ способ списания стоимости по сумме чисел лет полезного использования;

§ способ списания стоимости пропорционально объему продукции (работ).

При этом годовая сумма амортизационных отчислений определяется (пункт 19 ПБУ 6/01):

«при линейном способе — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией;

при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств».

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Линейный способ начисления амортизации

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Срок полезного использования объектов определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации, организацией пересматривается срок полезного использования по этому объекту.

До 1 января 2002 года при определении срока полезного использования основных средств организации руководствовались Постановлением Совета Министров СССР от 22 октября 1990 года №1072 «О единых нормах амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР».

На основании Письма Минфина Российской Федерации от 29 августа 2002 года №04-05-06/34 при применении данного постановления для целей бухгалтерского учета организации используют указанную Классификацию для определения срока полезного использования объектов основных средств, принятых к бухгалтерскому учету (дебет счета 01 «Основные средства»), начиная с 1 января 2002 года.

Амортизация по объектам основных средств, принятым к бухгалтерскому учету до 1 января 2002 года для целей бухгалтерского учета продолжает начисляться исходя из срока полезного использования, определенного при постановке объекта на учет, и выбранного организацией для группы однородных объектов способа начисления амортизации.

Пример 1.

Стоимость объекта основных средств 260 000 рублей. В соответствии с классификацией основных средств, включаемых в амортизационные группы, утвержденной Постановлением №1, объект отнесен к третьей амортизационной группе со сроком полезного использования свыше 3-х лет до 5-ти лет включительно. Срок полезного использования установлен 5 лет. Годовая норма амортизации 20% (100% / 5 лет), ежегодная сумма амортизационных отчислений 52 000 рублей (260 000 х 20 / 100), ежемесячная сумма амортизации 4 333, 33 рублей (52 000 / 12).

Окончание примера.

Способ уменьшаемого остатка.

Способ уменьшаемого остатка для определения срока полезного использования устанавливают в том случае, когда эффективность использования объекта основных средств с каждым последующим годом уменьшается.

Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией (пункт 19 ПБУ 6/01).

По новым правилам пункта 19 ПБУ 6/01, внесенным Приказом Минфина РФ №147н, при использовании для начисления амортизации способом уменьшаемого остатка организация может применить коэффициент не выше 3.

Коэффициент устанавливается организацией самостоятельно и его величина должна быть отражена в учетной политике организации. Ранее ПБУ 6/01 такую возможность не предусматривало. Но в пункте 54 Методических указаний №91н указывалось, что в соответствии с законодательством Российской Федерации субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2; а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3. На практике организации не могли применять это положение, так как ни Федеральным законом от 29 октября 1998 года №164-ФЗ «О финансовой аренде (лизинге)», ни Федеральным законом от 14 июня 1995 года №88-ФЗ «О государственной поддержке малого предпринимательства в РФ» такой коэффициент не установлен.

Пример 2.

Стоимость основного средства 260 000 рублей. Срок полезного использования 5 лет. Коэффициент ускорения 2. Годовая норма амортизации 20%. Годовая норма амортизации с учетом коэффициента ускорения 40%.

В первый год эксплуатации:

Годовая сумма амортизационных отчислений будет определена исходя из первоначальной стоимости, сформированной при принятии к учету объекта основных средств, и составит 104 000 рублей (260 000 х 40% = 104 000).

Во второй год эксплуатации:

Амортизация будет определена исходя из остаточной стоимости объекта по окончании первого года эксплуатации, составит 62 400 рублей ((260 000 – 104 000) = 156 000 х 40%).

В третий год эксплуатации:

Амортизация будет определена исходя из остаточной стоимости объекта по окончании второго года эксплуатации, составит 37 440 рублей ((156 000 – 62 400) = 93 600 х 40%).

В четвертый год эксплуатации:

Амортизация будет определена исходя из остаточной стоимости объекта по окончании третьего года эксплуатации, составит 22 464 рублей ((93 600 – 37 440) = 56 160 х 40%).

В течение пятого года эксплуатации:

Амортизация будет определена исходя из остаточной стоимости объекта по окончании четвертого года эксплуатации, составит 13 478,40 рублей ((56 160 – 22 464) = 33 696 х 40%).

Накопленная в течение пяти лет амортизация составит 239 782,40 рублей. Разница между первоначальной стоимостью объекта и суммой начисленной амортизации в сумме 20 217,60 рублей представляет собой ликвидационную стоимость объекта, которая не принимается во внимание при начислении амортизации по годам, кроме последнего года эксплуатации. В последний год эксплуатации амортизация исчисляется вычитанием из остаточной стоимости объекта на начало последнего года ликвидационной стоимости.

Окончание примера.

Способ списания стоимости по сумме чисел лет полезного использования.

При данном способе годовая норма амортизации определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе – число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока полезного использования объекта.

Пример 3.

Стоимость основного средства 260 000 рублей. Срок полезного использования 5 лет. Сумма чисел лет полезного использования составит 1 + 2 + 3 + 4 + 5 = 15.

В первый год эксплуатации коэффициент соотношения составит 5/15, сумма начисленной амортизации составит 86 666,67 рублей (260 000 х 5/15).

Во второй год эксплуатации коэффициент соотношения 4/15, сумма начисленной амортизации 69 333,33 рублей (260 000 х 4/15).

В третий год эксплуатации коэффициент соотношения 3/15, сумма начисленной амортизации 52 000 рублей (260 000 х 3/15).

В четвертый год эксплуатации коэффициент соотношения 2/15, сумма начисленной амортизации 34 666,67 рублей (260 000 х 2/15).

В последний, пятый год эксплуатации коэффициент соотношения 1/15, сумма начисленной амортизации 17 333,33 рублей (260 000 х 1/15).

Окончание примера.

Способ списания стоимости пропорционально объему продукции (работ, услуг).

При способе списания стоимости основного средства пропорционально объему продукции (работ, услуг) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Пример 4.

Стоимость автомобиля 65 000 рублей, предполагаемый пробег автомобиля 400 000 км. В отчетном периоде пробег автомобиля составил 8000 км., сумма амортизации за этот период составит 1 300 рублей (8 000 км. х (65 000 рублей : 400 000 км.)). Сумма амортизации за весь период пробега 65 000 рублей (400 000 км. х 65 000 рублей : 400 000 км.).

Окончание примера.

Проанализировав различные способы начисления амортизации можно сделать вывод, что при применении способов уменьшаемого остатка и списания стоимости по сумме чисел лет срока полезного использования сумма амортизационных отчислений с годами уменьшается. Выбирая для начисления амортизации одни из этих способов бухгалтеры должны помнить о том, что начисленная сумма амортизации влияет на себестоимость продукции, выполненных работ, оказанных услуг.

В организациях с сезонным характером производства годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году.

Ежемесячная норма амортизационных отчислений во всех случаях будет составлять 1/12 часть годовой нормы амортизационных отчислений.

Более подробно с вопросами касающимися порядка оценки основных средств, пути поступления, видов ремонта и способов выбытия основных средств Вы можете ознакомиться в книге ЗАО «BKR-Интерком-Аудит» «Основные средства».

Добавить в «Нужное»

Актуально на: 21 июля 2017 г.

О том, как устанавливаются нормы амортизационных отчислений по нематериальным активам, мы рассказывали в нашей консультации. В этом материале расскажем, как определить годовую норму амортизации основных средств (ОС).

Как рассчитать годовую норму амортизации ОС?

Годовая норма амортизационных отчислений объекта ОС – это выраженная в долях или процентах часть стоимости объекта ОС, которая в отчетном году признается организацией в качестве расходов на амортизацию.

Наиболее очевидно ее определение для линейного способа начисления амортизации. При этом способе для годовой нормы амортизации формула выглядит так (п. 19 ПБУ 6/01):

N = 1 / СПИ

где N – годовая норма амортизации;

СПИ – срок полезного использования (СПИ) объекта ОС в годах.

Соответственно, для объекта ОС со СПИ, равным 10 годам, годовая норма составляет 0,1 (1 / 10). Это означает, что ежегодно в составе расходов на амортизацию будет признаваться 1/10 часть (или 10%) первоначальной (восстановительной) стоимости объекта ОС.

При способе уменьшаемого остатка для определения годовой суммы амортизационных отчислений годовая норма амортизации умножается не на первоначальную или восстановительную стоимость объекта ОС, а на его остаточную стоимость. Сама годовая норма при этом рассчитывается следующим образом:

N = К / СПИ

где К – повышающий коэффициент, установленный организацией (не выше 3).

При способе списания стоимости по сумме чисел лет срока полезного использования расчет вообще не предполагает использование нормы амортизации. По крайней мере, такой показатель в описании порядка расчета суммы амортизации не упоминается. Тем не менее, понимая под нормой амортизации долю стоимости объекта ОС, подлежащей признанию в текущем году, для годовой нормы амортизационных отчислений формула при данном способе может быть представлена так:

N = ЧЛ / ∑ЧЛ

где ЧЛ – число лет, остающихся до конца срока полезного использования объекта ОС;

∑ЧЛ – сумма чисел лет срока полезного использования объекта ОС.

Сумма амортизации за год при таком способе определяется путем умножения нормы на первоначальную (восстановительную) стоимость объекта ОС.

В течение года амортизация признается ежемесячно в размере 1/12 годовой суммы (п. 19 ПБУ 6/01).

При способе амортизации пропорционально объему продукции (работ) годовая норма не рассчитывается вовсе. Ведь при данном варианте сумма амортизации исчисляется исходя из фактического натурального показателя объема продукции (работ) за отчетный период, в котором определяется амортизация. Поскольку на предстоящий год такой показатель еще не может быть исчислен, определить годовую норму и рассчитать сумму амортизации на предстоящий год не получится.

Добавить комментарий