Сообщение о списании с банковской карты

Содержание

Банковские карты относятся к электронным средствам платежа.

Законодательством для банка и клиента установлен ряд обязанностей, от соблюдения или несоблюдения которых зависит, будут ли клиенту возвращены суммы, похищенные с его счета, или нет (п. 19 ст. 3, ст. 9 Закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе», далее – Закон от 27.06.2011 № 161-ФЗ).

1. Информирование об операциях со счетами.

Банк обязан информировать клиента о каждой операции, совершенной с использованием его банковской карты, путем направления клиенту соответствующего уведомления в порядке, установленном договором с клиентом (ч. 4 ст. 9 Закона № 161-ФЗ).

Банк обязан вернуть деньги, списанные с карты клиента без его согласия, если он не проинформировал клиента о списании. Если клиент был проинформирован и вовремя представил уведомление о несогласии, банк обязан возместить суммы, списанные после представления такого уведомления, а в отдельных случаях — списанные до его представления (ч. 12, 13, 15 ст. 9 Закона № 161-ФЗ).

При выявлении банком операций, соответствующих признакам перевода денежных средств без согласия клиента, банк должен приостановить использование клиентом банковской карты и предоставить ему соответствующую информацию. Указанные признаки устанавливаются Банком России и размещаются на его официальном сайте (ч. 5.1, 5.2 ст. 8, ч. 9.1 ст. 9 Закона № 161-ФЗ; Признаки, утв. Приказом Банка России от 27.09.2018 № 2525).

Способы направления банком уведомлений различны: смс-уведомления, рассылка по электронной почте, информирование через интернет-банк. При этом хотя бы один из способов информирования должен быть бесплатным для клиента.

2. Порядок действий при несанкционированном доступе третьих лиц к вашим счетам

Если вы обнаружили операции по банковской карте, которых вы не совершали (далее также — несанкционированные операции), рекомендуем придерживаться следующего алгоритма.

Шаг 1. Убедитесь, что вы действительно не совершали данной операции

Причин для возникновения вопросов по списанию денег с карты может быть много. Например, при совершении покупки с использованием банковской карты деньги иногда не списываются сразу, а только блокируются на счете. Фактическое списание происходит в течение нескольких дней. Но бывают случаи, когда с даты покупки до даты списания проходит более длительное время, иногда до двух — трех недель. Соответственно, не всегда сразу можно вспомнить, что деньги списаны по ранее совершенной покупке.

Также бывают случаи, когда смс-сообщения о проведенных операциях по техническим причинам приходят с задержкой в несколько часов, что также может вызвать подозрения в неправомерном использовании вашей карты третьими лицами.

Шаг 2. Незамедлительно позвоните в контакт-центр банка

Ваша обязанность — незамедлительно уведомить банк в случае утраты карты или ее использования без вашего согласия после обнаружения соответствующего факта, но не позднее дня, следующего за днем получения от банка уведомления об операциях (ч. 11 ст. 9 Закона № 161-ФЗ).

Телефон контакт-центра всегда указан на оборотной стороне карты. Вам необходимо безотлагательно сообщить оператору о совершении несанкционированных операций по вашей карте, а также попросить заблокировать карту. Возможно, оператор контакт-центра попросит вас выполнить еще какие-то действия.

Настоятельно рекомендуем выполнять все, о чем попросит оператор, а также не отказываться от блокировки банковской карты, так как это исключит риск дальнейшего осуществления несанкционированных операций.

Шаг 3. Обратитесь в отделение банка с претензией, а при необходимости также с заявлением в полицию

Если имеются подозрения в совершении противоправных операций с вашей картой, в частности мошенничества, следует обратиться в любое отделение полиции и написать заявление с просьбой возбудить уголовное дело по факту совершения преступления (ст. 159.3 УК РФ; ч. 2 ст. 141, ч. 1 ст. 144 УПК РФ).

Заявление в банк о несогласии с произведенными операциями может быть составлено по форме, предоставленной банком, или в свободной форме. По запросу банка к заявлению необходимо приложить дополнительные документы в зависимости от характера совершенной по банковской карте операции (например, постановление о возбуждении уголовного дела).

Иногда списание денег с карты происходит из-за технических сбоев. Например, операция может задвоиться, если при оплате вами покупки с карты списались две одинаковые суммы в адрес одного и того же продавца или при осуществлении покупки терминал выдал чек об ошибке/отмене операции, но деньги все-таки списались. В данном случае к заявлению необходимо приложить имеющиеся у вас чеки.

Шаг 4. Дождитесь результатов рассмотрения банком вашей претензии

Законодательно установленный срок рассмотрения банком претензии — не более 30 дней со дня получения претензии, а при осуществлении международных операций — не более 60 дней со дня получения претензии. Договором между вами и банком может быть установлен более короткий срок (ч. 8 ст. 9 Закона № 161-ФЗ).

При положительном решении денежные средства будут возвращены на счет банковской карты или на иной счет, указанный вами в заявлении. В случае отрицательного решения вам должен быть предоставлен мотивированный отказ. По вашему требованию результат рассмотрения претензии может быть предоставлен вам в письменной форме.

Шаг 5. Обратитесь в суд

Если денежные средства были списаны с банковской карты без вашего согласия по вине банка, вы вправе обратиться в суд с требованием к банку, с карты которого были списаны денежные средства, о выплате процентов за неправомерное удержание денежных средств помимо процентов за пользование денежными средствами на банковском счете, предусмотренных договором (п. 1 ст. 11, ст. ст. 395, 856 ГК РФ).

3. Правила безопасности при использовании банковских карт

Часто причиной мошеннических операций является несоблюдение правил безопасности самими клиентами. Вернуть в таком случае списанные деньги крайне затруднительно. В связи с этим Банк России рекомендует, в частности (Письмо Банка России от 02.10.2009 № 120-Т):

1) никогда не сообщать ПИН третьим лицам, в том числе родственникам и сотрудникам кредитной организации;

2) запомнить ПИН или хранить его отдельно от банковской карты в неявном виде и недоступном для третьих лиц месте;

3) не передавать банковскую карту третьим лицам для использования;

4) при получении банковской карты расписаться на ее оборотной стороне, если это предусмотрено (что снизит риск ее использования без вашего согласия).

Подготовил помощник прокурора Гараев Р.Р.

- Статуса «злостного неплательщика» можно избежать. Но не всем

- Первая стадия – вы проблемный заемщик

- Вторая стадия – дело передано коллекторам

- Третья стадия – суд

- Четвертая стадия – судебные приставы

Сбербанк – крупнейший розничный кредитор в отечественном банковском секторе. Его кредитный портфель постоянно растет и сейчас составляет почти 5,8 трлн рублей. Из этой внушительной суммы доля просроченной задолженности заемщиков Сбербанка равняется 2,4%, или 139 млрд рублей. При среднем размере кредита в 180 тысяч рублей (данные за второй квартал 2018-го) у банка примерно 772 тысячи клиентов испытывают проблемы с обеспечением займа и в скором времени могут перейти в ранг «злостных неплательщиков».

Читайте также: Сбербанк заявил о рекордной выдаче кредитов населению в августе

Таким образом, значительной доле заемщиков крупнейшей кредитной организации потенциально грозит процедура взыскания долгов. Мы пообщались с рядом кредитных должников и выяснили, как именно Сбербанк выбивает долги, и что делать заемщикам?

Статуса «злостного неплательщика» можно избежать. Но не всем

Прежде чем начать малоприятное общение с коллекторами и приставами, попробуйте на ранней стадии просрочки обратиться в банк с запросом о реструктуризации задолженности. Тем более, Сбербанк сам предлагает такую услугу для физлиц, испытывающих временные трудности с финансами. Кредитной организации выгоднее дать заемщику возможность оплатить кредит в полной мере даже с отсрочкой, чем потом тратиться на оплату услуг коллекторов и судебных процессов.

У Сбербанка есть несколько вариантов реструктуризации:

- изменение валюты кредита;

- увеличение общего срока кредитования;

- предоставление льготного периода (отсрочка начисления процентов).

Читайте также: Льготный период кредитной карты Сбербанка

Согласно критериям банка, серьезными основаниями для изменений условий кредитного договора считаются следующие:

- потеря работы, резкое снижение доходов;

- призыв в армию;

- декрет;

- утрата трудоспособности.

Все обстоятельства должны быть подтверждены соответствующими документами. К примеру, справкой о доходах за последние три месяца или приказом работодателя об изменениях трудового договора. Полный перечень необходимых документом можно посмотреть тут.

Однако, согласно отзывам заемщиков, которые после потери работы пытались сократить выплаты по кредиту через реструктуризацию, Сбербанк в очень редких случаях соглашается пойти на уступки клиенту. По их мнению, одного лишь основания, осложняющего выплаты по кредиту недостаточно. Желательно, иметь безукоризненную кредитную историю и являться зарплатным клиентом банка.

Читайте также: Как исправить кредитную историю?

Первая стадия – вы проблемный заемщик

Обычно, если срок просрочки оплаты по кредиту начинает превышать 90 дней, дело заемщика передается в отдел по работе с должниками, и с этого момента клиент считается проблемным. Но иногда специалисты банка по общению с неплательщиками активизируются раньше – уже в первую неделю задержки оплаты.

Стоит упомянуть, что за несвоевременное погашение в первый же день просрочки платежа взимается неустойка в размере 20% годовых с суммы платежа за период просрочки.

Сначала сотрудники специально отдела Сбербанка звонят по несколько раз в неделю должнику с вопросами о причинах просрочки и мягко рекомендуют поскорее оплатить задолженность. Параллельно клиенту приходят ежедневные SMS с напоминаниями о сроках платежа и суммой скопившегося долга.

Спустя одну-две недели долговые специалисты начинают писать родственникам и друзьям заемщика в социальных сетях. Тогда же начинается ежедневная «бомбардировка» письмами по почте с теми же напоминаниями о растущей задолженности, но уже и с описанием последствий, которые грозят должнику, если он не оплатит кредит.

Иногда сотрудники спецотдела решают сменить тактику и начинают звонить по ночам или присылать сообщения следующего содержания:

Сообщаем вам, что ваш кредит передан в Группу выездного взыскания. Просьба не покидать Ваш населенный пункт и находится дома после 18 часов.

Однако никто из опрошенных должников, получавших подобные SMS, никогда не видели эту «группу».

Также, если неплательщик безработный, то сотрудники банка могут начать угрожать такими заявлениями:

Суд обяжет вас устроиться на любую работу – например, санитаром в больницу – и уже приставы будут забирать 50% от официального дохода, – цитируют работников Сбербанка на форуме «Анти-Русский Стандарт».

Обычно специалисты по работе с должниками Сбербанка не отличаются желанием напрямую встретиться с заемщиком. Однако бывают неприятные исключения:

Пока я была на работе, они пришли, обошли всех моих соседей, рассказали, что я мошенница, набрала кредитов и не отдаю. Соседи сказали, что в двери долбились так, что чуть не выломали, – рассказывала одна из участниц форума «Анти-Русский Стандарт».

В большинстве случаев, первая стадия длится два-три месяца. Затем банк либо передает дело коллекторам, либо подает в суд.

Что делать должнику. Если денег действительно нет, а в реструктуризации отказано, опытные заемщики рекомендуют начать копить средства на выплату долга разом. А чтобы избавиться от навязчивости «выбивал» Сбербанка, лучше скрыть друзей в соцсетях или вовсе удалить страницы.

Номера долговых специалистов банка можно внести в черный список. Если звонят родственникам или на работу, то можно от их имени пожаловаться в обратную связь банка на факт звонков третьим лицам, не связанным с делом. Обычно после этого звонки прекращаются. В крайнем случае, можно написать жалобу в Роскомнадзор.

Если звонки поступают после 22.00, можно пожаловаться в ЦБ, ссылаясь на закон «О потребительском кредите», который запрещает звонки и СМС со стороны банков «в рабочие дни в период с 22 до 8 часов по местному времени и в выходные и нерабочие праздничные дни с 20 до 9 часов».

Что касается «Группы выездного взыскания», то ее действительно не существует. Это лишь прием запугивания.

Вторая стадия – дело передано коллекторам

Половину проблемных долгов Сбербанк передает коллекторской компании «АктивБизнесКоллекшн», учредителем которой является сам кредитор. Другую половину банк распределяет между остальными агентствами, среди которых не редко встречается «Первое коллекторское бюро».

«АктивБК» работает еще с 27 банками. Размер вознаграждения агентства равняется 5–20% от суммы возвращенного долга.

В целом коллекторы используют те же методы, что и отдел по работе с должниками Сбербанка, только усиливают давление на должника.

В агентствах работают в основном бывшие работники правоохранительных органов, которые привыкли использовать силовые методы давления. Поскольку физическое воздействие на неплательщиков запрещено законом, коллекторы доводят разрешенные методы до максимальной навязчивости. То есть, увеличивают число звонков и писем в разы.

Периодически, если долг у заемщика достаточно большой, коллекторы просто ставят автодозвон, и телефон должника разрывается от ежеминутных вызовов. Также сотрудники агентства могут начать давить на не очень близких неплательщику людей, которые незнакомы с его ситуацией. К примеру, звонят соседу по подъезду и спрашивают, знают ли они такого-то жильца и сообщают, что он уклоняется от выплаты долга и просят сообщить заемщику о звонке. Затем звонки соседу увеличивается до нескольких десятков в день. Такое давление обычно доводит соседа чуть ли не до нервного срыва, и он готов, чуть ли не самостоятельно привести должника в банк.

Кроме того, коллекторы не редко используют ложное запугивание. Например, присылают заемщику письма с заявлениями, что банк уже обратился к приставам для взыскания задолженности.

В то же время некоторые должники сообщали, что за год после передачи дела коллекторскому агентству, им звонили лишь несколько раз и почти не беспокоили.

В среднем коллекторы занимаются делом должника от трех месяцев до полугода. Если за это время должник не оплатил просрочку, банк передает дело в суд.

Что делать должнику. Если денег для погашения долга все еще недостаточно, то применяйте те же методы, что и с банковским отделом. Только на один день в неделю можете включать телефон, чтобы время от времени отслеживать, как продвигается дело.

Если вашим знакомым, друзьям, родственникам или коллегам звонят коллекторы, попросите их записывать звонки. Затем пишите жалобу в Федеральную службу судебных приставов и приложите записи. ФССП будут рады выставить агентству штраф за нарушение.

ФССП стала надзорным органом на коллекторском рынке с начала 2017 года. Чуть более чем за год служба подала в отношении «АктивБизнесКоллекшн» семь заявлений.

Помните, что деятельность коллекторских агентств контролируется законопроектом № 230-ФЗ, прозванным в народе «Законом о коллекторах».

Законопроект запрещает коллекторам:

- посещать или звонить должнику можно не позднее 22.00 по будням и 20.00 по выходным;

- личные встречи более одного раза в неделю;

- звонить неплательщику более двух раза в неделю;

- присылать SMS более двух раз в день четырех раз в неделю;

- при каждой встрече или телефонном разговоре специалист агентства обязан представляться полным именем;

- справляться о должнике у третьих лиц, в том числе у работодателей, если это не предусмотрено кредитным договором;

- использовать нецензурную брань, шантаж и угрозы.

Если у заемщика есть доказательство одного из этих нарушений, он может направить жалобу в ФСПП.

Третья стадия – суд

Сбербанк обычно не затягивает с передачей дела в суд. Чаще всего судебный приказ должнику приходит уже после 5-6 месяцев с начала задолженности. Этот документ высылается на адрес, указанный заемщиком в кредитном договоре.

Незадолго до этого банк может начать безакцептное списание со счетов неплательщика, в том числе с карт-счетов, в пользу погашения долга. Если карта зарплатная или с каким-то пособием, то это нужно доказать соответствующей справкой. Тогда будут снимать только 50% доходов.

Кроме того, должник может в течение 10 дней написать заявление на отмену судебного приказа без указания причины. Чаще всего суд его принимает. Тогда у неплательщика остается еще две-три недели в запасе. После истечения этого срока банк подает исковое заявление.

Во всех случаях суд выносит вердикт в пользу банка.

Что делать должнику. У неплательщика мизерные шансы выиграть в суде у Сбербанка. Однако можно попытаться после вынесения решения суда подать заявление по статье 333 ГК РФ об уменьшении оплаты неустойки и реструктуризации. Только необходимо приложить документы, подтверждающие веские причины неуплаты (к примеру, потеря работы или утрата трудоспособности). Тогда суд может рассмотреть отмену процентов неустойки, пеню и смягчить условия погашения.

Четвертая стадия – судебные приставы

Судебное решение вступает в силу через месяц. Приставы могут начать опись имущества его и реализацию после запроса со стороны банка. Однако они обычно сильно загружены, поэтому процесс может затянуться на месяцы.

Как правило, приставы блокируют все карты должника, в том числе зарплатную, а также описывают все имущество, но забирают не все. При этом существует ряд объектов имущества, которые приставы не могут взыскать:

- единственное жилье или земельный участок (если по нему в данный момент не выплачивается ипотечный кредит);

- одежда, обувь, предметы домашнего обихода;

- имущество, связанное с профессиональным занятием должника;

- продукты питания.

Также должнику придется еще выплатить исполнительный сбор в 7% от суммы долга.

Что делать должнику. На этом этапе от должника ничего не зависит, если он, конечно, внезапно не найдет деньги на оплату всей задолженности разом. Но он может самостоятельно продать имущество, не превышающее стоимость в 30 тысяч рублей. Поскольку приставы продают его обычно по очень низкой цене, собственная инициатива может помочь немного сократить выплаты по долгу. Только сохраните квитанцию о продаже.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Добрый день всем!

Получаю зарплату на дебетовую карту в Сбербанке. Также имею кредитную карту Сбербанка, по которой в последние несколько месяцев образовалась небольшая задолженность в связи с уменьшением доходов. Ежемесячные взносы по кредитке я вносила всегда, пусть неполную сумму, но по возможности. Никогда не отказывалась выплачивать долг. Сотрудникам банка всегда объясняла, в чем причина неуплаты, и заверяла, что как только встану на ноги, выплачу все и полностью, со всеми начисленными штрафами и пенями. Еще раньше я обращалась в банк с просьбой о реструктуризации моего долга, но мне отказали, мотивируя это тем, что по кредитным картам такая услуга не предусмотрена.

Что собственно я хотела написать. Несколько раз мне по безакцепту списывали всю зарплату до копейки. А моя зарплата — это мой единственный источник дохода. На меня и моего маленького ребенка. Так пару раз я оставалась без денег совсем. Но ладно. Было это раза 3, и я закрывала на это глаза, даже несмотря на то, что банк даже по безакцепту не имеет права списывать со счетов все 100%, а не 50%, оставляя людей без средств к существованию. Даже несмотря на то, что сам пункт в договоре между банком и клиентом о безакцептном списании противоречит закону, т.к. безакцепт может быть осуществлен только в отношении ЮРИДИЧЕСКИХ лиц, а не физических. Также много раз от Сбербанка мне приходили смс-сообщения о том, что якобы по требованию приставов с моей зарплаты удержана такая-то и такая-то сумма. В банке данных исполнительных производств на меня ничего нет. Также я лично обращалась к судебным приставам своего города, разговаривала с ними. Никаких данных обо мне у них нет. Но смс от Сбербанка в этом духе продолжали приходить.

А сегодня произошло то, что возмутило меня очень сильно! Вчера на зарплатную карту мне была перечислена зарплата. Сегодня утром с нее списали сумму задолженности по кредитной карте. А буквально через несколько минут приходит опять смс-сообщение с номера 900 о том, что по требованию судебных приставов с моей зарплаты эта сумму удержана еще раз и на моем счету осталось 3000 с копейками. Я позвонила на горячую линию Сбербанка с требованием объяснить мне, что происходит, на что девушка дала мне номер исполнительного дела на меня и номер горячей линии ФССП. Номер дела я проверила, такого номера и такого дела на сайте ФССП не существует в природе. Опять же в поиске данных исполнительных производств никаких данных обо мне нет. По горячей линии ФССП позвонила, там знать не знают ни о каком деле с таким номером, и ничего у них в базе данных нет на меня.

Так вот, уважаемые сотрудники Сбербанка, может вы мне объясните, что за махинации творит Сбер? Что за вранье? Почему с моих счетов Сбербанк незаконно списывает денежные средства, прикрываясь судебными приставами? Очень удобно для банка, не спорю — списать сумму долга по безакцету, а потом опять списать ее во второй раз, сочиняя всякую ерунду о решении судебных приставов. После проверки существования дела на меня я еще раз позвонила на горячую линию банка, рассказала, что в ФССП ничего на меня нет, потребовала еще раз объяснить, что вообще происходит. На что оператор отправила меня в отделение банка разговаривать с сотрудниками там. А в отделении банка никто ничего не объясняет. На все вопросы эти многоуважаемые сотрудники только перебрасывают мои вопросы друг другу, качают головой и пожимают плечами, и говорят, что они ничего не знают и сделать не могут, и советуют звонить на горячую линию. Моему терпению пришел конец! По окончании новогодних праздников я напишу заявление на незаконные действия Сбербанка в прокуратуру. А также выставлю требование вернуть мне незаконно удержанные деньги. В том числе и те, что были удержаны в рамках пункта по безакцептному списанию.

Система кредитования современной России построена на культивировании финансовой неграмотности наших сограждан. Всевозможные программы по содействию повышению финансовой грамотности населения, реализуемые при крупнейших ВУЗах регионов – это, скорее, показательная деятельность, нежели решение проблемы финансовой безграмотности. Эффективность подобных программ оставляет желать лучшего, а деньги, выделяемые на эту деятельность Министерством Финансов РФ и успешно осваиваемые – это безвозвратно утерянные наши с Вами налоги.

Почему я выше привел тезис о том, что банковская система пользуется тем, что гражданин, клиент банка в нашем случае, чего-то не понимает, пользуясь финансовым продуктом? Потому что так выгоднее, быстрее и проще ему что-то продать. И сложно упрекнуть в этом именно банки как финансовые институты, целью которых является максимизация прибыли (что, кстати, далеко не всегда соответствует их целей в экономической системе).

Коль скоро мы живём и работаем в таких условиях, то повышение финансовой грамотности – это задача каждого человека в отдельности, но не банка.

Наш постоянный читатель уже успел обратить внимание, что большое количество статей раздела «Финансовая грамотность» посвящено взаимодействию с банками, касается кредитования, ипотеки и т.д. Но почти ничего мы не пишем о том, а что же происходит «потом», после того, как кредит получен или даже после возникновения просроченной задолженности.

Новыми статьями мы будем восполнять этот пробел. Но также продолжим публикацию полезных материалов на тему выбора кредитных программ, различных нюансов взаимодействия с банками, рассмотрения категорий риска, доходности и других вопросов.

***

При текущей стоимости кредитных ресурсов отдельных банков и МФО в особенности, кредитование – это акт социального геноцида, который непосредственно начинается в случае возникновения просроченной задолженности. Этот геноцид направлен лишь на получение процентов по займу/кредиту и возврату основного долга. Но это только с одной стороны. С другой – это разрушенные отношения, нервная система, и другие проблемы социального характера.

МФО, выдавая заемные средства, знает, что огромная их доля исходно и по умолчанию невозвратны. А вчерашние выпускники ВУЗов или ССУЗов, работая на эти «заведения» всего лишь приобретают опыт, являясь невольными сообщниками лицензированных ростовщиков. Подчеркиваю: лицензированных. Центральным банком. Именно он санкционирует их работу на территории России.

Стоимость денег 2-3% в день – это почти 1 000% годовых. С какой бы эффективностью не работал человек на своей основной работе – этих денег не вернуть. Спрос же обеспечивает только короткий срок займа – «до заработной платы». Иногда может показаться, что клиенты МФО – это сплошь и рядом – маргиналы и люмпены. Но суть как раз в том, что идет чудовищная эксплуатация финансовой безграмотности человека с подачи…ЦБ.

Итак, психологическое давление на должника осуществляется по различным каналам: звонки, смс, письма и др. Сегодня мы рассмотрим смс-давление. И сделаем это на конкретном примере.

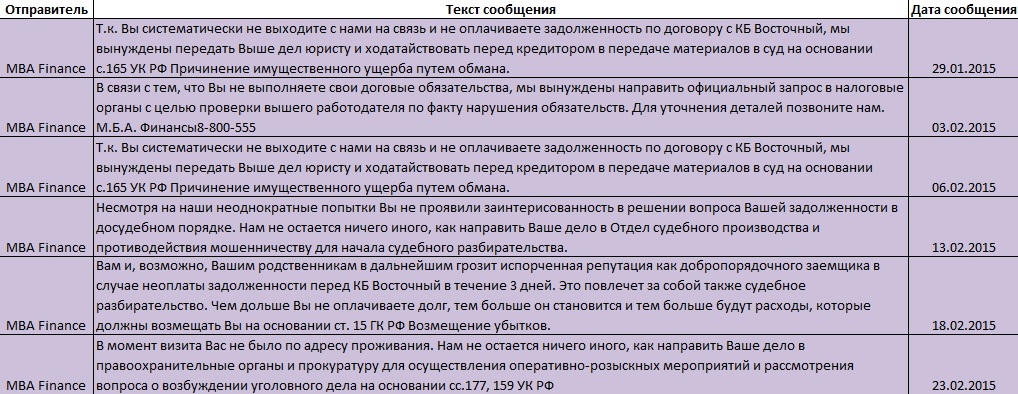

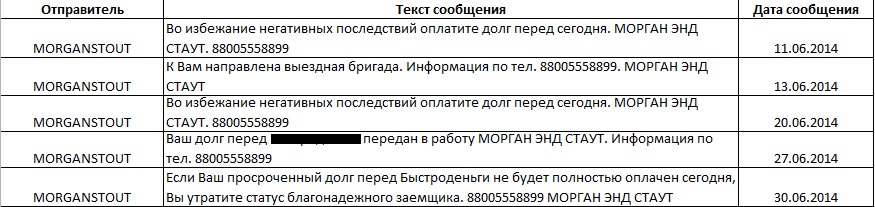

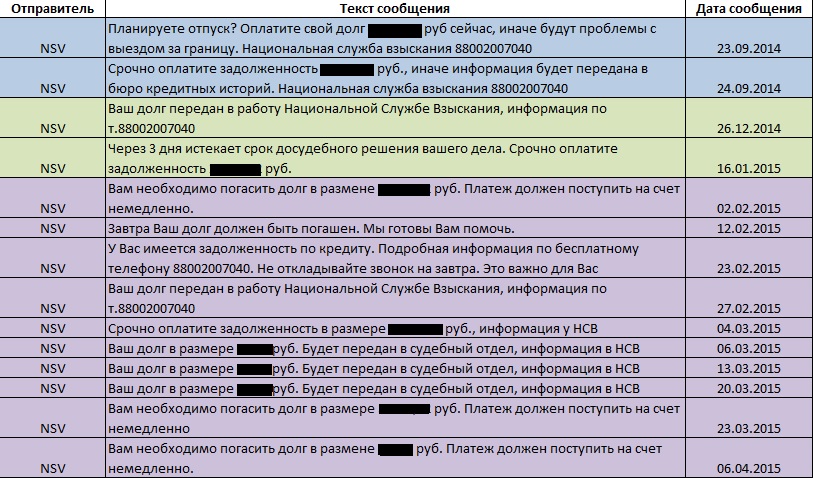

В анализе участвуют СМС-сообщения следующих коллекторских агентств: FASP, Национальная служба взыскания (НСВ), Vostokfin, Morgan Stoutи M.B.AFinance.

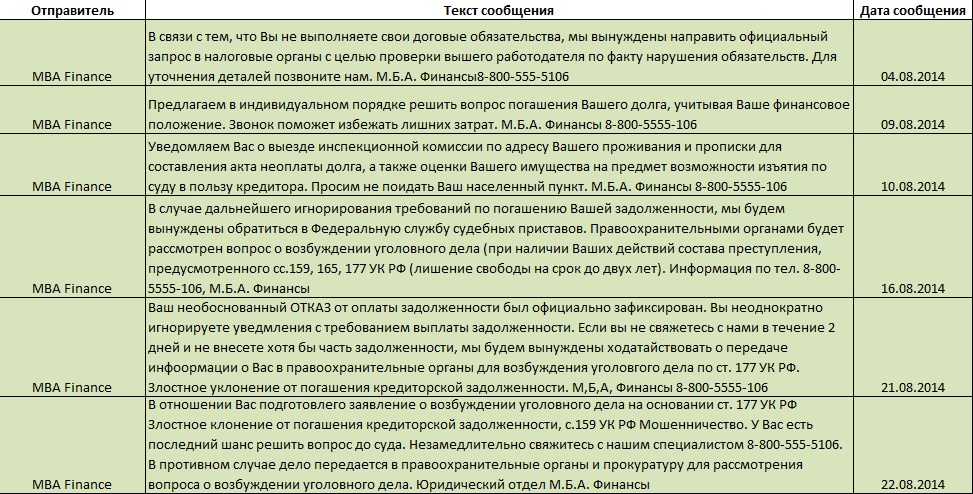

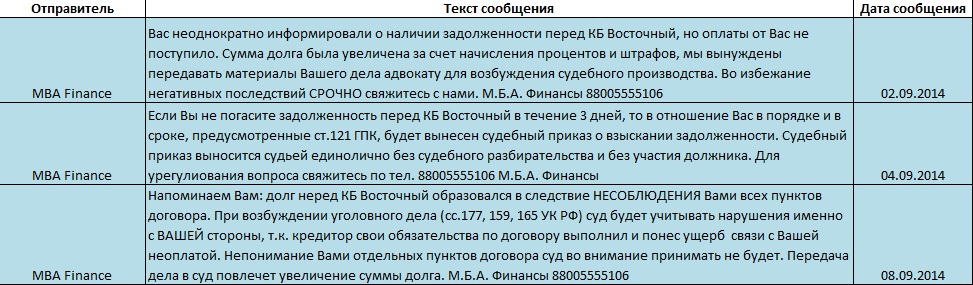

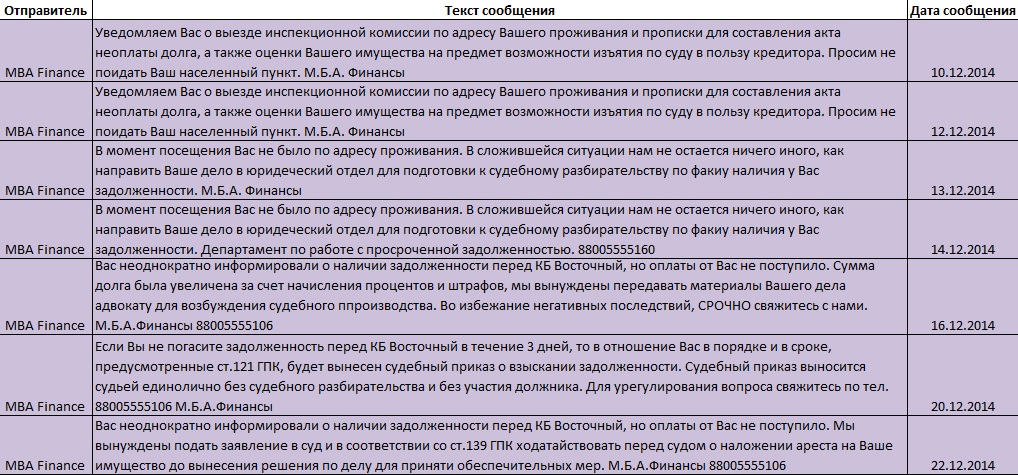

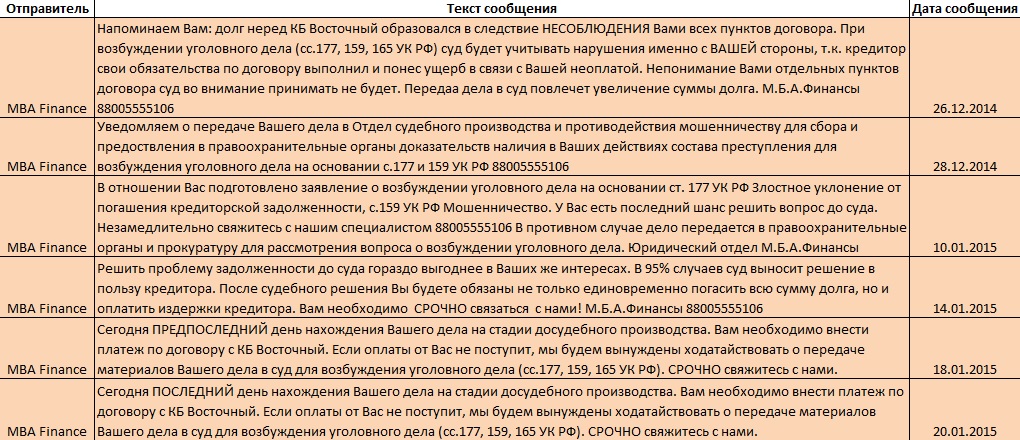

Анализ смс-сообщений от MBAФинансы, поступающих на сотовый телефон должника позволяет сделать несколько выводов.

- Идёт методичная атака с интервалом в несколько дней/недель с угрозами, предупреждениями.

- Каждое следующее смс-сообщение укладывается в общую канву и логику воздействия (выездная бригада прибудет, бригада выехала, должника не было дома и т.д.)

- Существуют различные методы психологического воздействия: от методов 90-х годов (стоит ли говорить, что выездная бригада визита не осуществляет?) до юридического воздействия под прикрытием основных статей ГК РФ и УК РФ.

- Для важности перечисляются основные государственные органы: налоговая служба, судебные органы, МВД, прокуратура

- Предупреждают проверкой работодателя и началом оперативно-розыскных мероприятий

- Звучат иные юридические термины (акт неуплаты долга, инспекционная бригада), возможность правоприменения которых в данном контексте вызывает сомнения.

- Психологическое воздействие с бытовой стороны: лишение возможность поехать в отпуск за рубеж, приказной тон о необходимости погашения кредита немедленно

- Ляпы, связанные с кредитной историей и невозможностью получить новый кредит впоследствии. Во-первых, строго говоря, кредитная история уже испорчена, уже с первого дня возникновения просроченной задолженности. Коллекторы не направляют отчет в БКИ. Что касается родственников, просроченная задолженность кого-то из родственников не портит кредитную историю другого человека. Да, отказ человек может получить, но не по причине долгов родственника.

- Систематическая рассылка смс-сообщений «траншами» в течение 2-3 месяцев с перерывом в 2-3 месяца. И далее по второму кругу.

- Сомнительная статистика об исходах судебных процессов по аналогичным делам.

Ниже приводим саму смс-рассылку должнику.

Во второй же части нашей статьи мы досконально рассмотрим юридические аспекты психологического воздействия посредством смс-сообщений, а именно правомочности применения статей УК РФ и ГПК РФ.

И поможет в этом нам квалифицированный юрист. Следите за обновлениями, подписывайтесь и вступайте в нашу группу в Вонтакте и Фейбуке.

СМС-сообщения от коллекторского агентства Morgan Stout:

СМС-сообщения от коллекторского агентства Национальная служба взыскания:

Продолжение следует…

Наши страницы в социальных сетях:

Добавить комментарий