Расчеты с кредиторами и дебиторами

Аудит операций с дебиторами и кредиторами предполагает проверку всей системы взаиморасчетов. Выполняется процедура для установления достоверности всех значений расчетов. Аудитор должен также определить, соответствуют ли операции существующим законам.

Содержание

- Нормативное обоснование

- Источники получения информации

- Составление плана аудита расчетов

- Что именно проверяет аудитор расчетов

- Результаты аудиторской проверки

- 9.1. ЦЕЛИ АУДИТА

- 9.2. ПРОВЕРКА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ

- 9.3. АУДИТ РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАКАЗЧИКАМИ

- 9.4. АУДИТ РАСЧЕТОВ С РАЗНЫМИ ДЕБИТОРАМИ И КРЕДИТОРАМИ

- 9.5. АУДИТ РАСЧЕТОВ ПО ДОГОВОРУ ПРОСТОГО ТОВАРИЩЕСТВА

- 9.6. АУДИТ РАСЧЕТОВ ПО ЭКСПОРТНО-ИМПОРТНЫМ ОПЕРАЦИЯМ

- ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

- ТЕСТЫ

- Предмет проверки

- Перечень документов, подлежащих проверке

- Основные этапы проверки

- Виды проверок

- Типовые нарушения расчетов с контрагентами

Нормативное обоснование

В рамках своей работы аудитор должен опираться на следующие нормативные акты:

- ФЗ «О бухучете» №129 от 21 ноября 1996 года.

- Положение по ведению бухучета, утвержденное Приказом Минфина №34п от 29 июля 1998 года.

- План счетов бухучета, утвержденный Приказом Минфина №94н от 31 октября 2000 года.

- Указания по инвентаризации ценностей, установленные Приказом Минфина №49 от 13 июня 1995 года.

- Часть 1 и 2 ГК РФ.

- Письмо Минфина №142 от 31 октября 1994 года.

Аудитор обязан знать все нужные нормативные акты, которые регулируют деятельность компании.

Источники получения информации

Сведения о расчетах с контрагентами аудитор получает из этих источников:

- Внутренние акты компании, касающиеся учета.

- Соглашения с контрагентами.

- Первичка.

- Учетные регистры.

- Отчетность.

- Дополнительные бумаги: разъяснения управленческого состава, экспертные заключения, итоги проведенных проверок, предыдущие заключения аудиторов.

- Счета бухучета, на которых фиксируются расчеты. В это счета 60, 62, 76. Также могут использоваться дополнительные счета, информация из которых использовалась в отчетности. В частности, это могут быть счета 08, 19, 20, 23 и другие.

Аудитор имеет право запрашивать дополнительную информацию у руководства компании, у ее сотрудников.

Составление плана аудита расчетов

Перед проведением аудита требуется составить план проверки. При его формировании нужно принять во внимание следующие аспекты:

- Степень риска.

- Существенность недочетов.

- Масштабы предстоящего аудита и время, отведенное на процедуру.

- Степень влияния расчетов на компанию и учет.

- Наличие внутреннего аудита.

- Сроки, в течение которых должно быть предоставлено аудиторское заключение.

Программа часто составляется в виде тестов инструментов контроля расчетов.

Что именно проверяет аудитор расчетов

Аудиторская проверка расчетов предполагает системный характер. Специалист должен удостовериться в правильности всех проведенных операций. Рассмотрим подробнее все аспекты аудита.

Наличие соглашений с дебиторами и кредиторами

Любые расчеты с контрагентами осуществляются на основании договоров. В статье 161 ГК РФ указано, что любая сделка подтверждается соглашением в письменной форме. В договоре должны содержаться существенные условия:

- Предмет соглашения.

- Условия исполнения договора.

- Условия, существенные хотя бы для одной из сторон соглашения.

Если в договоре будет отсутствовать хотя бы одно существенное условие, документ законным не будет. Источником получения информации в данном случае является соглашение с дебитором или кредитором. Специалист может в ходе своей проверки обнаружить следующие недочеты:

- Содержание соглашения не соответствует законам (к примеру, отсутствуют существенные условия, подпись).

- Расчеты вовсе не подтверждаются договорами.

Внимание! Информация, изложенная в договоре, не должна противоречить сведениям, на основании которых ведется учет.

Своевременное отражение сумм долга

Для отражения сумм задолженности используется счет 60. Долг принимается к учету на основании расчетных документов. Если поставка является неотфактурованной, задолженность будет отражена на основании сведений, указанных в договоре. Счет 60 используется также для фиксации авансов, предоставленных контрагентом (поставщики, исполнители). Долг компании за отпущенные ценности, исполненные работы отражается на счете 62.

В бухучете может содержаться только подтвержденная информация. Сведения могут быть подтверждены соглашениями о купле-продаже, об оказании услуг. Если долг был оформлен векселем, задолженность нужно отразить на субсчете «Векселя» счета 60. Процент по векселям включается в стоимость ценностей. Если компания получила вексель от своих контрагентов, он должен быть зафиксирован на счете 62 «Векселя полученные». Если по векселю предполагается процент, по мере его выплаты он фиксируется на счете «Доходы».

Своевременность отражения сумм долга можно проверить по следующим документам:

- Карточки и ведомости по счетам 60 и 62.

- Счета-фактуры.

- Книга приобретений и книга продаж.

- Соглашения о купле-продаже, оказании услуг.

Специалист может обнаружить эти типичные ошибки:

- Несоответствие выставленных и полученных документов.

- Отражение долга, не подтвержденного соглашением, в учете.

Среди аудиторских инструментов можно отметить просмотр и сравнение документации, опросы, подтверждающие запросы от контрагентов.

Верность отражения сумм по претензиям

Претензии отражаются на счете 76/2. Имеются в виду суммы претензий, возникшие по следующим основаниям:

- Ошибки и несоответствие стоимости условиям соглашения.

- Несоответствие качества ценностей стандартам.

- Несоответствие работ поставленному техническому заданию.

- Недостача ценностей.

- Претензии банковским учреждениям по суммам, которые были списаны со счета по ошибке.

Претензия также может быть выставлена по штрафам, суммам возмещения убытка. Нужная аудитору информация извлекается из карточек по счету 76/2, писем с претензиями, соглашений с контрагентами.

Верность отражения перемены лица, которое является дебитором

Задолженность может быть передана дебитором третьему лицу. Долг может передаваться и кредитором по соглашению цессии. В последнем случае продажа задолженности отражается на счете 91. Возникшая из-за цессии разница списывается со счета 91 на счет 99. Если долг был передан третьему лицу дебитором, изменения отражаются на счете 62. Информация извлекается специалистом из этих документов:

- Ведомости по счетам 60 и 62.

- Соглашения о цессии, уступке прав требования.

- Согласие кредиторов на перемену дебитора.

- Извещение о том, что задолженность переведена на третье лицо.

В рамках процедуры специалист может пользоваться такими инструментами, как опросы, сравнение различных бумаг.

Верность списания долгов

Задолженность признается уплаченной и списывается со счетов в следующих обстоятельствах:

- Погашение долга дебитором в полном объеме.

- Взаимозачет требований.

- Дебитор и кредитор являются одним и тем же лицом.

- Компания-дебитор была ликвидирована.

- Задолженность была прощена.

Долг может быть списан со счетов в следующих случаях:

- Истек срок исковой давности (как правило, он составляет 3 года).

- Долг взыскать невозможно (к примеру, дебитор признан пропавшим).

Специалист извлекает сведения из этих источников:

- Ведомости по счетам 60.

- Карточка счета 007.

- Акт взаимозачета.

- Письма от контрагентов.

Типичными ошибками является отсутствие списания по истечении срока исковой давности.

Результаты аудиторской проверки

Результаты проверки фиксируются в аудиторском заключении. В этом документе должны быть указаны эти сведения:

- Наименование компании.

- ФИО аудитора.

- Время, на протяжении которого проводился аудит.

- Проверенные аспекты деятельности компании.

- Обнаруженные ошибки.

- Рекомендации по исправлению недочетов.

ВАЖНО! Аудит расчетов с кредиторами и дебиторами может быть не только внешним, но и внутренним. Во первом случае нанимается сторонний специалист, во втором – сотрудник самой компании.

АУДИТ РАСЧЕТОВ

9.1. ЦЕЛИ АУДИТА

Целью аудита расчетов является формирование мнения о достоверности данных бухгалтерской отчетности, о составе дебиторской и кредиторской задолженности, а также оценка соответствия отражения произведенных за отчетный период расчетов требованиям нормативных актов по бухгалтерскому учету.

В ходе проверки расчетов с поставщиками, покупателями, разными дебиторами и кредиторами должны быть решены следующие задачи:

• установлено наличие и правильность оформления документов по поставке товарно-материальных ценностей (договоров, актов сверки расчетов и др.);

• выяснена правильность осуществления и учета расчетов за полученные и поставленные материальные ценности и услуги, оплаченные денежными средствами, с использованием векселей, путем зачета взаимных требований и т.п.;

• определена правильность оценки полученных и отгруженных товаров (работ, услуг) при бартерных сделках;

• подтверждена полнота и своевременность оприходования полученных товаров и учета выполненных работ;

• установлена правильность оформления и отражения в учете полученных и выданных авансов, предъявленных претензий;

• выяснена правильность отражения по соответствующим статьям баланса сумм дебиторской и кредиторской задолженности;

• установлены причины и давность образования задолженности по расчетам, определена реальность и пути погашения дебиторской задолженности.

Источниками информации для проверки указанных расчетов являются договоры поставки продукции (работ, услуг), акты сверки расчетов, протоколы о зачете взаимных требований, акты инвентаризации расчетов, векселя, копии платежных документов, книга покупок, книга продаж, учетные регистры (ведомости, журналы-ордера, машинограммы) по счетам 60, 62, 58, 76, 79, 99 и т.д., Главная книга, итоговая (годовая) отчетность и т.д.

9.2. ПРОВЕРКА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ

Предусматривает прежде всего изучение договоров поставки продукции и других хозяйственных договоров на оказанные предприятию услуги, выполненные работы. Эти договоры должны отвечать требованиям норм Гражданского кодекса РФ (далее – ГК РФ).

К числу важнейших требований при осуществлении сделок на поставку товаров (работ, услуг) помимо соблюдения формы договора относятся также полнота и своевременность исполнения сторонами обязательств. Сделки, осуществляемые сторонами умышленно без соблюдения установленной ГК РФ формы, считаются ничтожными (недействительными).

Таким образом, аудитор должен установить наличие договоров поставки по проведенным сделкам, правильность их оформления, дату возникновения и причину образования задолженности, а также срок погашения задолженности или причину его пропуска.

Далее аудитор проверяет непосредственно расчетные операции с каждым поставщиком (или выборочно) по данным учетных регистров (журналов-ордеров, ведомостей, машинограмм) по счету 60 «Расчеты с поставщиками и подрядчиками» и расчетно-платежных документов. Выясняется дата проведения и характер операций, правильность применения цен, наценок по поступившим ценностям, полнота их оприходования, обоснованность выделения «входного» НДС.

При поступлении товарно-материальных ценностей, на которые не получены расчетные документы (неотфактурованные поставки), выясняется, не числятся ли эти поступившие ценности как оплаченные, но находящиеся в пути (дебиторская задолженность). Устанавливается также, проводилась ли инвентаризация и сверка расчетов, предъявлялись ли штрафные санкции поставщикам при нарушении договорных обязательств, обоснованны ли начисленные или полученные суммы штрафных санкций, правильно ли списание сомнительных долгов. При необходимости может быть проведена контрольная инвентаризация ценностей и расчетов, а также направлен запрос контрагенту для подтверждения суммы задолженности.

Следует проконтролировать правильность корреспонденции счетов, указанной в учетных регистрах. Кредитовые записи по счету 60 сверяют с дебетовыми записями по счетам 08, 10, 15, 16, 19, 20, 41 и др. Дебетовые записи по счету 60 сверяют с кредитовыми записями по счетам 50, 51, 52, 55 (или 62, 76 при бартерных сделках). Данные синтетического учета подтверждаются аналитическими. Итоговые записи по оборотам и остаток по счету 60 сверяются с данными Главной книги и балансом.

Особого внимания аудитора требуют операции с использованием векселей, отражение которых в учете нередко производится с ошибками. Аудитору следует учитывать, что выданные поставщикам собственные векселя отражаются у предприятия на отдельном субсчете счета 60, процент по векселю относится на себестоимость приобретенных товарно-материальных ценностей, НДС подлежит возмещению из бюджета только после оплаты векселя. Выборочно проверяется правильность отражения в учете «входного» НДС и обоснованность его отнесения на возмещение из бюджета. В обязательном порядке НДС должен быть выделен во всех расчетно-платежных документах (счетах-фактурах, накладных, платежных поручениях, актах сверки расчетов и др.), его возмещение производится только по оплаченным и оприходованным ценностям (используемым для производственных целей).

Полнота оприходования поступивших от поставщиков товарно-материальных ценностей, обоснованность возмещения по ним НДС контролируются с помощью такого приема, как прослеживание. Выявленные отклонения фиксируются в рабочих документах аудитора.

Обоснованность расчетов с подрядчиками на выполняемые работы должна подтверждаться кроме заключенных договоров наличием проектно-сметной документации, актов сдачи-приемки выполненных работ, счетов-фактур. Реальность числящейся кредиторской или дебиторской задолженности по счету 60, точность произведенных расчетов, качество проектов и смет, отсутствие приписок могут быть проверены в том числе и путем контрольного обмера выполненных работ (по заключению эксперта).

По задолженности с каждым поставщиком и подрядчиком необходимо выявить соблюдение срока исковой давности (общий срок исковой давности по хозяйственным договорам составляет три года). В случае его пропуска задолженность подлежит зачислению на счет 91 «Прочие доходы и расходы». Должны быть проверены случаи списания с кредита счета 60 на себестоимость сумм, не относящихся к производственной деятельности предприятия.

Следует проанализировать также правильность оформления и отражения в учете выданных и полученных авансов. Для этих расчетов используются счета 60 субсчет «Расчеты по авансам выданным» и 62 субсчет «Расчеты по авансам полученным». Аудитор путем изучения первичных документов и учетных регистров выясняет обоснованность выдачи и получения авансов (в том числе в валюте), правильность ведения аналитического учета по счетам 60 и 62, соответствие данных аналитического и синтетического учета; своевременность и точность выделения НДС с сумм полученных авансов.

У предприятия могут возникать претензии к поставщикам и подрядчикам в связи со следующими обстоятельствами:

• несоблюдением цен и тарифов, предусмотренных договорами;

• обнаружением арифметических ошибок в расчетных документах;

• несоответствием качества поставленных ценностей стандартам или техническим условиям и др.

Претензии могут предъявляться к транспортным организациям за недостачу груза в пути, к банку – по суммам, ошибочно зачисленным или списанным со счетов предприятия, и т.д. Претензии нередко предъявляют также и к самому предприятию по различным основаниям.

Учет таких расчетов ведется на счете 76 субсчета «Расчеты по претензиям». При их анализе аудитору необходимо обратить внимание на своевременность и правильность оформления претензионных документов, обоснованность претензий к проверяемому предприятию, правильность корреспонденции счетов, правильность ведения аналитического учета в разрезе каждой предъявленной и полученной претензии.

Аудитор должен знать, что претензии предъявляются в письменной форме с указанием требования заявителя; суммы претензии и ее расчета; фактов, на которых основаны требования; доказательств, подтверждающих требования со ссылкой на соответствующие нормативные акты; приводится перечень прилагаемых документов, иные сведения. Претензия отправляется заказным или ценным письмом по факсу или вручается под расписку и рассматривается в течение 30 дней, если иной срок не установлен договором. Ответ на претензию дается в письменном виде. При полном или частичном отказе в удовлетворении претензии или неполучении в срок ответа на нее заявитель вправе предъявить иск в арбитражный суд.

Путем изучения первичных документов и учетных регистров по счету 76 аудитору предстоит выяснить, не скрываются ли под видом расчетов по претензиям суммы недостач и потерь товарно-материальных ценностей, не возмещенных предприятию в установленном порядке и по которым отсутствуют документы, дающие право на списание, а также факты хищений ценностей должностными лицами. Следует, кроме того, установить, не проводились ли внутренние расследования с целью выявления лиц, виновных в возникновении претензии к предприятию, и взыскивался ли с них причиненный ущерб (табл. 9.1).

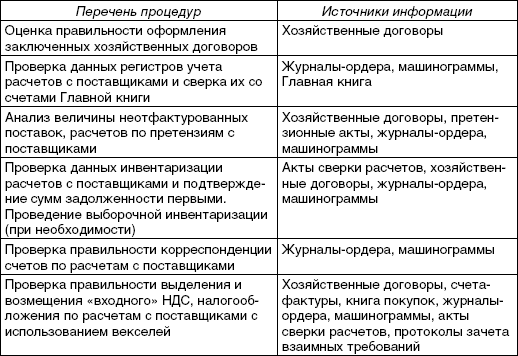

Таблица 9.1

Программа аудиторской проверки расчетов с поставщиками

9.3. АУДИТ РАСЧЕТОВ С ПОКУПАТЕЛЯМИ И ЗАКАЗЧИКАМИ

Этот аудит проводится аналогично проверке расчетов с поставщиками и подрядчиками. Прежде всего выясняется наличие и правильность оформления договоров на поставку продукции, гарантийных писем от покупателей. Далее по данным первичных расчетно-платежных документов, актов инвентаризации расчетов и учетных регистров по счету 62 «Расчеты с покупателями и заказчиками» устанавливаются достоверность, законность и реальность задолженности за реализованную (отгруженную) продукцию (работы, услуги).

При проверке расчетов с использованием различных форм безналичных расчетов определяется наличие всех оправдательных документов, а при необходимости проводятся встречные сверки в банке или у покупателя. Особое внимание обращается на правильность отражения в учете и налогообложении операций с использованием векселей. Аудитору следует учитывать, что сумма вексельного процента по полученным векселям относится на счет 91 «Прочие доходы и расходы», обязательство по уплате в бюджет НДС возникает при поступлении денежных средств (товаров или при зачете встречного требования) по векселю.

Путем прослеживания и арифметического контроля устанавливается правильность ценообразования при реализации продукции (работ, услуг), использования наценок; фиксируется отсутствие случаев расчетов с покупателями по ценам ниже себестоимости при бартерных сделках, взаимозачетах, использовании векселей. Проверяется также правильность ведения аналитического учета по счету 62, который должен обеспечивать возможность получения информации о реальной задолженности покупателей, в том числе обеспеченной векселями, срок оплаты по которым не наступил, или дисконтированными (учтенными в банке), денежные средства по которым также не поступили в срок. Изучаются также имеющиеся факты просроченной дебиторской задолженности, причины неплатежей.

В заключение выясняется правильность применяемых схем корреспонденции счетов по расчетам с покупателями и заказчиками, соответствие данных аналитического и синтетического учета. Выявленные отклонения фиксируются в рабочих документах аудитора (табл. 9.2).

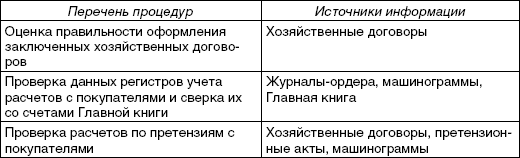

Таблица 9.2

Программа аудиторской проверки расчетов с покупателями

9.4. АУДИТ РАСЧЕТОВ С РАЗНЫМИ ДЕБИТОРАМИ И КРЕДИТОРАМИ

Данный аудит включает анализ достоверности и правильности отражения в учете таких операций, как получение и оплата услуг организаций связи, коммунального хозяйства, тепло– и водоснабжения, учебных заведений, по аренде имущества, по возмещению материального ущерба и др. Указанные операции учитываются на счете 76 «Расчеты с разными дебиторами и кредиторами» на соответствующих субсчетах. Многообразие расчетных операций, отражаемых на этом счете, нередко приводит к ошибкам в учете. В связи с этим по данным первичных документов и учетных регистров по счету 76 аудитору предстоит установить причины и давность возникновения дебиторской и кредиторской задолженности, правильность ее документального оформления, реальность; установить, не пропущены ли сроки исковой давности и каковы меры, принимаемые для погашения и взыскания задолженности. В зависимости от объема операций и результатов предварительного тестирования системы внутреннего контроля расчетов могут применяться методы как сплошного, так и выборочного контроля. В последнем случае формируются выборки отдельно по дебиторам и кредиторам, в которые включают соответствующие операции за месяц из каждого квартала проверяемого периода.

В обязательном порядке проверяется правильность составления корреспонденции счетов по каждому виду расчетов, выявляется организация аналитического учета по ним, устанавливается обоснованность начисления (или возмещения) НДС по этим операциям. При необходимости проводится сверка отдельных, сомнительных по мнению аудитора, операций по расчетам с организациями-дебиторами. Устанавливается также правильность отражения дебиторской и кредиторской задолженности в балансе; такая задолженность должна отражаться развернуто. Выявленные ошибки и отклонения фиксируются в рабочих документах (табл. 9.3).

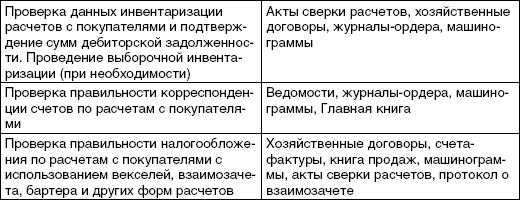

Таблица 9.3

Программа аудиторской проверки расчетов с разными дебиторами и кредиторами

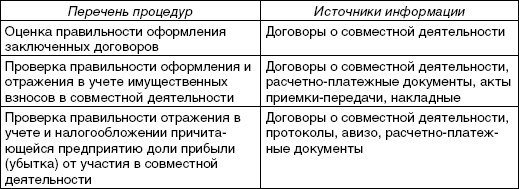

9.5. АУДИТ РАСЧЕТОВ ПО ДОГОВОРУ ПРОСТОГО ТОВАРИЩЕСТВА

В соответствии с ГК РФ совместная деятельность без образования юридического лица осуществляется на основе договора между ее участниками. По договору о совместной деятельности стороны обязуются путем объединения имущества и усилий совместно действовать для достижения общей хозяйственной или другой цели, не противоречащей действующему законодательству. Имущество, объединенное участниками для совместной деятельности, учитывается на отдельном балансе у того участника, которому в соответствии с договором поручено ведение общих дел. Данные отдельного баланса в баланс предприятия-участника, ведущего общие дела, не включаются.

Распределение прибыли, убытков и других результатов совместной деятельности между участниками осуществляется в порядке, предусмотренном договором. Каждый участник включает свою долю прибыли в состав операционных доходов ежеквартально на основании извещения, поступившего от участника, ведущего общие дела, независимо от срока фактического получения этой прибыли. Убытки от совместной деятельности покрываются за счет собственных средств предприятия.

Исходя из сущности и характера совместной деятельности организуется и процесс проверки. Прежде всего проверяются наличие и содержание договора о совместной деятельности. Выясняется цель совместной деятельности, ее участники, кому поручено ведение общих дел, порядок объединения имущества, выполнения работ, распределения прибыли и имущества и др.

По каждому договору устанавливается правильность порядка оформления и учета совершаемых операций (наличие первичных документов, указание корреспонденции счетов в учетных регистрах, составление отчетности), правильность расчета и уплаты налогов в бюджет. Аудитор должен знать, что налог на прибыль (причитающуюся ее часть) и налог на имущество (переданное в совместную деятельность) платит каждый участник самостоятельно. Другие налоги, возникающие в рамках осуществления совместной хозяйственной деятельности, уплачивает участник, который ведет бухгалтерский учет. Стоимость имущества, передаваемого в совместную деятельность (и возвращаемого участникам), а также часть прибыли, поступающая конкретному участнику, НДС не облагается.

В ходе проверки необходимо также установить правильность отражения в учете разницы между договорной и балансовой стоимостью имущества, передаваемого в совместную деятельность. Вклад в совместную деятельность учитывается у предприятия-участника как долгосрочные или краткосрочные финансовые вложения (табл. 9.4).

Таблица 9.4

Программа аудиторской проверки расчетов по совместной деятельности

Типичные ошибки, выявляемые при проверке расчетов по совместной деятельности:

• отсутствие договора простого товарищества или составление его с нарушениями ГК РФ;

• отсутствие фактической совместной деятельности, обособленного баланса по договору простого товарищества;

• ненадлежащее ведение учета (неправильная корреспонденция счетов, отсутствие аналитического учета и т.п.);

• имущество, объединенное по договору простого товарищества, не учитывается участниками при начислении налога на имущество;

• прибыль, полученная участником, включается в налогооблагаемую прибыль по факту поступления денежных средств, убытки относятся на расходы от внереализационных операций.

9.6. АУДИТ РАСЧЕТОВ ПО ЭКСПОРТНО-ИМПОРТНЫМ ОПЕРАЦИЯМ

Изучая контракты (договоры), заключенные предприятием с иностранными партнерами по экспортно-импортным операциям, аудитор обращает внимание на наличие в них определенных валютных условий: валюта цены и способ определения цены; валюта платежа; установление курса пересчета, когда валюта цены и валюта платежа не совпадают; различные защитные оговорки, предупреждающие потери в связи с изменением валютных курсов. Финансовые условия расчетов должны содержать указания на виды и условия расчетов (наличными, в кредит или смешанный способ); формы расчетов (документарный аккредитив, документарное инкассо, банковский перевод, платежное поручение); защитные меры, обеспечивающие надежность и своевременность платежей; применяемые средства платежа.

При осуществлении внешнеэкономической деятельности предприятия обязаны в 7-дневный срок продавать на внутреннем валютном рынке определенную долю валюты, поступившей на их транзитные валютные счета в банках. Поэтому в ходе проверки устанавливается соблюдение экспортерами порядка обязательной продажи части валютной выручки на внутреннем валютном рынке по величине и срокам продажи. Расходы по транспортировке, страхованию и экспедированию грузов по территории иностранных государств, расходы по оплате экспортных пошлин и таможенных процедур, а также комиссионное вознаграждение в пользу посреднических организаций по экспортным контрактам оплачиваются до обязательной продажи части валютной выручки и, таким образом, уменьшают расчетную базу.

Изучается также использование предприятием собственной валютной выручки (путем сравнения перечисленной валюты со стоимостью импортированных товаров); сохранность наличной иностранной валюты и материальных ценностей, приобретенных за валюту; соблюдение сроков исполнения иностранным партнером обязательств по контрактам, в счет которых производились авансовые платежи за границу в валюте (текущие валютные операции осуществляются на срок до 180 дней; перевод средств за рубеж на больший срок расценивается как инвестиции, которые могут осуществляться только с разрешения Центрального банка РФ).

При проверке закупок товаров по импорту и совершения бартерных сделок соблюдаются следующие требования:

• при закупках товаров по импорту (в том числе путем бартера) исчисление покупной стоимости поступающих товарно-материальных ценностей производится исходя из их стоимости по контракту (договору) на дату оприходования на предприятии, а также таможенных, транспортных и прочих расходов по закупке товаров и их транспортировке;

• при совершении бартерных сделок учет реализации и определение финансовых результатов производятся на дату, указанную в грузовой таможенной декларации на импорт, и по стоимости, предусмотренной в контракте (договоре). Проверяя соблюдение действующего налогового законодательства, аудитор контролирует полноту, правильность и своевременность расчетов экспортеров по платежам в бюджет, представленных ими налоговых расчетов и деклараций, правильность определения налогооблагаемой базы по таможенным пошлинам, налогу на прибыль и другим налогам.

При проведении данной проверки устанавливается:

• правильность уплаты НДС с сумм комиссионных вознаграждений, получаемых по договорам за услуги, оказываемые по экспортным и импортным операциям (при получении в валюте налог уплачивается также в валюте);

• обеспечение учета и налогообложения прибыли от посреднических операций и сделок (деятельность в роли комиссионера или поверенного в договоре комиссии или поручения);

• правильность налогообложения личных доходов работников, полученных при покупке ими товаров, оплаченных предприятиями за счет собственной валюты, по ценам ниже цены приобретения, определенной как стоимость этих товаров в инвалюте, пересчитанной в рубли по курсу Центрального банка РФ на момент реализации этих товаров;

• правильность расчетов с подотчетными лицами по командировочным расходам в инвалюте.

Так, проверяя расчеты с подотчетными лицами по загранкомандировкам, аудитор должен знать, что суточные за время командировки выплачиваются при проезде по территории РФ в рублях по нормам; при проезде и за время пребывания за рубежом – в иностранной валюте по нормам, утвержденным Министерством финансов РФ для работников, выезжающих во время командировки из РФ за границу. Со дня пересечения границы при выезде суточные начисляются по норме по территории иностранного государства, а при возвращении обратно начиная со дня пересечения границы – по норме по территории РФ. Аудитору следует установить правильность учета расчетов; правильность возмещения работнику расходов, в том числе в случаях, когда работник обеспечивался питанием и жильем в стране пребывания за счет инофирмы; правильность исчисления и учета курсовых разниц. Возврат неиспользованных сумм, полученных подотчетным лицом в валюте, может быть как в валюте, так и в рублях по курсу Центрального банка РФ на дату возврата.

В заключение устанавливается правильность отражения в учетных регистрах валютных операций. Для этого с помощью приемов прослеживания и сопоставления записей в учетных регистрах по счету 52 «Валютный счет» с данными учетных регистров по счетам учета материальных ценностей (08, 10, 19, 41 и др.), затрат (20, 44 и др.), расчетов (60, 62, 76 и др.), прибылей и убытков (91, 84 и др.) выясняется содержание сделанных корреспонденций счетов, их соответствие требованиям нормативных документов. Обнаруженные ошибки аудитор регистрирует в рабочих документах.

Типичные ошибки, выявляемые аудитором при проверке учета валютных операций:

• неполное зачисление на банковские счета валютной выручки по экспортным операциям;

• неправильный пересчет курса иностранной валюты в рубли по валютным операциям;

• тексты платежных документов, послуживших основанием для оплаты с валютного счета, не переведены на русский язык;

• нарушение сроков исполнения обязательств по контрактам, в счет выполнения которых предприятием производились авансовые платежи за границу в валюте;

• некорректная корреспонденция счетов по учету валютных операций.

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

1. Задачи аудита расчетных операций.

2. Объекты аудита расчетных операций.

3. Тестирование средств внутреннего контроля расчетов.

4. Оценка и факторы внутрихозяйственного риска при аудите расчетных операций.

5. Особенности выборки при аудите расчетных операций.

6. Источники информации при аудите расчетных операций.

7. Аудиторские процедуры при аудите расчетных операций.

8. Особенности аудита расчетов с заказчиками.

9. Особенности аудита расчетов с поставщиками и подрядчиками.

10. Тестирование дебиторской и кредиторской задолженности.

11. Особенности аудита расчетов при осуществлении экспортно-импортных операций.

12. Аудит расчетов по договору простого товарищества.

ТЕСТЫ

1. Требования к форме и содержанию заключаемых коммерческими организациями договоров установлены:

а) Гражданским кодексом РФ;

б) Торговым кодексом РФ;

в) Налоговым кодексом РФ.

2. Термин «неотфактурованные поставки» означает поставки, по которым:

а) не получен счет-фактура от поставщика;

б) не поступили расчетные документы;

в) не выдан счет-фактура покупателю.

3. Организация приобрела товарно-материальные ценности и в качестве гарантии оплаты выписала поставщику вексель номиналом на сумму поставки с выплатой 10% годовых. Сумма долга по данному векселю отражается по кредиту счета:

а) 58;

б) 60;

в) 66.

4. Для проверки полноты оприходования поступивших от поставщиков товарно-материальных ценностей аудитор применяет следующую процедуру:

а) опрос;

б) сканирование;

в) прослеживание.

5. Списание дебиторской задолженности покупателя производится по истечении срока исковой давности, который составляет:

а) 45 дней;

б) 1 год;

в) 3 года.

6. В случае если организация выставит претензии контрагенту, эта сумма отразится по дебету счета:

а) 60;

б) 62;

в) 76.

7. Участник совместной деятельности долю причитающейся ему прибыли отражает в составе:

а) выручки;

б) доходов от участия в других предприятиях;

в) операционных доходов;

г) внереализационных доходов.

8. Сотрудник предприятия был командирован в Великобританию. Согласно данным авиабилета он вернулся из командировки в Москву 3 сентября в 22.10. Суточные за 3 сентября ему должны быть начислены по норме для территории:

а) Великобритании;

б) России;

в) суточные за 3 сентября не начисляются.

9. Работнику при направлении в командировку выданы 100 долл. США. По возвращении из командировки он составил авансовый отчет на 80 долл. США. Оставшаяся часть подотчетной суммы:

а) должна быть возвращена только в долларах США;

б) может быть возвращена либо в долларах США, либо в рублях;

в) должна быть возвращена только в рублях.

10. В бухгалтерском учете организации за одним контрагентом одновременно числится и дебиторская, и кредиторская задолженность. При составлениибухгалтерской отчетности в бухгалтерском балансе такая задолженность должна быть отражена:

а) свернуто;

б) свернуто, но полной информацией в пояснительной записке;

в) развернуто.

Объектом проверки являются бухгалтерские записи по счету 76 «Расчеты с прочими дебиторами и кредиторами» и числящаяся на нем задолженность по каждому субсчету, дебитору, кредитору.

Аудитор при анализе состояния расчетов выясняет правомерность использования данного счета (не отражаются ли на нем операции, которые следовало бы учитывать на счетах 60-75)

При проверке состояния задолженности по расчетам с прочими дебиторами и кредиторами аудитор обращает внимание на существенность задолженности, числящейся на счете 76 «Расчеты с прочими дебиторами и кредиторами» по отдельным субсчетам.

На основе анализа данных аналитических регистров по субсчетам счета 76 «Расчеты с прочими дебиторами и кредиторами», инвентаризации расчетов и ответов на запросы аудитор устанавливает сроки и давность возникновения задолженности, документальную обоснованность, причины образования и порядок погашения, выявляет нереальную и неистребованную задолженность

На следующем этапе аудитор должен проверить достоверность операций по видам расчетов:

1. Проверка правильности и объективности удержаний по исполнительным листам в пользу других лиц или организаций, а также своевременность перечисления удержанных сумм получателем.

В качестве источников информации для проверки могут использоваться расчетно-платежные ведомости, исполнительные листы, приказы и распоряжения суда, платежные документы, квитанции, журналы-ордера по счету 76, главная книга)

2. Проверка правильности отражения в учете депонированной заработной платы

Аудитором сверяются данные по счету 76 «расчеты с прочими дебиторами и кредиторами» с записями в расчетно-платежных ведомостях, а также с данным книги депонированной заработной платы. Проверяющему необходимо установить проверить правильность ведения книги учета депонированной заработной платы (книга учета депонированной заработной платы открывается на год. Для каждого депонента в ней отводится отдельная строка, по которой указываются: табельный номер, ф.и.о., депонированная сумма, а в дальнейшем делается отметка о ее выдаче.). Кроме того необходимо выяснить, как производилась выдача сумм депонированной заработной платы. В случае перечисления суммы депонированной заработной платы с расчетного счета устанавливают реальность указанных адресов. В случае окончания срока исковой давности аудитору следует выяснить, куда была отнесена депонированная заработная плата.

3. Правильность расчетов по претензиям.

Выделяют несколько видов претензий:

· К поставщикам, подрядчикам, транспортным организациям по выявленным в ходе проверки счетов несоответствий цен и тарифов, обусловленных договором или при выявлении арифметических ошибок.

· К поставщикам материалов, товаров, за обнаруженные несоответствия их качества стандартам, техническим условиям, заказам.

· К поставщикам, транспортным и другим организациям за недостачи груза в пути сверх предусмотренных величин. За брак и простои, возникшие по вине поставщиков/подрядчиков в суммах, признанных плательщиками или присужденных судом.

· К кредитным организациям по суммам, ошибочно списанным/перечисленным по счетам организации.

Аудитор должен выяснить своевременность принятия мер по возмещению ущерба, установить, все ли претензии обоснованы и правильно оформлены, законны ли списания претензионных сумм. При проверке аудитор должен проверить правильность оформления материалов по претензиям.

Претензия должна быть составлена в письменной форме, в 2 экземплярах, подписанных руководителем или заместителей. Факт передачи претензии должен быть зафиксирован, а именно вручен под расписку или отправлен заказным письмом. В претензии пострадавшая сторона должна описать допущенное другой стороной нарушение договорных обязательств и предъявить им соответствующие требования. К претензии должны быть приложены документы, подтверждающие её обоснованность: копии договоров, счетов-фактур, платежных поручений, актов и т.п.

Ответ о результатах претензии дается в письменной форме, в которой указывают:

— при полном или частичном удовлетворении признанную сумму, номер и дату платежного поручения, или срок и способы удовлетворения претензии.

— при полном или частичном отказе от удовлетворения претензии мотивы отказа со ссылкой на соответствующий нормативный документ, доказательства, обосновывающие отказ, перечень прилагаемых доказательств.

На заключительном этапе аудитор должен проверить правильность корреспонденции счетов по счету 76.2.

На заключительном этапе для подтверждения оборотов по субсчетам к счету 76 «Расчеты с прочими дебиторами и кредиторами» аудитор проводит взаимную сверку Главной книга по корреспондирующим счетам с взаимосвязанными регистрами. Выборочно проверяется своевременность, законность и правильность отражения операций по расчетами с прочими дебиторами и кредиторами. Проверки проводятся по схеме: договор – первичный документ- (накладная, счет-фактура, акт выполненных работ, платежное поручение — регистр по субсчету к счету 76 – регистр аналитического учета по субсчету).

Т. Сильвестрова

Журнал «Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений» № 10/2016

В статье рассмотрены основные вопросы проверки расчетов с поставщиками и подрядчиками, этапы проведения такой проверки и основные нарушения, которые наиболее часто выявляются по итогам проведения контрольных мероприятий.

Государственные (муниципальные) учреждения в рамках реализации возложенных на них учредителем целей и задач заключают с контрагентами контракты (договоры), в рамках которых совершаются расчеты. При проверке финансово-хозяйственной деятельности учреждения контролеры обращают внимание на соблюдение учреждением законодательных норм при ведении расчетов с контрагентами. В рамках статьи рассмотрим основные вопросы проверки расчетов с поставщиками и подрядчиками, этапы такой проверки и основные нарушения, которые наиболее часто выявляются по итогам проведения контрольных мероприятий.

Предмет проверки

При проверке расчетов с контрагентами, совершенных государственными (муниципальными) учреждениями, контролеры анализируют:

- правовое основание заключения контрактов, договоров в силу норм федеральных законов от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее – Закон о контрактной системе), от 18.07.2011 № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц» (далее – Закон о закупках товаров, работ, услуг), ГК РФ и требований других законодательных актов;

- заключение контрактов в пределах выделенных на текущий финансовый год лимитов бюджетных обязательств (применяется в отношении получателей бюджетных средств);

- наличие в контрактах авансовых платежей в размере, установленном постановлением, утвердившим меры по реализации федерального закона о федеральном бюджете (применяется в отношении федеральных государственных (муниципальных) учреждений);

- достоверность и законность совершения расчетно-платежных операций;

- организация первичного учета операций по расчетам с поставщиками и подрядчиками;

- наличие фактов перечисления авансовых платежей, не предусмотренных условиями заключенных договоров (контрактов);

- полное и своевременное отражение дебиторской (кредиторской) задолженности в бухгалтерском (бюджетном) учете и отчетности, причины образования;

- проведение инвентаризаций с контрагентами, подтверждение образовавшейся задолженности актами сверок;

- выявление случаев необоснованного списания дебиторской и погашения кредиторской задолженности;

- меры, принимаемые к взысканию дебиторской и погашению кредиторской задолженности, наличие актов сверки расчетов с дебиторами и кредиторами.

Перечень документов, подлежащих проверке

Расчеты с контрагентами ведутся с применением счетов:

- 0 302 00 000 «Расчеты по принятым обязательствам»;

- 0 206 00 «Расчеты по выданным авансам»;

- 0 304 00 000 «Расчеты с кредиторами»;

- 0 306 00 000 «Расчеты по выплате наличных денег».

При проверке расчетов с контрагентами запрашиваются:

- формы годовой отчетности;

- журнал операций расчетов с поставщиками и подрядчиками;

- журнал операций расчетов с дебиторами и кредиторами;

- контракты (договоры) поставки товаров, выполнения работ, возмездного оказания услуг;

- счета, счета-фактуры;

- акты выполненных работ, оказанных услуг, накладные на поставку товаров;

- акты инвентаризации (сверок) расчетов.

Основные этапы проверки

Каждый ревизор в силу своих профессиональных знаний, опыта работы, индивидуальных личностных качеств вырабатывает особый порядок действий, который применяет при проведении проверок в учреждении. Однако в зависимости от объекта проверки и перечня вопросов, рассматриваемых в ходе проверки, последовательность действий может варьироваться. Среди всех проводимых проверяющими контрольных процедур можно выделить несколько основных этапов:

1. Определение особенностей организации деятельности учреждения (специфики отрасли, в которой осуществляет свою деятельность учреждение, особенностей движения финансовых потоков, видов деятельности, осуществляемых учреждением, взаимодействия учреждения и органа исполнительной власти, выполняющего функции учредителя, и др.).

Приходя с проверкой, контролеры знакомятся с уставом учреждения, учетной политикой и внутренними локальными актами учреждения, имеющими отношение к вопросам проведения проверки, изучают законодательные акты, регулирующие деятельность проверяемого учреждения, и, составив общее представление о деятельности учреждения и особенностях его функционирования, финансирования, приступают непосредственно к вопросам проверки.

2. Изучение результатов инвентаризации расчетов, которую проводило проверяемое учреждение. Напомним, что перед составлением годовой бухгалтерской (бюджетной) отчетности проведение инвентаризации, включая инвентаризацию расчетов, обязательно (п. 1.5 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина РФ от 13.06.1995 № 49). Для этого контролерами запрашиваются, а работниками проверяемого учреждения предоставляются инвентаризационные описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089) с приложением к ним актов сверок расчетов, актов о результатах инвентаризации (ф. 0504835). На основании представленных документов ревизор выясняет, проводилась ли инвентаризация перед составлением годовых отчетных форм, каковы ее результаты, приведены ли в соответствие фактические данные и показатели бухгалтерского (бюджетного) учета (в случае выявленного по итогам проведенной инвентаризации несоответствия данных учета и сведений, представленных контрагентом, подтвержденных документально).

3. Анализ контрактов (договоров), заключенных учреждением в проверяемом периоде. Как мы уже отмечали, закупки товаров, работ, услуг осуществляются государственными (муниципальными) учреждениями в соответствии с нормами Закона о контрактной системе, Закона о закупках товаров, работ, услуг, положением о закупках товаров, работ, услуг (разрабатывается и размещается на официальном сайте – www.zakupki.gov.ru – автономными учреждениями), ГК РФ. Как правило, в ходе проверок расчетов с контрагентами контролеры подробно не анализируют соблюдение работниками проверяемого учреждения норм названных законов при заключении контрактов (договоров) (обычно это предмет отдельной проверки). В большей степени проверяющих интересует, применялись ли конкурентные способы определения поставщика в случаях, когда это установлено данными законами, был ли применен правильный способ определения исполнителя контракта. Одновременно обращается внимание на установленный в контракте (договоре) размер аванса (он должен быть в пределах, установленных законодательными актами).

4. Проверка журналов операций (в частности, журнала операций расчетов с поставщиками и подрядчиками). При этом обращается внимание:

- на соблюдение учреждением методологии учета отражении расчетов с контрагентами (при принятии к учету первичных учетных документов представленных контрагентом, бухгалтерских справок, счетов на оплату);

- на наличие в принятых к бухгалтерскому учету первичных учетных документах, приложенных к журналу операций, всех обязательных реквизитов (перечень обязательных реквизитов первичных учетных документов приведен в п. 9 Закона о бухгалтерском учете, п. 7 Инструкции № 157н);

- на своевременность принятия к учету первичных учетных документов (п. 11 Инструкции № 157н);

- на достоверность (полноту и точность) фактов оприходования товарно-материальных ценностей (ТМЦ), принятия к учету работ, услуг;

- на соблюдение графика документооборота;

- на полноту и точность регистрации документа в учетных регистрах;

- на организацию хранения документов и организации доступа к первичной учетной документации;

- на правильность оформления журналов операций (наличие всех необходимых данных на обложке журнала операций, подшивку первичных учетных документов в хронологичном порядке и т. п.). Напомним, что согласно п. 11 Инструкции № 157н по истечении каждого отчетного периода (месяца, квартала, года) первичные (сводные) учетные документы, сформированные на бумажном носителе, относящиеся к соответствующим журналам операций, иным регистрам бухгалтерского учета, хронологически подбираются и сброшюровываются. На обложке указываются наименование субъекта учета, наименование главного распорядителя средств бюджета, полномочия которого исполняет субъект учета – организация, осуществляющая полномочия получателя бюджетных средств, – название и порядковый номер папки (дела), период (дата), за который сформирован регистр бухгалтерского учета (журнал операций), с указанием года и месяца (числа), наименование регистра бухгалтерского учета (журнала операций) с указанием при наличии его номера, количество листов в папке (деле);

- на своевременность отражения в учете расчетных обязательств. Ревизоры сверяют данные первичных приходных документов с контрактами (договорами) на поставку, заключенными с тем или иным поставщиком, анализируют наличие счетов-фактур от поставщиков по каждой конкретной сделке по журналу регистрации счетов-фактур или отражение операций в журнале операций расчетов с поставщиками и подрядчиками либо карточке учета средств и расчетов.

5. Выявление причин возникновения дебиторской и кредиторской задолженности. Ему уделяется особое внимание. Наличие дебиторской и (или) кредиторской задолженности на счетах бухгалтерского (бюджетного) учета нежелательно, поскольку обычно это свидетельствует о неэффективном принятии решений руководителем учреждения. В отношении бюджетных и автономных учреждений устанавливается предельно допустимое значение просроченной кредиторской задолженности, превышение которого влечет расторжение трудового договора с руководителем учреждения (Приказ МЧС РФ от 06.12.2010 № 626, Приказ Минобороны РФ от 29.08.2011 № 1475, Приказ Департамента культуры г. Москвы от 08.07.2013 № 452). Поэтому со стороны учредителя (органа исполнительной власти, выполняющего функции учредителя) проводится особый контроль в отношении наличия у учреждения кредиторской и (или) дебиторской задолженности, ее размера, принятых мер по устранению (погашению) такой задолженности, причин просрочки и т. п. Государственные (муниципальные) учреждения, составляя отчетные бухгалтерские формы, отражают в них подробную аналитическую информацию о наличии задолженности. При этом указываются размер задолженности, дата возникновения, причина возникновения задолженности, дата просрочки задолженности, меры, принятые учреждением для погашения задолженности, контрагент, в расчетах с которыми возникла такая задолженность, и др.

Отобразим классификацию проверок расчетов с контрагентами.

Виды проверок

Как правило, контролеры проводят плановые проверки. Внеплановые проверки осуществляются только при наличии у контрольного органа информации о нарушении норм законодательства РФ. При проведении проверки (плановой) применяется метод случайной выборки документов. Обычно этого бывает достаточно для обнаружения типичных ошибок, совершаемых в учреждении. По желанию ревизора и при наличии у него достаточного времени для проведения проверки документы в проверяемом периоде могут рассматриваться сплошным методом. Если ревизор дотошен, он может применить сплошной метод проверки документов. Однако чаще всего такой метод проверки документов у проверяемого юридического лица применяется при проведении внеплановой проверки на основании имеющейся информации о возможных нарушениях законодательства РФ со стороны учреждения.

Документы, которые были отобраны для проверки, просматриваются полистно. По результатам просмотра документов выявляется общий уровень соблюдения норм законодательства РФ по данному участку. Выявленные нарушения отражаются в акте проверки. Информация по тем операциям, по которым документы отсутствуют либо оформлены с нарушением норм законодательства РФ, отражается в акте проверки.

В случае возникновения сомнения в подлинности документов рекомендуется провести встречные проверки у поставщиков товаров (работ, услуг) в части сверки учетных данных потребителя (заказчика) и поставщика товаров (работ, услуг).

Типовые нарушения расчетов с контрагентами

Выделим основные ошибки и нарушения, которые обнаруживаются по результатам проверок государственных (муниципальных) учреждений.

Нарушение в части установления размера авансовых платежей. В 2016 году федеральные бюджетные и автономные учреждения в контрактах обязаны предусматривать такие же размеры авансовых платежей, какие установлены в п. 36 Постановления Правительства РФ от 28.12.2015 № 1456. Названное требование установлено в п. 36(1) данного постановления. В Письме Минэкономразвития РФ от 05.07.2016 № Д28и-1765 разъяснено, что требования п. 36(1) касаются закупок товаров, работ, услуг, осуществляемых за счет средств федерального бюджета (полагаем, что имеются в виду средства субсидий). До 2016 года подобных правил в отношении федеральных бюджетных и автономных учреждений установлено не было. Требование о соблюдение размеров авансовых платежей в контрактах касалось только получателей средств бюджета.

Таким образом, превышение установленных законодательством РФ размеров авансовых платежей, выявленное в ходе проверки, является нарушением.

Превышение предельного размера расчетов наличными деньгами. Исходя из п. 6 Указаний ЦБ РФ от 07.10.2013 № 3073-У расчеты наличными денежными средствами в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 000 руб. Аналогичный размер установлен по расчетам, производимым в иностранной валюте (эквивалентно 100 000 руб. по официальному курсу ЦБ РФ на дату проведения наличных расчетов).

Иными словами, расчеты с контрагентами наличными денежными средствами должны проводиться в установленном поименованным п. 6 размере. Превышение обозначенного размера классифицируется контрольным органом как нарушение законодательства РФ о кассовых операциях.

Нецелевое использование бюджетных средств. Согласно ст. 306.4 БК РФ таковым признаются направление средств бюджета бюджетной системы РФ и оплата денежных обязательств в целях, не соответствующих полностью или частично целям, определенным законом (решением) о бюджете, сводной бюджетной росписью, бюджетной росписью, бюджетной сметой, договором (соглашением) либо иным документом, являющимся правовым основанием предоставления указанных средств. Заметим, что данное понятие и, соответственно, вид нарушений применяются только к получателям средств бюджета.

Минфин в своем Письме от 29.04.2016 № 02-03-06/25186 разъяснил, что понятие «нецелевое использование бюджетных средств» установлено в ст. 306.4 БК РФ и ст. 15.14 КоАП РФ и не относится к использованию средств субсидии на выполнение государственного задания. Условия предоставления бюджетному учреждению субсидии на выполнение государственного задания в соответствии с положениями ст. 78.1 БК РФ за счет средств бюджета субъекта РФ (включая определение условий и целей предоставления субсидии) устанавливаются нормативным правовым актом высшего исполнительного органа государственной власти субъекта РФ, в соответствии с которым условия, включая цели предоставления субсидии, а также порядок ее предоставления, могут устанавливаться соглашением о предоставлении указанной субсидии (далее – соглашение).

Использование учреждением средств субсидии на выполнение государственного задания не в соответствии с условиями и целями ее предоставления, установленными соглашением, может повлечь наступление для учреждения ответственности, определенной соглашением.

Указание в контракте какого-либо источника финансирования также не является признаком нецелевого использования бюджетных средств (Письмо Минфина РФ от 25.03.2016 № 02-10-08/16996).

Отсутствие документального подтверждения расходов. Расходы учреждения, не подтвержденные документально либо совершенные без наличия правовых оснований для их осуществления, являются нецелевым использованием бюджетных средств. В качестве примера приведем прецедент, который был рассмотрен в Постановлении ФАС ВСО от 31.03.2011 № А74-2329/2010. В акте проверки контрольного органа было отмечено, что учреждением за счет средств бюджета совершались расходы по подложным документам. При рассмотрении совершенного правонарушения суд встал на сторону контрольного органа.

Нарушения в части списания с учета дебиторской (кредиторской) задолженности. Списание с балансового учета названной задолженности осуществляется на основании решений комиссии. Списание сумм задолженности с забалансового учета производится в случае ее признания безнадежной к взысканию (например, при наличии документов, подтверждающих прекращение обязательства смертью (ликвидацией) дебитора, а также в иных ситуациях, предусмотренных законодательством РФ), подтверждения факта невостребованности задолженности кредитором.

Случаи признания задолженности по платежам в бюджет безнадежной к взысканию, а также нормы, регулирующие ее списание (восстановление), установлены ст. 47.2 БК РФ. В иных случаях безнадежными долгами (долгами, нереальными к взысканию) признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, предусмотренном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», при возврате взыскателю исполнительного документа по следующим основаниям (Письмо Минфина РФ от 31.07.2013 № 03-03-06/4/30650):

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках либо иных кредитных организациях;

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

В соответствии с ГК РФ безнадежными (нереальными к взысканию) признаются долги (суммы дебиторской и кредиторской задолженности), по которым:

- истек установленный срок исковой давности (ст. 196);

- обязательство прекращено вследствие невозможности его исполнения (ст. 416);

- обязательство прекращено на основании акта государственного органа (ст. 417);

- обязательство прекращено смертью должника (ст. 418);

- обязательство прекращено ликвидацией организации (ст. 419).

При наступлении обстоятельств, подтверждающих невозможность погашения дебитором сумм задолженности (смерть дебитора, ликвидация (банкротство) дебитора), комиссия по поступлению и выбытию активов готовит следующий пакет документов, на основании которых списываются суммы дебиторской задолженности:

- документы, подтверждающие невозможность взыскания задолженности (документы, подтверждающие банкротство (ликвидацию) дебитора, судебное решение, подтверждающее невозможность взыскания суммы задолженности, справка о смерти дебитора и др.);

- приказ (распоряжение) руководителя учреждения о списании дебиторской задолженности.

Когда дебиторская задолженность неплатежеспособных дебиторов списывается со счетов бюджетного учета в связи с истечением срока исковой давности, списание оформляется:

- актом о результатах инвентаризации (ф. 0504835);

- инвентаризационной описью расчетов с покупателями, поставщиками и прочими дебиторами (ф. 0504089);

- решением инвентаризационной комиссии;

- приказом (распоряжением) руководителя учреждения о списании суммы дебиторской задолженности.

Списанная с балансового учета задолженность неплатежеспособных дебиторов отражается на забалансовом счете 04. Согласно законодательству РФ учет указанной задолженности осуществляется в течение срока возможного возобновления процедуры ее взыскания (общий срок взыскания задолженности составляет три года), в том числе в случае изменения имущественного положения должников, либо до поступления в указанный срок в погашение задолженности неплатежеспособных дебиторов денежных средств, до исполнения (прекращения) обязательства иным не противоречащим законодательству РФ способом (п. 339 Инструкции № 157н).

При возобновлении процедуры взыскания задолженности дебиторов или поступлении средств в погашение задолженности неплатежеспособных дебиторов на дату возобновления взыскания или дату зачисления на счета (лицевые счета) учреждений указанных поступлений осуществляется списание такой задолженности с забалансового учета с одновременным отражением на балансе.

Списание задолженности, не востребованной кредиторами, производится на основании проведенной в учреждении инвентаризации. По ее итогам оформляются:

- акт о результатах инвентаризации (ф. 0504835);

- инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами (ф. 0504089);

- решение инвентаризационной комиссии;

- приказ (распоряжение) руководителя учреждения о списании задолженности, не востребованной кредитором.

При наличии обстоятельств, свидетельствующих о невозможности погашения задолженности учреждением (смерть кредитора – физического лица, ликвидация кредитора – юридического лица), на основании документов, подтверждающих данные обстоятельства, руководитель учреждения издает приказ (распоряжение) о списании задолженности.

Списанные со счета бюджетного учета суммы кредиторской задолженности отражаются на забалансовом счете 20 «Задолженность, не востребованная кредиторами». Они учитываются на этом счете в течение срока исковой давности в сумме задолженности, списанной с балансового учета. Списание задолженности учреждения, не востребованной кредиторами, с забалансового учета осуществляется на основании решения комиссии (инвентаризационной комиссии) учреждения в порядке, установленном для казенных учреждений главным распорядителем бюджетных средств (главным администратором источников финансирования дефицита бюджета) (п. 371 Инструкции № 157н).

Списание с бюджетного (балансового) и забалансового учета сумм задолженности (дебиторской, кредиторской) без наличия на то оснований является нарушением как методологии учета, так и норм ГК РФ, других законодательных актов. К нарушителям применятся административная ответственность.

Несвоевременность отражения расчетных обязательств в учете. Субъект учета формирует первичный учетный документ в момент совершения факта хозяйственной жизни, а если это не представляется возможным – непосредственно по окончании операции (ст. 9 Инструкции № 157н). Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета по мере совершения операций и принятия к бухгалтерскому учету первичного (сводного) учетного документа, но не позднее следующего дня после получения первичного (сводного) учетного документа как на основании отдельных документов, так и на основании группы однородных документов (п. 11 Инструкции № 157н).

В результате проверки полноты и точности отражения данных первичных документов в регистрах бюджетного (бухгалтерского) учета могут быть выявлены следующие нарушения:

- первичные учетные документы несвоевременно приняты к учету;

- первичные учетные документы отсутствуют;

- первичные документы были приняты к учету несколько раз.

* * *

В заключение отметим, что все замечания проверяющих, выявленные по результатам проверки, должны быть исправлены. По возможности исправления вносятся в период проведения проверки. Замечания, отраженные в акте проверки и в предписании (постановлении, представлении, решении) органа, проводящего проверку, должны быть исправлены в срок, установленный в этом документе. За невыполнение в срок законного предписания (постановления, представления, решения) органа (должностного лица), осуществляющего государственный надзор (контроль), муниципальный контроль, ст. 19.5 КоАП РФ предусмотрена административная ответственность.

Согласно ч. 2 ст. 72 БК РФ государственные (муниципальные) контракты заключаются в соответствии с планом-графиком закупок товаров, работ, услуг для обеспечения государственных (муниципальных) нужд, сформированным и утвержденным в установленном законодательством РФ о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд порядке, и оплачиваются в пределах лимитов бюджетных обязательств, за исключением случаев, установленных п. 3 ст. 72 БК РФ.

Напомним, что в силу норм п. 36(1) Постановления Правительства РФ от 28.12.2015 № 1456 в 2016 году бюджетные и автономные учреждения должны в заключаемых контрактах, оплата по которым производится за счет сумм субсидий, предусматривать авансовые платежи в размере, установленном для получателей бюджетных средств.

Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Приказом утвержден Порядок определения предельно допустимого значения просроченной кредиторской задолженности федерального бюджетного учреждения, находящегося в ведении МЧС России, превышение которого влечет расторжение трудового договора с руководителем федерального бюджетного учреждения по инициативе работодателя в соответствии с ТК РФ.

Приказом утвержден Порядок определения предельно допустимого значения просроченной кредиторской задолженности федерального бюджетного учреждения, подведомственного Минобороны РФ, превышение которого влечет расторжение трудового договора с руководителем федерального бюджетного учреждения по инициативе работодателя в соответствии с ТК РФ.

Приказом утвержден размер предельно допустимого значения просроченной кредиторской задолженности государственного бюджетного и автономного учреждений г. Москвы, превышение которого влечет расторжение трудового договора с руководителем учреждения по инициативе работодателя.

См. Письмо Минфина РФ от 30.06.2016 № 02-07-05/38450.

|

Главная |

Вопросы и ответы |

Карта сайта |

О нас |

Аудит расчетов с дебиторами и кредиторами

Методический материал

Дата: 2019-07-30

Переход на главную

Аудит расчетов с дебиторами и кредиторами

Цель аудита. Проверка достоверности учета финансово-хозяйственных операций (ФХО), связанных с расчетами с лицами, признаваемыми на уровне законодательства о бухучете разными дебиторами и кредиторами, а также проверка соответствия ФХО требованиям нормативных правовых актов (НПА) РФ.

Объекты аудита. Возникновение, движение, прекращение правоотношений по страхованию, по претензиям, по причитающимся дивидендам и другим доходам, по депонированным суммам;

документирование соответствующих ФХО;

своевременность и правильность отражения расчетов в бухучете;

налогообложение.

Нормативная база.

ГК РФ;

НК РФ;

НПА, регулирующие правоотношения с разными дебиторами и кредиторами; законодательство о бухучете (в т. ч. ПБУ «Доходы организации», ПБУ «Расходы организации»); законодательство об аудите; акты органов судебной системы.

Программа аудита. Основные вопросы проверки:

1) наличие договорных отношений с разными дебиторами и кредиторами, соответствие их оформления требованиям НПА РФ;

2) реальность возникновения кредиторской задолженности аудируемого лица;

3) реальность погашения обязательств сторон;

4) наличие дебиторской или кредиторской задолженности с истекшим сроком исковой давности;

5) отражение ФХО в бухучете;

6) применение норм НК РФ.

Источники информации. Учетная политика для целей бухучета и для целей налогообложения;

договорная документация;

акты возникновения правоотношений;

акты инвентаризации расчетов;

платежно-расчетная документация;

акты погашения обязательств взаимозачетом;

первичные учетные документы (ПУД);

регистры бухучета по счетам 76 «Расчеты с разными дебиторами и кредиторами», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 50 «Касса», 51 «Расчетные счета», 57 «Переводы в пути», 68 «Расчеты по налогам и сборам»;

ФБО;

счета-фактуры; книги покупок и продаж; налоговые декларации.

Аудиторские процедуры:

1) тестирование средств внутреннего контроля;

2) проверка (инспектирование) документов;

3) наблюдение (отслеживание) отражения ФХО в бухгалтерской документации;

4) пересчет;

5) получение разъяснений внутри АЛ;

6) получение разъяснений от третьих лиц;

7) аналитические процедуры.

Распространенные ошибки данного раздела учета:

– отсутствие договоров с разными дебиторами и кредиторами и (или) нарушение требований к их оформлению;

– отсутствие форм ПУД и (или) нарушение требований к их оформлению;

– неправильный учет взносов по имущественному и личному страхованию (страховых премий);

– учет в составе расходов для целей налогообложения выплат в погашение неподтвержденной (необоснованной) кредиторской задолженности;

– несвоевременный учет в составе доходов признанных (присужденных) штрафов, пеней, неустоек;

– несвоевременный учет в составе доходов для целей налогообложения кредиторской задолженности с истекшим сроком исковой давности.

Добавить комментарий