НДФЛ в процентах

Содержание

- Новый порядок начисления НДФЛ

- Когда заплатить налог

- Какой подоходный налог в России и кто должен его уплачивать

- Сколько процентов от зарплаты и других доходов составляет подоходный налог

- Как уменьшить 13%: налоговый вычет по НДФЛ

- Изменился ли размер НДФЛ в 2020 году?

- Итоги

- Почему НДФЛ решили повысить

- Что меняется в расчете НДФЛ

- Кого затронет новый порядок расчета НДФЛ

- Попадут ли ИП под налог на богатых

- Какие доходы будут облагаться НДФЛ по ставке 15 процентов

Новый порядок начисления НДФЛ

Согласно новой редакции статьи 214.2 НК РФ, облагаемая база будет определяться как разница двух величин.

Первая — сумма процентов, полученных физлицом в налоговом периоде по всем вкладам (остаткам на счетах).

Вторая — 1 000 000 рублей, умноженный на ключевую ставку ЦБ, которая действовала на 1-е число налогового периода.

Ставка НДФЛ с доходов по вкладам и остаткам на счетах составит 13%. (Напомним, что сейчас процентные доходы по вкладам в российских банках облагаются НДФЛ по ставке 35%; п. 2 ст. 224 НК РФ).

Заполнить и сдать новую форму 3-НДФЛ за клиентов-физлиц через интернет Подключиться

Пример расчета

Для наглядности специалисты ФНС привели следующий пример расчета НДФЛ.

|

Сумма вклада |

Процентная ставка |

Величина процентов, начисленных за 2021 год |

|---|---|---|

|

1 400 000 руб. |

6,2% годовых |

86 800 руб. (1 400 000 руб. × 6,2%) |

Предположим, что на 1 января 2021 года ключевая ставка Банка России будет равна 4,5% годовых.

Тогда необлагаемый процентный доход составит 45 000 руб.(1 000 000 руб. × 4,5%).

НДФЛ к уплате с суммы процентов составит 5 434 руб.((86 800 — 45 000) × 13%).

Если у налогоплательщика несколько вкладов в банках, то ставка 13% применяется к разнице между суммой доходов по всем вкладам за год и необлагаемым процентным доходом, который остается неизменным (для этого примера — 45 000 руб.).

ВНИМАНИЕ

Из новых правил есть исключения. От налога будут освобождены проценты по рублевым вкладам и остаткам на счетах, по которым ставка в течение всего налогового периода не превышала 1% в год. Также НДФЛ не будут облагаться проценты по счетам эскроу (это условные счета, где деньги хранятся до наступления определенных условий, например, до госрегистрации сделки по продаже недвижимости).

Когда заплатить налог

Не позднее 1 февраля года, следующего за отчетным налоговым периодом, банки будут представлять в территориальные органы ФНС по месту своего нахождения информацию для расчета НДФЛ. Эти сведения будут учтены при формировании сводного налогового уведомления. В нем, помимо налога с процентного дохода, будут также отражены «имущественные» налоги физлица. То есть декларировать такой доход не потребуется.

Перечислить деньги в бюджет нужно будет не позднее 1 декабря года, следующего за истекшим налоговым периодом (п. 6 ст. 228 НК РФ в новой редакции).

Таким образом, НДФЛ с процентов по вкладам и остаткам на счетах в банках РФ за налоговый период 2021 года фактически нужно будет заплатить не позднее 1 декабря 2022 года на основании сводного налогового уведомления, присланного в 2022 году (ст. 214.2, п. 6 ст. 228 НК РФ).

Какой подоходный налог в России и кто должен его уплачивать

НДФЛ — прямой налог, который рассчитывается с разницы между всеми доходами, полученными физическими лицами, и расходами, которые подтверждены документами, оформленными в соответствии с действующим законодательством, или налоговыми вычетами.

Об объектах, попадающих под этот налог, читайте в статьях рубрики по НДФЛ:

- «Объект налогообложения»;

- «Доходы, не подлежащие налогообложению НДФЛ (2019-2020)».

Плательщики НДФЛ — это физические лица, которые в целях расчета налога делятся на две группы:

- Резиденты РФ — те, кто получает доход и находится в России не менее 183 календарных дней в течение года без перерыва. Они уплачивают налог в размере 13% от зарплаты (о размере НДФЛ по иным доходам речь пойдет ниже).

- Нерезиденты РФ — те, кто находится в РФ менее 183 дней и получает доход на ее территории. Размер подоходного налога с их доходов в общем случае составляет 30%. Однако для некоторых видов нерезидентов ставка НДФЛ составляет 13%. К нерезидентам, чьи доходы от основной трудовой деятельности облагаются по ставке 13% относятся ( п.3 . ст. 224 НК РФ):

- работники из стран ЕАЭС (важный нюанс см. );

- работающие по патенту;

- высококвалифицированные специалисты;

- иностранцы-беженцы или получившие убежище в России;

- участники Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию;

- члены экипажей судов, плавающих под Государственным флагом Российской Федерации.

Эксперты К+ подготовили справочную информацию по ставкам НДФЛ в зависимости от резиденства, а также собрали письма Минфина и ФНС, разъясняющие применение ставок НДФЛ в разных ситуациях. Получите бесплатно пробный доступ к системе.

Сколько процентов от зарплаты и других доходов составляет подоходный налог

Сколько подоходный налог составит в итоге, зависит от того, по какой ставке подлежат обложению доходы физического лица. Ст. 224 НК РФ предусмотрено 5 процентных ставок НДФЛ:

- 9% с суммы доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007. Такая же ставка установлена с сумм доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных до 01.01.2007.

- 13% НДФЛ с суммы доходов физических лиц (заработной платы, вознаграждений по гражданско-правовым договорам, доходов от продажи имущества и др.). С 2015 года такая же ставка действует для дивидендов. Базу для налога с дивидендов необходимо рассчитывать, отделяя ее от других доходов, облагаемых по ставке 13%.

- 15% с сумм дивидендов, полученных физическими лицами — нерезидентами от долевого участия в российских организациях.

- 30% с сумм всех прочих доходов, полученных физическими лицами — нерезидентами.

- 35% с сумм выигрышей, призов и участия в любых конкурсах, сумм процентов от вкладов в банках (в части превышения установленных размеров ставки ЦБ РФ), сумм экономии на процентах с полученных кредитов и др.

С 2015 года действуют особые правила в части уплаты авансовых платежей по налогу с иностранцев, которые осуществляют деятельность на основании патентной системы налогообложения. При получении или продлении патента они должны внести авансовый платеж исходя из суммы 1 200 руб., умноженной на коэффициент-дефлятор, установленный для соответствующего года, и на коэффициент, учитывающий особенности регионального рынка труда. При последующем расчете НДФЛ для такого работника должны быть учтены оплаченные им авансовые платежи.

ОБРАТИТЕ ВНИМАНИЕ! Коэффициент-дефлятор на 2020 год составляет 1,813. Основание — приказ Минэкономразвития от 21.10.2019 № 684.

Как уменьшить 13%: налоговый вычет по НДФЛ

Физические лица — резиденты РФ имеют возможность использовать вычет по налогу для уменьшения дохода, облагаемого НДФЛ. Наиболее широко применяемыми из них являются вычеты, предоставляемые гражданам на детей до достижения ими определенного возраста с дохода до определенной величины.

Также существуют налоговые вычеты, с помощью которых можно вернуть ранее уплаченные 13% НДФЛ при приобретении имущества, оплате обучения, лечения и т. п. (ст. 218–221 НК РФ). С 01.01.2014 стало возможным получение повторного имущественного вычета, но при одном ограничении: суммарный размер таких вычетов не может превышать 2 млн руб.

Для возврата из бюджета ранее оплаченных 13 процентов НДФЛ необходимо предоставить в ФНС декларацию по форме 3-НДФЛ и документы, обосновывающие получение вычета по налогу. Некоторые виды вычетов можно получить у работодателя.

О существующих видах вычетов читайте в нашей рубрике «Вычеты (НДФЛ)».

Изменился ли размер НДФЛ в 2020 году?

Процент НДФЛ в 2020 году и, соответственно, размер этого налога не изменились. Некоторые изменения в налогообложении имели место в предшествующие периоды.

Так, изменения 2017 года коснулись платы за независимую оценку квалификации работника:

- она не попадает под НДФЛ, удерживаемый у работника, если оплачена работодателем (п. 21.1 ст. 217 НК РФ);

- на ее сумму можно заявить социальный вычет, если она оплачена самим работником (подп. 6 п. 1 ст. 219 НК РФ).

В 2018 году приняты изменения в п.60 ст. 217 НК РФ, которые позволяют не облагать при соблюдении определенных условий доходы, полученные физическим лицом при ликвидации иностранной компании (закон от 19.02.2018 № 34-ФЗ). Эти изменения распространяются на правоотношения, возникшие с 01.01.2016.

Итоги

Налоговые ставки по НДФЛ в 2020 году не менялись. Последнее изменение налоговых ставок по НДФЛ было в 2015-м, когда была увеличена ставка для доходов в виде дивидендов с 9 до 13%.

Несмотря на относительное постоянство ставок НДФЛ, в законодательство регулярно вносятся изменения касающиеся порядка исчисления налога, или вводятся новые отчетные формы по налогу и изменяются правила их заполнения.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Новость о новом порядке расчета НДФЛ озвучил Президент РФ в телеобращении к гражданам России 23 июня 2020 года. Вскоре соответствующие поправки появятся и в Налоговом кодексе. В народе новый порядок окрестили «налогом на богатых». Для чего его ввели, как он будет рассчитываться и затронет ли обычных граждан и ИП, расскажем в нашем материале.

Почему НДФЛ решили повысить

Разговоры о введении прогрессивной ставки НДФЛ ведутся давно. В свете коронавирусных потрясений эти разговоры зазвучали активнее. Параллельно обсуждался вопрос и об отмене НДФЛ для граждан с низким уровнем дохода.

В итоге законодатели не стали кардинально менять систему расчета НДФЛ, а лишь повысили на два процентных пункта действующую ставку налога с существенной оговоркой —облагаться повышенной ставкой будут не все получаемые гражданами доходы, а только превышающие законодательно установленный лимит.

Гадать о том, почему был выбран именно такой вариант корректировки ставки НДФЛ, мы не будем. Остановимся на том, что по прогнозам государства эта мера позволит бюджету получать ежегодную прибавку 60 млрд руб. Направлены эти деньги будут на конкретные цели ? лечение детей с редкими тяжелыми заболеваниями, закупку дорогостоящих лекарств, средств реабилитации, а также проведение высокотехнологичных операций.

Что меняется в расчете НДФЛ

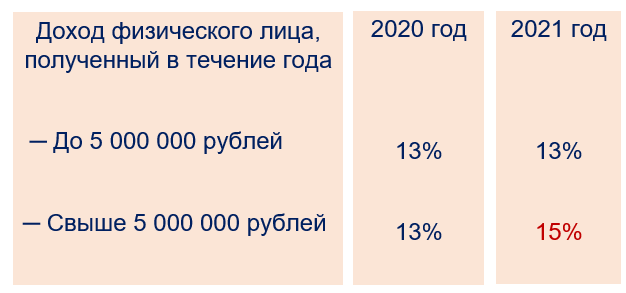

С 2001 года по сегодняшний день мы применяли в расчетах НДФЛ 13% ? по этой фиксированной ставке в настоящее время ведутся расчеты налогов с доходов большинства граждан нашей страны. С 2021 года эта система видоизменится и будет выглядеть так:

Кого затронет новый порядок расчета НДФЛ

Путем нехитрых вычислений с учетом базовых знаний гл. 23 НК РФ можно сделать такие выводы ? уплата НДФЛ по повышенной ставке затронет тех налогоплательщиков, чей заработок в среднем ежемесячно в течение года составляет более 416 667 руб. (5 000 000 руб./12 мес.).

Граждан с такими доходами по предварительным оценкам экспертов менее 1%. Проживают они в основном в столичных агломерациях (Москве, Санкт-Петербурге, Казани), а также в нефтяных регионах (ЯНАО, ХМАО).

Попадут ли ИП под налог на богатых

Президент ничего сказал по поводу применения ставки НДФЛ 15% в отношении доходов индивидуальных предпринимателей.

Скорее всего, новый порядок расчета НДФЛ затронет ИП на ОСНО, которые по действующим правилам уплачивают с полученных доходов НДФЛ 13%. Зарабатывающим более 5 млн руб. в год предпринимателям с такой системой налогообложения придется отдавать в казну НДФЛ в повышенном размере.

📌 Реклама

В целях экономии такие бизнесмены могут принять решение о смене традиционной системы налогообложения на один из спецрежимов (УСН или ПСН).

Какие доходы будут облагаться НДФЛ по ставке 15 процентов

Пока не появился закон с изменениями в НК РФ, преждевременно говорить о том, какой перечень доходов попадет под новую налоговую шкалу. Напомним, что в настоящее время действуют следующие ставки НДФЛ в зависимости от вида получаемого дохода:

|

Вид дохода |

Ставка НДФЛ |

Нормативная ссылка |

|

Заработная плата и другие доходы резидентов, кроме облагаемых по ставке 35% |

13% |

п. 1 ст. 224, п. 2 ст. 214 НК РФ |

|

Заработная плата нерезидентов-ииностранцев с патентом, граждан ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище |

13% |

п. 3 ст. 224 НК РФ письма Минфина от 27.02.2019 № 03-04-06/12764, от 24.01.2018 № 03-04-05/3543 |

|

Дивиденды нерезидентов |

15% |

п. 3 ст. 224 НК РФ |

|

Другие доходы нерезидентов |

30% |

п. 3 ст. 224 НК РФ |

|

Выигрыши, призы и материальная выгода резидентов |

35% |

п. 2 ст. 224 НК РФ |

В таблице указаны только основные ставки НДФЛ. Кроме них действуют и другие. К примеру, по ставке 9% облагаются доходы в виде процентов по облигациям с ипотечным покрытием (п. 5 ст. 224 НК РФ).

Пока неясно, будет ли применяться повышенная ставка НДФЛ 15% в отношении доходов, полученных гражданами от реализации дорогостоящего имущества. Сейчас такие доходы облагаются по ставке 13%, если срок владения им менее законодательно установленного предела (п. 17.1 ст. 217, п. 2 ст. 217.1, подп. 2 п. 1 ст. 228, п. 1 и п. 4 ст. 229 НК РФ). И как при этом будут применяться вычеты. По действующим правилам они уменьшают только тот доход, который облагается НДФЛ 13%. Дождемся официальных разъяснений по этому вопросу.

Сколько тратится на больных с редкими заболеваниями

В 2020 году на обеспечение всех пациентов с жизнеугрожающими орфанными (редкими) заболеваниями из региональных бюджетов планируется потратить порядка 10 млрд руб., а федеральная программа предусматривает расходы порядка 35 млрд руб., сообщила РБК руководитель проектного офиса «Редкие (орфанные) болезни» Национального НИИ общественного здоровья им. Н.А. Семашко Елена Красильникова. Кроме того, есть пациенты с редкими заболеваниями, которые не учитываются ни в одном из федеральных регистров, но они частично обеспечиваются по инвалидности из региональных бюджетов. Сколько тратится на такие группы пациентов с редкими заболеваниями, сложно сказать, отметила эксперт, добавив, что в эпидемиологический список орфанных болезней входит порядка 260 заболеваний, но программно оформлены и финансируются по принципу орфанного заболевания только 28.

Из объявленных инициатив решение по НДФЛ является самым ярким и значимым в долгосрочном плане, полагает политолог Александр Пожалов. «Это пусть пока и достаточно аккуратный, но четкий шаг от плоской к прогрессивной шкале и тем самым — ответ на возрастающий запрос победневшего за последние годы общества на социальную справедливость, шаг навстречу левым силам», — добавляет он. Высокие зарплаты топ-менеджмента госкорпораций раздражают основную массу жителей России, и это решение адресовано именно им, отмечает политолог Дмитрий Фетисов. Изменение шкалы НДФЛ для обеспеченных россиян обусловлено скорее общественным запросом на социальную справедливость, а не фискальными соображениями (60 млрд руб. — слишком маленькая сумма в масштабах бюджета), говорилось ранее в комментарии рейтингового агентства НКР.

Об обсуждении повышения ставки НДФЛ для обеспеченных россиян на прошлой неделе сообщали источники Forbes и РБК. Источник, близкий к администрации президента, говорил РБК, что сейчас «идеальная ситуация санкционно-пандемическая» для увеличения ставки НДФЛ с высоких зарплат. По его словам, идею увеличения ставки НДФЛ продвигал бывший министр экономического развития, помощник президента Максим Орешкин. Вопрос повышения НДФЛ обсуждался с премьер-министром Михаилом Мишустиным и экономическим блоком правительства, сказал РБК источник в правительстве. «Первый вариант был 3 млн руб.», — отметил собеседник РБК. По его словам, Мишустин был изначально против. Ранее в Госдуме премьер выступал против прогрессивной шкалы НДФЛ. «Но, учитывая, что сумма достаточно высокая и это была инициатива президента, остановились в дискуссии на сумме 5 млн, точнее, более 5 млн», — сказал источник РБК.

Еще один источник, близкий к правительству, рассказал РБК, что идея повышенного НДФЛ для россиян с высоким доходом прорабатывалась еще в конце прошлого года при подготовке январского послания президента Федеральному собранию. Другой собеседник РБК, близкий к правительству, сказал, что тема повышения НДФЛ обсуждалась еще год назад во время работы кабинета министров Дмитрия Медведева, но тогда до принятия решения дело не дошло.

Два года назад Владимир Путин говорил, что от введения прогрессивной шкалы НДФЛ «фискальный результат почти нулевой, а шума много». В феврале 2020 года министр финансов Антон Силуанов в интервью РБК заверил, что до 2024 года принципы налогообложения останутся неизменными, а к вопросу прогрессии НДФЛ можно вернуться через четыре года.

На днях президент вернул в агитационную повестку по голосованию поправок в Конституцию (намечены на 1 июля) тему «поправки Терешковой» (об обнулении президентских сроков) и не исключил для себя возможность в случае одобрения поправок баллотироваться снова, напомнил Пожалов. На этом фоне инъекция социального оптимизма должна повысить и явку на голосование, и поддержку поправок, вернув президенту заколебавшуюся на фоне кризиса часть избирателей, отметил политолог.

Повышение подоходного налога затронет незначительную долю россиян, но имеет большой потенциал расширения в будущем, полагает главный экономист рейтингового агентства «Эксперт РА» Антон Табах. «Как и с налогом на депозиты, вероятно, отрабатываются механизмы для запуска полноценного прогрессивного налога», — считает он. После «тренировки» на небольшой группе налогоплательщиков через год-полтора возможно повышение ставки НДФЛ и снижение планки доходов, ожидает Табах. Кроме того, отрабатывается федерализация части НДФЛ, все доходы от которого сейчас поступают в региональные бюджеты. НДФЛ — региональный налог (85% зачисляется в бюджет субъекта, 15% — муниципалитета). Однако из слов президента следует, что дополнительный налог на состоятельных граждан в размере 2 п.п. будет централизовываться на уровне федерального бюджета, откуда будет перенаправляться на цели лечения детей.

Еще раз по 10 тыс. семьям с детьми

Самой масштабной антикризисной мерой поддержки стала разовая выплата в июне 10 тыс. руб. на каждого ребенка от трех до 16 лет. Во вторник президент объявил о выплате 10 тыс. руб. еще раз, в июле, но теперь разовое пособие смогут получить все дети с рождения до 16 лет, то есть свыше 27 млн детей. На финансирование выплаты будет направлено более 274 млрд руб., сообщил глава Минтруда Антон Котяков.

«По сути, это деньги, раздаваемые людям в целях повышения покупательной способности населения и тем самым стимулирования экономики, — считает Фетисов. — А учитывая, что российское общество в целом находится в тяжелом экономическом положении и привыкло жить по принципу «деньги нужны сейчас, а потом заработаем», то какой-то прирост на 5–7% голосов за поправки это вполне может прибавить».

Расширение льготной ипотеки

Программа субсидирования ставок по ипотеке до 6,5% начала действовать в апреле, поучаствовать в ней можно до 1 ноября 2020 года. Субсидировать ставку по кредитам будут на весь срок ипотеки. С апреля льготные ставки действуют для квартир на первичном рынке, для которых покупатель берет кредит не более 3 млн руб.; для Москвы, Московской области, Петербурга и Ленинградской области лимит выше — до 8 млн руб. Первоначальный взнос по кредиту был установлен на уровне 20%, затем президент поручил его снизить до 15%.

23 июня Путин предложил расширить программу субсидированной ипотеки под 6,5% на более дорогое жилье. Как сказал президент, речь идет о жилье стоимостью до 12 млн руб. в Петербургской и Московской агломерациях и 6 млн руб. — для других регионов. Сейчас госпрограмма субсидирования ипотеки опирается не на стоимость квартир, а на размер кредитов. На запрос РБК о новых параметрах программы в Минфине ответили, что они еще прорабатываются.

О том, что программу льготной ипотеки необходимо расширить, на прошлой неделе сообщал вице-премьер Марат Хуснуллин. По его словам, с момента запуска программы льготной ипотеки в банки поступило 170 тыс. заявок, большинство из них было одобрено. Было выдано 40 тыс. кредитов на сумму около 100 млрд руб. Всего программа рассчитана на выдачу до 250 тыс. кредитов. С новыми вводными ожидается рост спроса на квартиры большей площади, а также интерес к проектам класса «комфорт+», сообщили в пресс-службе группы ПИК. Коммерческий директор группы МИЦ Геннадий Дикалов также рассчитывает на рост спроса в проектах бизнес-класса. «С увеличением лимита мы ожидаем дополнительного роста спроса со стороны покупателей-ипотечников. Рост максимальной суммы кредита в полтора раза — с 8 млн до 12 млн руб. — позволяет покупателям, которые ранее ориентировались на комфорт-класс, приобрести жилье бизнес-класса, выбрать квартиру с большим числом комнат или в более престижном районе», — констатирует директор по маркетингу компании MR Group Евгения Старкова.

По оценке аналитического центра «Дом.РФ», после расширения госпрограммы по льготной ставке возможно будет купить до 95% квартир в новостройках, продающихся сейчас в России.

Налоговый маневр для ИТ-компаний

Владимир Путин предложил снизить ставку страховых взносов для ИТ-компаний почти вдвое, с 14 до 7,6%, налог на прибыль сократить с 20 до 3%, что, по словам президента, «не только сравнимо, а даже лучше, чем в таких привлекательных сегодня для ИТ-бизнеса юрисдикциях, как индийская и ирландская». Обе меры будут действовать бессрочно, подчеркнул Путин.

Разработать комплексный налоговый маневр для ИТ-отрасли президент поручил 10 июня по итогам совещания о развитии отрасли. Тогда президент ассоциации «Руссофт» Валентин Макаров предложил снизить или отказаться от взимания НДС с ИТ-компаний, работающих по сервисной модели, и отказаться от страховых взносов как минимум до конца 2020 года, а также снизить до 2% налог на прибыль для компаний — экспортеров ПО. На днях о деталях готовящегося документа сообщили «Ведомости» со ссылкой на федеральных чиновников.

Исполнительный директор Ассоциации российских разработчиков и производителей электроники Иван Покровский назвал бессрочное снижение налогов на зарплату одним из важнейших решений для ИТ-отрасли. «Оно позволяет контрактным разработчикам расширить долю на рынках с жесткой ценовой конкуренцией, а продуктовым компаниям — прямо пропорционально снижению налогов увеличить объем собственных инвестиций в развитие, так как для них зарплата разработчиков — это инвестиционные расходы», — заявил он. Глава Ассоциации предприятий компьютерных и информационных технологий Николай Комлев отметил, что названные меры «точно помогут ИТ-компаниям не просто выжить, но и работать полностью в белой зоне». По его словам, «это выгодно государству и бизнесу и позволит строить долговременные бизнес-планы».

Однако снижение налога на прибыль позитивно скажется на отрасли только в том случае, если ИТ-компании покажут прибыль, указала гендиректор ГК InfoWatch Наталья Касперская. Она отметила, что по результатам опроса ассоциации разработчиков программных продуктов «Отечественный софт» в апреле—мае прибыль снизилась на 45–47% по сравнению с аналогичными месяцами прошлого года. «Российским разработчикам, среди которых очень много средних предприятий, не ожидающих прибыли, а пытающихся просто выжить, эта мера не поможет. Поможет им только признание ИТ-отрасли пострадавшей от пандемии и получение льгот по аренде на 50%, отсрочки по налогам на год, доступных субсидий на зарплату своим квалифицированным и довольно дефицитным специалистам», — подчеркнула Касперская.

Партнер Deloitte Антон Зыков не исключил, что возможны ситуации, в которых компании, не занимающиеся ИТ, попробуют получить эти льготы, и напротив, некоторым ИТ-компаниям по формальным признакам не удастся получить льготы. «Но, во-первых, это только предложения президента, которые должны материализоваться в законопроекты. На их разработку и принятие есть полгода, поэтому за полгода законодатели могут успеть с аналитиками и представителями отрасли выработать подходящие правила игры. Во-вторых, мы высоко оцениваем возможности ФНС реагировать на потенциальные злоупотребления», — объяснил он.

Попытка вывести из тени активы за рубежом

Президент объявил об упрощении налогообложения доходов контролируемых иностранных компаний (КИК). Теперь российские налоговые резиденты — владельцы зарубежных активов — смогут уплачивать фиксированные 5 млн руб. в год без дополнительной отчетности, заявил Владимир Путин.

Налогообложение КИК было введено в 2015 году, но оно так и не сумело стать источником серьезных поступлений в бюджет. Например, в 2019 году в бюджетную систему пришло лишь 4,1 млрд руб. НДФЛ с доходов бенефициаров КИК и налога на прибыль КИК, за первый квартал 2020 года — 1,44 млрд руб., следует из данных ФНС. Консалтинговая фирма BCG недавно оценила, что россияне держат за рубежом более $400 млрд активов. Причина низких поступлений от КИК — в том числе сложные правила налогообложения. Часть российских бизнесменов отказались от налогового резидентства России, чтобы не декларировать прибыль КИК.

Бенефициар КИК (физическое лицо) должен платить налог 13% с прибыли офшорной компании. Прибыль определяется по данным финансовой отчетности. Для целей налогообложения определенные доходы не учитываются в прибыли КИК (в частности, доходы от переоценки ценных бумаг), ее также можно уменьшить на сумму распределенных дивидендов. Кроме того, сумму налога можно уменьшить на корпоративные налоги, выплачиваемые с прибыли КИК в иностранном государстве. Наконец, если КИК получила доход менее 10 млн руб. в рублевом эквиваленте, он не подлежит налогообложению.

В ноябре 2019 года РБК писал, что один только российский миллиардер Владимир Лисин (бенефициар НЛМК) обеспечил до 3/4 всех выплат НДФЛ с прибыли контролируемых иностранных компаний в России за январь—сентябрь 2019 года. Других столь же крупнейших плательщиков налога с прибыли КИК не нашлось.

Инициатива президента прежде всего направлена на то, чтобы в очередной раз попытаться вывести из тени тех, кто до сих пор пытается оставаться вне зоны контроля, полагает партнер Amond & Smith Сергей Назаркин. Это может быть интересно лишь тем, у кого размер прибыли за вычетом местных налогов составляет весьма существенные суммы — им теперь достаточно будет заплатить фиксированную сумму 5 млн руб., полагает он. «Но тогда, очевидно, возникает желание раскопать, сколько же все-таки компания зарабатывает денег, пусть не сейчас, а спустя какое-то время. И если нашему государству в целом удалось заставить собственников иностранных компаний раскрыть свои активы в РФ, чтобы как минимум избежать штрафов, то инициатива заставить массово платить фиксированную сумму налога на нераспределенную прибыль КИК выглядит практически нереалистичной задачей», — считает он.

Идея о фиксированном платеже с прибыли КИК пока «вызывает много вопросов», считает партнер Deloitte Наталья Кузнецова. «Сейчас большое количество компаний применяет льготы по правилам КИК. Пока неизвестно, придется ли им платить 5 млн руб. Кроме того, если сейчас компания платит миллионы долларов налога на прибыль КИК, удивительно, что по новым правилам она вдруг должна будет отдавать в бюджет всего 5 млн руб.», — заметила она.

При изменении налогообложения КИК необходим переходный период семь—десять лет, считает руководитель налоговой практики АБ «Егоров, Пугинский, Афанасьев и партнеры» Сергей Калинин: «Было бы правильно на время сохранить статус нерезидентов для тех бизнесменов, которые вернутся в Россию. С одной стороны, это позволит вернуть российских бизнесменов, которые сейчас в принципе ничего не платят в России, а с другой стороны — пополнить бюджет. В будущем такие бизнесмены станут полноценными российскими налогоплательщиками».

Добавить комментарий