Налоговая безопасность

Вестник Омского университета. Серия «Право». 2010. № 1 (22). С. 41-48. © А.А. Цвилий-Букланова, 2010

УДК 347.73

УГРОЗЫ НАЛОГОВОЙ БЕЗОПАСНОСТИ РОССИИ В КОНТЕКСТЕ СОВРЕМЕННОГО РАЗВИТИЯ ГОСУДАРСТВА

THREATENING OF RUSSIAN TAX SECURITY IN THE CONTEXT OF MODERN STATE DEVELOPMENT

А.А. ЦВИЛИЙ-БУКЛАНОВА A.A. TSVILI-BUKLANOVA

В данной статье рассматривается проблема обеспечения налоговой безопасности государства. Приводится перечень основных угроз, анализируется их современное состояние. Вносятся предложения по формированию механизма оценки и нейтрализации угроз безопасности в налоговой сфере, обосновывается необходимость разработки государственной стратегии обеспечения налоговой безопасности России.

Ключевые слова: экономическая безопасность, налоговая безопасность государства, угрозы, современное состояние.

Key words: the economic safety, the tax safety, threats, modern condition.

В период становления в России демократической государственности, смены приоритетов, когда в центре внимания становятся государство, общество, личность, на первый план выдвигаются проблемы безопасности. За последние десять лет в России сформировалось понимание того, что в наше время общей стратегией выживания и укрепления государства является обеспечение национальной безопасности и её материального фундамента — экономической безопасности. Подобная переориентация вызвана прежде всего масштабом и характером экономических угроз, которые возросли настолько, что выдвинули в число первостепенных проблему выживания, преодоления кризисных ситуаций, способных подорвать на многие годы экономическую и финансовую систему страны . В этих условиях экономическая стабильность, устойчивость стали не менее важными, чем экономическое процветание.

Безусловно, экономическую безопасность следует рассматривать как подсистему национальной безопасности (личности, общества, государства) . В то же время, учитывая особую роль и значение для экономи-

ческой безопасности состояния налоговой системы и функционирования налоговой политики, целесообразно выделять, в свою очередь, из нее соответствующую подсистему -налоговую безопасность. Категория «налоговая безопасность» выступает одним из наиболее актуальных ныне феноменов, обладающих не только звучным названием, но и заключающих в себе совокупность значимых предпосылок для установления стабильности налоговой системы и экономики в целом.

К сожалению, в науке ещё не выработана единая терминология по исследованию проблем налоговой безопасности. С одной стороны, это покажется вполне естественным для сравнительно молодой области творческих изысканий. С другой стороны, непонятно, почему, учитывая столь сильное влияние налоговой системы на состояние экономики государства, внимание к налоговой безопасности остается эпизодическим . Налоги из «малозначительного и во многом формального инструмента превращаются в мощный рычаг экономической политики государства… являются не только главным источником доходов государства, но и принимают на себя

функции регулирования экономических процессов, обеспечения социальных гарантий, создания материальной основы суверенитета субъектов Федерации и местного самоуправления» .

Рассматривая проблему определения категории «налоговая безопасность», мы выступаем в пользу создания дефинитивной юридической нормы высокого иерархического уровня и определяем налоговую безопасность как состояние системы налогообложения, при котором обеспечивается гарантированная защита и гармоничное развитие финансовой системы государства, способность налоговых инструментов к защите национальных интересов, поддержанию социально-экономической стабильности общества, а также формирование достаточных государству и местному самоуправлению финансовых ресурсов, успешное противостояние внутренним и внешним угрозам налоговой безопасности страны.

Одним из наиболее серьезных и существенных признаков налоговой безопасности является наличие специфических угроз. Не случайно в современных условиях весьма актуальным является формирование и реализация политики, адекватной, с одной стороны, объективному месту и роли России в мировом сообществе, а с другой — реальным угрозам её национальным интересам и безопасности .

Категория «угроза» имеет не меньшее значение в теории налоговой безопасности, чем категория «жизненно важные интересы» в национальной безопасности. Своевременное обнаружение угроз и реагирование на них со стороны системы обеспечения налоговой безопасности являются крайне важными при защите национальных интересов. Но, к сожалению, в отечественной и зарубежной литературе пока нет единого подхода к понятию угрозы налоговой безопасности, её сущности, классификации, а также значению при выработке практических мер по обеспечению безопасности.

В русском языке слово «угроза» используется чаще всего для обозначения возможной опасности. Угрожаемый — значит грозящий опасностью . Малый экономический словарь раскрывает его содержание следующим образом: «Угроза — 1) запугивание,

обещание кому-нибудь причинить кому-нибудь вред, зло; 2) возможная опасность» . В Концепции национальной безопасности говорится об угрозах интересам безопасности как о явлении, которое потенциально существует, а при определенных условиях может стать реальностью и способно нанести ущерб личности, обществу и государству. Однако ни в одном из официальных документов не содержится четкого определения угроз интересам безопасности. Только в Законе «О безопасности» (ст. 3) угроза определяется как совокупность условий и факторов, создающих опасность; угрозы определяют содержание деятельности по обеспечению внутренней и внешней безопасности .

Суммируя множество подходов к пониманию угроз безопасности, а также учитывая современное состояние и структуру налоговой системы, предлагаем сформулировать комплексное определение угроз налоговой безопасности. На наш взгляд, под угрозами налоговой безопасности следует понимать совокупность условий и факторов, влияние которых вызывает нарушение стабильности развития налоговой системы и её устоявшейся структуры.

При решении проблем налоговой безопасности важно учитывать, что налоговые угрозы формируются в процессе сложного взаимодействия внутренних и внешних факторов, которые способны по-разному влиять на изменение состояния налоговой системы в целом, оказывая позитивное и негативное воздействие.

Опираясь на зарубежные исследования и отечественный опыт, российские ученые-экономисты выявили специфику угроз экономической безопасности в условиях экономики переходного периода, становления рыночных отношений . В итоге исследований сформировалось представление об угрозах не только экономической, но и бюджетной, налоговой безопасности. Однако заметим, что угрозы налоговой безопасности весьма изменчивы, и самое главное — не всегда предсказуемы. Поэтому даже при благоприятной ситуации при описании внутренних и внешних угроз необходимо специально анализировать непредсказуемые факторы, обусловливающие возможные угрозы.

Основываясь на данных научных исследований и собственных наблюдениях, предлагаем с учетом понятия угроз и показателей оценки состояния налоговых отношений систематизировать и рассмотреть следующий перечень угроз налоговой безопасности России:

1) умышленное сокрытие доходов физических лиц, низкий, в сравнении с потенциально возможным, вытекающим из установленных законом налоговых ставок и налогооблагаемой базы, уровень собираемости налогов, налоговых поступлений в бюджеты всех уровней;

2) расширение теневой и криминальной экономики, как результат — утечка капиталов за рубеж, наносящая ущерб отечественной экономике, высокий уровень налоговой преступности;

3) создание «мнимого» представления о чрезмерно отягощающем бремени налоговых платежей, взимаемых с производителей, предпринимателей и населения (подавляющим стимулы своевременного и полного внесения налогов, пошлин и платежей) путем разрастания системы бюрократических поборов, уплаты всевозможных издержек. Большинство исследователей, например, отмечают, что чрезмерно высокий уровень налоговых ставок, помимо роста величины укрываемых налогов на практике, ведет к коррупции, недобросовестной конкуренции и прочей противоречащей существующим законодательным нормам деятельности . На наш взгляд, проблема заключается как раз в том, что не высокая нагрузка на налогоплательщиков, а злоупотребление «бюрократическими» налогами со стороны государства, с учетом всевозможных издержек, приводит к естественному представлению о несправедливом налогообложении, порождая мотивы к уклонению от уплаты обязательных платежей и другой незаконной деятельности в налоговой сфере;

4) низкий уровень, недостаточная результативность контроля за расходованием бюджетных средств, поступлением налоговых платежей и сборов в бюджеты различных уровней;

5) отсутствие экспертизы и оценки законодательства с учетом экономической и налоговой безопасности;

6) недостаточная налоговая, административная и уголовная ответственность за сокрытие и неуплату налогов;

7) низкий уровень налоговой культуры населения.

Представленный перечень угроз не может рассматриваться как исчерпывающий, однако, по нашему мнению, отражает основные из них. Для реального понимания всей опасности существующих угроз налоговой безопасности проанализируем их состояние в процессе современного развития российского государства.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Следует отметить, что для соответствующего уровня налоговой безопасности в идеале должен существовать механизм её обеспечения, который, на наш взгляд, представляет собой набор нормативно-правовых актов и наличие институциональных структур, которые своевременно предупреждают о возникновении угроз, снижают уровень их воздействия или полностью ликвидируют возможность их возникновения. Однако в отличие от стран с рыночной экономикой, в которых сложились определенные традиции и в полной мере создана правовая база и институциональная инфраструктура налоговой сферы, в нашей стране во многом отсутствуют стабильная и системно проработанная нормативная правовая база и соответствующие ей налоговые правоохранительные органы .

Ежегодно в налоговую систему вносятся многочисленные изменения. Так, анализ части 1 Налогового кодекса Российской Федерации показывает, что в период 20002008 гг. в неё вносилось множество изменений и уточнений (22 изменяющих федеральных закона). Обращает на себя внимание периодичность принятия федеральных законов, касающихся общих положений, правового статуса, прав, обязанностей, полномочий и ответственности налогоплательщиков, налоговых и таможенных органов, органов внутренних дел, общих правил исполнения обязанностей об уплате налогов и сборов, налоговой отчетности и налогового контроля, налоговых правонарушений и ответственности за их совершение. К примеру, несколько федеральных законов, относящихся к налоговой сфере, принималось раздельно в течение нескольких дней подряд и даже в течение одного дня. Это свидетельство

недостаточно комплексного и системного подхода к их разработке, отсутствие которого вполне может породить угрозы налоговой безопасности.

Ещё больше изменений и уточнений вносилось в часть вторую Налогового кодекса Российской Федерации — 124 изменяющих федеральных закона .

Внесение многочисленных изменений в налоговую практику можно проследить на примере налога на добавленную стоимость, поступления от которого в настоящее время составляют наибольшую долю в налоговых доходах страны. Так, Закон РФ от 6 декабря

Проиллюстрированное подтверждает,

что в настоящее время сформировался массив несистематизированных законов и подзаконных нормативно-правовых актов, составляющий правовую основу налоговой безопасности. Степень сложности и запутанности налогового законодательства во многом влияет на масштабы теневого сектора экономики, а это значит, что один из видов угроз налоговой безопасности фактически подпитывает существование других угроз.

Сложные налоговые правила приводят к тому, что налогоплательщик не в состоянии разобраться в массе принимаемых законодательных актов в сфере налогообложения и просто вынужден вести незарегистрированную деятельность, сдавая в налоговые органы «пустую» отчетность . Особенно это касается малого бизнеса и индивидуальных предпринимателей . Опять же индикатором, описывающим сложность и запутанность налогового законодательства, является степень изменения законодательных актов в сфере налогообложения, которую мы отметили. В добавление ко всему недостаточный уровень работы налоговых органов способствует снижению уровня налоговой культуры населения. С другой стороны, законодатель «неумышленно» создает условия для

осуществления схем ухода от налогообложения, что объясняется недоработками существующей нормативно-правовой базы, отсутствием законов прямого действия, недостаточными санкциями за недобросовестное поведение. Например, начиная с 1990-х гг. и по настоящее время в российской практике существует ряд схем по «оптимизации налогообложения», среди которых: использование мелкого опта без НДС; создание рациональной холдинговой структуры как метода комплексной оптимизации налогообложения; применение зарубежных офшоров во внутри-российских операциях; «инвалидная организация»; схема с резервом сомнительных долгов; упрощенная система налогообложения и др. . Все обозначенные схемы позволяют «навсегда» отсрочить уплату НДС в рамках холдинга либо перейти на работу без такового, следовательно, необходимо говорить о том, что наблюдается возникновение и осуществление реальной угрозы налоговой безопасности государства.

Становление современной налоговой системы в России сопровождается значительным недобором налогов, приобретающим хронический характер. Нарушения налоговых обязательств выявляются у каждого четвертого из проверяемых налогоплательщиков. По различным оценкам, в бюджет не поступает от 30 до 50 % причитающихся к уплате налогов . Пленум Верховного Суда Российской Федерации в Постановлении от 28 декабря 2006 г. № 64 по данному вопросу высказался вполне определенно: «. Общественная опасность уклонения от уплаты налогов и сборов, то есть умышленное невыполнение конституционной обязанности каждого платить законно установленные налоги и сборы, заключается в непоступлении денежных средств в бюджетную систему Российской Федерации» . Из анализа динамики задолженности по налоговым поступлениям в бюджетную систему РФ следует, что наибольшую долю в структуре задолженности занимает недоимка, причем общая сумма задолженности огромна и ежегодно колеблется с незначительной разницей. Так, в 2005 г. долги в бюджетную систему РФ составили

6 412 638 млн рублей, в 2006 г. — 7 065 020 млн рублей, в 2007 г. — 6 833 778 млн рублей, в 2008 г. — 5 994 502 млн рублей .

С целью предотвращения сложившейся ситуации необходимо определиться с причинами, которые предопределяют возможность, а в некоторых случаях и необходимость уклонения граждан от уплаты налогов. К ним можно отнести психологические, политические, правовые и экономические.

При рассмотрении базисных положений налоговой системы складывается впечатление, что разработчики были во многом ориентированы на потребности олигархического бизнеса. В связи с этим сложилось положение, при котором составляющие основную долю населения России граждане с относительно невысоким уровнем доходов испытывают большую налоговую нагрузку, поэтому в случае, когда налогоплательщик фактически отдает государству значительную часть своих доходов, у него рождается чувство подавления государством. Как ответная реакция на такое подавление выступает уклонение от уплаты налогов .

Политические причины подталкивают налогоплательщика к уклонению от уплаты налогов тогда, когда налоги начинают использоваться государством не только для покрытия своих расходов, а ещё и как инструмент социальной или экономической политики.

Экономические причины можно разделить на причины, зависящие от финансового состояния налогоплательщика, и причины, порожденные общей экономической ситуацией. Так, например, если уклонение с материальной точки зрения себя оправдывает, то налогоплательщик чаще всего уплачивать налоги не станет. Экономические причины, порожденные общей экономической конъюнктурой, проявляются в периоды экономических кризисов в стране или, наоборот, в периоды расцвета экономики. В условиях строгой регламентации рынка уклонение от уплаты налогов усиливается в связи с тем, что наряду с государственным рынком появляется «черный» или «теневой рынок». Поступление в структуру теневой экономики укрытых от налогообложения средств является одной из главных опасностей, возникающих при уклонении от уплаты налогов хозяйствующими субъектами. Наиболее ярко это выражено в отраслях, где по условиям хозяйствования финансовые операции про-

водятся с широким использованием наличных денежных средств, что позволяет использовать различные схемы ухода предприятия от уплаты налогов . По официальным данным, объем теневой экономики в России составляет 20 % валового внутреннего продукта . По некоторым экспертным оценкам, доля теневой экономики в валовом внутреннем продукте страны составляет до 48 % . Это означает, что государство недополучает от 35 до 40 % потенциальных доходов . По оценкам Банка России, объемы вывоза капитала за рубеж достигли 1,5-

2 млрд долларов в месяц. Большая часть этих денег является доходами, полученными незаконным путем. Масштабы вывезенного российского капитала по различным оценкам составляют от 300 до 700 млрд долларов. Основным источником развития теневой экономики является вывоз за рубеж капитала, сырьевых и энергетических ресурсов -это около 30 млрд долларов в год .

Фактически теневая экономика подрывает финансовые основы государственного суверенитета. Особое значение имеет недопущение возникновения «налоговых лазеек» (особенно «внутренних офшоров» и льготных налоговых режимов, подобных режиму «челночного» ввоза товаров «в некоммерческих целях» с последующей перепродажей на вещевых рынках). Наличие таких режимов, по существу, превращает общий (стандартный) налоговый режим в «дискриминационный» . С другой стороны, данное понятие включает в себя и количество налогов, и действующий порядок их уплаты. Большое количество налогов, сложность и запутанность налоговых правил ведут к росту налоговой нагрузки.

По официальным данным, за 2008 г. в общей структуре собираемых налогов большая доля приходится на налог на прибыль организаций (31,6 %) и налог на доходы физических лиц (21 %) . Достаточно высокий номинальный уровень налоговой нагрузки на российские производственные предприятия заставляет задуматься над тем, не опасен ли он с точки зрения подрыва стимула к расширению, увеличению объема производства. Ведь если около половины добавленной производством стоимости изымается у него в виде налогов и сборов, то будет ли

оставшаяся часть чистого дохода достаточной для оплаты труда и образования прибыли, источником которых и служит добавленная стоимость? Ответ на этот вопрос вовсе не очевиден. Ведь признанный в мировой практике оптимальный средний уровень налогообложения товаропроизводителей по меньшей мере на 10 % ниже номинального уровня налоговой нагрузки российских производственных организаций . Анализ уровня налоговой нагрузки российских производственных организаций с оценочными расчетами свидетельствует, что номинальный уровень налогообложения несколько завышен и его следовало бы уменьшить из соображений налоговой безопасности.

Криминализация, рост масштабов налоговой преступности стали важнейшей тенденцией развития современной налоговой системы. Несовершенство налогового законодательства в этой сфере подтверждается сведениями о налоговых преступлениях, выявленных подразделениями по налоговым преступлениям органов внутренних дел. Количество выявляемых преступлений из года в год растет. Если в 1998 г. за нарушение налогового законодательства было возбуждено

3 953 уголовных дела, в 1999 г. — 11 820, в 2000 г. — 22 352, в 2007 г. — 26 785, а за первое полугодие 2008 г. — 17 967. В то же время криминогенная обстановка в сфере борьбы с налоговой преступностью остается крайне сложной . Рост налоговой преступности происходит одновременно с повышением общественной опасности данной категории преступлений за счет постоянного увеличения размеров причиненного ущерба, который исчисляется миллиардами рублей. Так, подразделениями органов внутренних дел по расследованию налоговых преступлений за 6 месяцев 2008 г. выявлено 17,9 тыс. преступлений экономической направленности. Материальный ущерб от указанных преступлений (по оконченным уголовным делам) составил 44,85 млрд руб., а сумма возмещенного ущерба — 34,25 млрд руб. .

Налоговая преступность представляет не меньшую, а, возможно, даже большую опасность, чем общеуголовная. Если последняя затрагивает интересы личности или группы людей, то первая почти всегда угрожает экономической безопасности страны,

так как перекрывает каналы поступления денежных средств в доходную часть бюджетов всех уровней и, таким образом, парализует бюджетную и налоговую политику государства, а правительство и субъекты Федерации лишает одного из наиболее важных условий управления . Ситуация осложняется недостаточной экономической, административной и уголовной ответственностью за сокрытие и неуплату налогов, а также занижение бюджетных обязательств.

Рассмотрение наиболее серьезных угроз налоговой безопасности и анализ их состояния предопределяет необходимость существования действенного контрольного механизма, призванного минимизировать существование угроз и предупредить их рост, равно как и возникновение. Однако, учитывая, что во многих источниках низкий уровень контроля за расходованием бюджетных средств, поступлением налоговых платежей и сборов выделяется в отдельную угрозу налоговой безопасности, объясним. Такой подход подтверждается скорее практическим опытом, накопленным рядом развитых стран, из которого следует, что необходимыми признаками любой высокоразвитой системы контроля за соблюдением налогового законодательства, противостояния экономической преступности и борьбе с легализацией преступных доходов являются :

— создание правоохранительной структуры с ориентацией на определенные категории финансовых институтов (банков, страховых компаний, холдингов, бирж и т. д.), а также чёткая и ясная целевая направленность внутри ведомства;

— наличие эффективной системы отбора налогоплательщиков и других объектов финансового контроля для проведения контрольных проверок, дающей возможность выбрать наиболее оптимальное направление использования ограниченных кадровых и материальных ресурсов контрольных органов, добиться максимальной результативности проверок налоговыми и правоохранительными органами при минимальных затратах усилий и средств;

— применение эффективных форм, приемов и методов финансовых проверок, основанных как на разработанной комплексной стандартной процедуре организации кон-

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

трольных проверок, так и на прочной законодательной базе, предоставляющей правоохранительным органам широкие полномочия в сфере финансового контроля с целью расследования, раскрытия, предотвращения и предупреждения экономических преступлений.

Относительно современной действительности налогового контроля в России можно сказать, что зачатки перечисленных признаков присутствуют, однако до высокоразвитой контрольной системы ещё далеко. В настоящее время эта проблема интересует многих ученых и практиков. По нашему мнению, вопросы изучения состояния и повышения эффективности налогового контроля требуют глубокого осмысления и отдельного самостоятельного рассмотрения.

Итак, анализ существующих угроз налоговой безопасности государства позволил уяснить, что одной из важнейших задач в области ликвидации существующих угроз является развитие правовой базы как основы надежной защиты прав и законных интересов граждан, лишение преступности питательной среды, обусловленной недостатками в законодательстве. В специальной литературе отмечается, что совершенствование налогового законодательства существенно уменьшит теневую зону экономики, положительным образом скажется на состоянии бюджета страны .

С учетом современных стратегических задач развития России важно оценить новые вызовы и угрозы налоговой безопасности и на этой основе подготовить государственную стратегию, а также механизм её реализации.

Деятельность, направленная на нейтрализацию угрозы или её устранение, составляет суть безопасности. Поэтому в первую очередь важна ранняя диагностика возможных угроз, которая позволяет если не избежать встречи с ними, то хотя бы подготовиться к противодействию.

По поводу аналогичных ситуаций Н. Макиавелли писал так: «Легко помочь, когда видишь издалека, но если выжидать, пока события подойдут близко, то давать лекарства будет уже поздно, так как недуг стал неизлечим. То же бывает и в делах государства: различая издали наступающие беды, что дано, конечно, только мудрому, можно быстро помочь, но, если, не поняв их вовремя, позво-

лить злу разрастись до того, что его узнает всякий, тогда средств больше нет» . В данном случае речь идет о возможности пользоваться выигрышем времени (кто предупрежден — тот вооружен). Не случайно согласно букве закона потенциальная угроза определяет содержание деятельности по обеспечению безопасности наряду с угрозой реальной: «Реальная и потенциальная угроза объектам безопасности, исходящая от внутренних и внешних источников опасности, определяет содержание деятельности по обеспечению внутренней и внешней безопасности» .

— М., 2004. — С. 27.

3. Только по официальному отчету об исполнении федерального бюджета за 2007 г. в общей сумме доходов Российской Федерации в

7 781,120 млрд рублей налоговые доходы составили 6 965,3 млрд рублей, т. е. 89,5 % всего федерального бюджета страны.

4. См.: Карякин В.В., Махов В.Н. Возбуждение уголовных дел о налоговых преступлениях. -М., 2005. — С. 3.

5. См.: Метелев С.Е. Национальная безопасность и приоритеты развития России. — М.,

2006. — С. 9.

6. См.: Ожегов С.И. Словарь русского языка. -М., 1978. — С. 757.

7. Малый экономический словарь. — М., 2000. -С. 934.

8. См.: Указ Президента Российской Федерации от 17 декабря 1997 г. № 1300 «Об утверждении Концепции национальной безопасности Российской Федерации» (в ред. Указа Президента РФ от 10 января 2000 г. № 24) // Российская газета. — 1997. — № 247. — 26 дек.

10. Кардашова И.Б. МВД России в системе обеспечения национальной безопасности Российской Федерации. — М., 2006. — С. 115.

11. См.: Сенчагов В.К. Экономическая безопасность: геополитика, глобализация, самосохранение и развитие. — Кн. 4. — М., 2002. -С. 128.

13. См.: Шишко А.В. Обеспечение экономической безопасности в налоговой сфере: дис. … канд. экон. наук. — М., 2006. — С. 8.

19. См.: Кузьменко С.А. Экономическая безопасность и оптимизация российской системы налогообложения // Экономическая безопасность России: политические ориентиры, законодательные приоритеты, практика обеспечения. — Нижний Новгород, 2008. — № 1 (8).

— С. 164-168.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

20. См.: Методика расследования налоговых преступлений / под ред. А.А. Кузнецова. — М.,

2007. — С. 3.

21. См.: Постановление Пленума Верховного Суда РФ от 28 декабря 2006 г. № 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления» // Бюллетень Верховного Суда РФ. — 2007. — № 3.

23. См.: Кучеров И.И. Налоговые преступления.

— М., 1997. — С. 41.

25. См.: www.gks.ru/wps/portal.ru

26. См.: http//teneveconom.org.ru/2.html; http://www.ecsocman.edu.ru/db/msg/; www.spravedlivo.ru/position/

28. См.: Велигура В.В. Указ. соч. — С. 13.

29. См.: Егорова Е.Н., Петров Ю.А. Указ. соч. -С. 38.

30. См.: http://www.gks.ru/bgd/regl/b09_01/ IssWWW.exe ^^01/2-6-1-2^

32. См.: Карякин В.В., Махов В.Н. Указ. соч. — С. 4.

33. По данным УНП УВД по Омской области.

34. См.: Ларичев В.Д., Бембетов А.П. Налоговые преступления. — М., 2001. — С. 65.

36. См.: Солтаганов В.Ф. Налоговая полиция: вчера, сегодня, завтра. — М., 2000. — С. 18, 118.

37. Макиавелли Н. Государь. Рассуждения о первой декаде Тита Ливия. — Ростов-на-Дону, 1998. — С. 57.

38. См.: Закон Российской Федерации от 5 марта

1992 г. № 2446-1 «О безопасности» (в ред. Федерального закона от 26 июня 2008 г. № 103-ФЗ) // СПС «КонсультантПлюс».

Безопасность экономической системы государства и хозяйствующих субъектов внутри него обеспечивается при помощи координаций действий в фискальной, бюджетной, научной и правовой системах. Каждое предприятие на своем уровне создает условия для минимизации рисков и снижения влияния негативных внешних факторов на результаты их деятельности. От этого зависит своевременность отчислений в бюджет и финансовая безопасность страны.

Что такое налоговая безопасность предприятия

Суть налоговой безопасности отдельных субъектов предпринимательской деятельности заключается в постоянной работе над снижением налоговых рисков и обеспечением полноты уплаты налоговых обязательств при условии абсолютной защищенности финансового состояния предприятий на законодательном уровне. Такой подход способствует повышению уровня чистой прибыли и является неотъемлемым атрибутом экономической стабильности.

Налоговая безопасность на уровне юридических лиц подразумевает проведение комплекса мероприятий по оптимизации налоговой нагрузки для создания гарантий нормальной работы внутри компании в изменяющейся налоговой среде. Основу безопасности в этом сегменте составляют:

- правильная оценка имеющихся налоговых рисков;

- проведение налогового анализа;

- повышение уровня организации учетных процессов внутри предприятия;

- обеспечение высокого качества операций по фиксации актов хозяйственной деятельности в налоговом учете.

Для бизнеса главным направлением обеспечения безопасности в сфере налогообложения является снижение числа претензий от контролирующих органов до минимума. Для государства главной задачей становится получение гарантий в стабильных налоговых поступлениях и успешное развитие хозяйствующих субъектов.

Проблемы налоговой безопасности

Создание благоприятных условий работы в сфере налоговой безопасности заключается в борьбе с внутренними и внешними угрозами. Наибольшим рискам подвергаются такие сегменты работы:

- кризис неплатежеспособности, который может стать причиной неуплаты налогов;

- отсутствие стабильного роста экономики;

- высокая доля теневого сектора;

- практика применения «серых» схем уклонения от налогообложения;

- несогласованность действий по ряду вопросов между региональными и федеральными органами власти.

Главным внешним фактором, обладающим негативным воздействием на безопасность фискальной и финансовой систем, является кризис. На уровне предприятий он характеризуется:

- снижением рентабельности производственной деятельности;

- ростом числа операций, необеспеченных ликвидными активами;

- появлением нехватки собственных ресурсов;

- увеличением случаев ухода «в тень» и незаконного уклонения от погашения налоговых обязательств;

- задержкой выплат персоналу;

- преобладанием в расчетах бартерных сделок, позволяющих скрыть движение денежных средств от контролирующих органов.

В масштабах государства большую роль играют органы власти в регионах. Если в одном из субъектов страны на местном уровне чиновники проявляют пассивность в осуществлении реформ, то масштабные начинания не дадут ожидаемого эффекта.

ВАЖНО! Задача государства – защитить интересы предпринимателей и обеспечить согласованность действий всех органов власти.

Для улучшения внешней конъюнктуры в вопросах налоговой безопасности государственным органам необходимо:

- создать механизм контроля и привлечения к ответственности при сбоях во взаимодействии федеральных и региональных организаций с негосударственными образованиями;

- повышать уровень эффективности защиты интересов государственных и частных структур путем совершенствования законодательной базы;

- организовать выполнение координационных функций административными органами власти в регионах и отдельных населенных пунктах через работу комиссионных коллегий.

Еще одна проблема кроется в обилии декларативных программ развития и защиты бизнеса при отсутствии проработанных пошаговых руководств по реализации положений таких документов. Нехватка информации о специфике работы в разных субъектах государства и невозможность учесть все нюансы в полной мере при законодательном регулировании сферы фискального законодательства способны повысить риски налоговой безопасности.

К внутренним проблемам предприятий относятся:

- высокая степень изношенности ресурсной базы (устаревшие основные фонды);

- низкая конкурентоспособность производимых изделий, если выводить продукцию на рынок за пределы конкретного субъекта страны;

- высокая себестоимость готовых товаров;

- недобросовестная конкуренция;

- нехватка узкоспециализированных кадров.

Способы обеспечения налоговой безопасности

Создать условия для обеспечения и сохранения приемлемого уровня налоговой безопасности можно при помощи оптимизации налоговых платежей. Осуществляется это через планирование доходов и расходов на уровне отдельных субъектов предпринимательства и уход от «серых» схем уменьшения налоговых обязательств.

ЗАПОМНИТЕ! Уход от налогов не может быть безопасным, это всегда риск возникновения спора с контролирующими органами и высокая вероятность проигрыша в суде.

Налоговая оптимизация предполагает разработку грамотной и юридически безупречной политики предприятия в области налогообложения. Период действия плана работы над этим должен учитывать тенденции развития рынка и фискальной системы на срок от 1 до 3 лет и специфику деятельности компании. Налоговая оптимизация возможна при условии внедрения на предприятии управленческого учета и постоянного поиска более выгодных условий сотрудничества с контрагентами. Например, при подборе контрагента для аренды имущества необходимо обращать внимание не только на стоимость услуг, но и на чистоту сделки – важно, чтобы низкая цена аренды не сочеталась с взаимозависимостью участников сделки. Если нарушить такое требование, то налоговые органы могут обратить на это внимание и начать проверку обоснованности заявленной цены сделки.

ВНИМАНИЕ! Для минимизации риска заключения договоров с недобросовестными контрагентами необходимо предварительно проверять их.

Схема проверки участников договорных отношений может включать такие мероприятия:

- надо исключить вероятность того, что в роли контрагента выступает фирма-однодневка;

- при ведении электронного документооборота рекомендуется проверять подлинность ЭЦП (сделать это можно при помощи специальных криптопрограмм или на портале Госуслуг бесплатно);

- подтвердить реальность существования контрагента, убедиться в наличии записей о нем в государственных реестрах и базе ФНС;

- удостовериться, что контрагент не находится в стадии банкротства;

- письменно запросить у второй стороны копии лицензионной документации, приказов о праве подписи, справок о наличии ресурсной базы для выполнения задания.

При заключении договоров необходимо проверять их на соответствие нормам налогового и гражданского права. Выявление неточностей или некорректных формулировок может при проверке ФНС стать основанием для начисления штрафов. Особенное внимание надо уделять документации при требовании контрагента использовать только их шаблоны соглашений.

При комплексном подходе к обеспечению налоговой безопасности можно воспользоваться методикой комплаенса в налогах. Система предполагает ведение постоянной работы по выявлению потенциальных налоговых рисков и предотвращению ситуаций, связанных с ними. В зону возможных рисков попадают такие операции:

- Регистрация предприятия, обособленных подразделений, создание филиалов и представительств.

- Заключение договорной документации.

- Исчисление и уплата налоговых обязательств, калькуляция доходов и статей затрат, выведение налогооблагаемой базы в разрезе по видам налогов. В эту группу входит и соблюдение сроков осуществления платежей в бюджет, закрытие всей суммы текущих задолженностей.

- Составление и подача в контролирующие органы отчетной документации, расчетов, деклараций.

- Дача пояснений сотрудникам ФНС.

На каждом участке работы оценивается уровень риска, выстраивается шкала опасности и в соответствии с ней вырабатываются схемы действий внутри предприятия. Важно организовать систему так, чтобы лицо, ответственное за поиск рисков и путей их минимизации, не принимало окончательного решения о внедрении конкретных мероприятий. Для проведения налогового комплаенса рекомендуется распределять полномочия между несколькими сотрудниками.

Конечно, платить налоги в полном объеме тяжело, а некоторым и вовсе не по силам. В скором будущем ситуация может еще больше осложниться, когда ставка страховых взносов с 2011 года вырастет до 34%. Однако не стоит забывать, что помимо «черных» схем существую и «белые», т.е. весьма законные и безопасные. Их называют налоговой оптимизацией.

Налоговый кодекс РФ, бухгалтерское законодательство и прочие законодательные акты дают огромный простор для действия налогоплательщиков и возможность выбора путей уплаты и исчисления «злополучных» налогов и сборов. Помимо представленных вариаций существует и множество пробелов в законодательстве. Поэтому именно такими лазейками и необходимо пользоваться, чтобы оптимизировать налоговые платежи, не привлекая внимание контролирующих органов.

Для этого нужно разработать грамотную налоговую политику предприятия, причем лучше, если она будет составлена на относительно долгосрочный период (1-3 года). Учесть при такой разработке необходимо все нюансы деятельности именно вашей компании: ее структуру, состав, производственный процесс и т.д. Причем в такой налоговой политике лучше всего оптимизировать весь производственный, кадровый, управленческий процесс, затронуть все стороны бизнеса. Принимая какое-либо решение об оптимизации, нужно тщательно проанализировать сделку для того, чтобы она не вызывала интереса налоговиков.

Так, допустим, приняв решение, что имущество будет браться в аренду у компаний, находящихся в низконалоговых регионах, необходимо не забывать, что фирмы не должны быть взаимозависимыми или аффилированными.

- Проверка контрагентов на добросовестность

Второй проблемой российского бизнеса являются, конечно же, недобросовестные контрагенты. И лишь примерно в 70 % случаев, сотрудничая с «однодневками», компании знают, на что идут. А ведь в настоящее время в почти 90% случаев при рассмотрении споров по НДС и налогу на прибыль выигрывают налоговики, ссылаясь на то, что контрагент «недобросовестный», не осуществляет деятельность и его подпись недействительная и т.д. Поэтому, заключая новые контракты и договоры, на самом первоначальном этапе необходимо себя максимально обезопасить. Процесс этот довольно трудоемкий и занимает много времени и сил, но игра стоит свеч. Пренебрежение хотя бы минимальной проверкой может обернуться претензиями налоговых органов и, как следствие, разбирательствами в суде. А на это уйдет гораздо больше времени и средств, чем на проверку на первоначальном этапе. 📌 Реклама

Выясним, что в этом случае необходимо предпринять налогоплательщику. Для начала весь процесс проверки добросовестности контрагентов лучше всего разработать и утвердить соответствующим положением или приказом, назначить ответственных за данный процесс лиц, установить критерии, при наличии которых контрагент подлежит проверке. Допустим, широко известные фирмы, давно существующие на российском рынке и имеющие положительную репутацию проверять на «реальность существования» смысла нет. Поэтому критерий известность необходимо закрепить одним из первых в положении и проверке добросовестности. Также критериями отбора могут служить и сумма контракта, и периодичность сделок с контрагентом.

Следующим и самым важным этапом проверки контрагента является непосредственный сбор информации о нем, причем, чем такой информации больше, тем лучше. Во-первых, необходимо собрать общедоступные данные о контрагенте: изучить средства массовой информации, интернет (хорошо, если удастся найти сайт контрагента), «пробить» компанию по всем интернет-сайтам судов (вполне возможно, что окажется, что компания находится на стадии банкротства).

УДК 336.22+33

| Российский государственный аграрный университет — МСХА им. К.А. Тимирязева, Россия, Москва | Russian State Agrarian University — Moscow Timiryazev Agricultural Academy, Russia, Moscow |

| Людмила Ивановна Хоружий | Liudmila Khoruzhiy |

| докт. экон. наук, профессор кафедры бухгалтерского учета | Doctor of Economics, Professor of the Accounting Department |

| e-mail: 07@timacad.ru | e-mail: 07@timacad.ru |

| Юрий Николаевич Катков | Jury Katkov |

| канд. экон. наук, доцент кафедры экономического анализа и аудита | PhD in Economics, Associate Professor of the Economic Analysis and Audit Department |

| e-mail: KUN95@yandex.ru | e-mail: KUN95@yandex.ru |

| Институт экономики и антикризисного управления, Россия, Москва | Institute of Economics and Crisis Management, Russia, Moscow |

| Валерий Иванович Хоружий | Valery Khoruzhiy |

| докт. экон. наук, доцент кафедры антикризисного управления и менеджмента | Doctor of Economics, Associate Professor of the Crisis Management and Management Department |

| e-mail: hli@timacad.ru | e-mail: hli@timacad.ru |

| 127550, г. Москва, ул. Тимирязевская, д. 49, каб. 3. | Of. 3, 49, Timiryazevskaya str., Moscow, 127550. |

| Тел.: +7 (499) 976-11-87. | Phone +7 (499) 976-11-87. |

|

В статье раскрыта сущность налоговой безопасности на уровне страны и на уровне хозяйствующего субъекта. Представлен авторский механизм обеспечения налоговой безопасности организации и подробно описаны функции структурных отделов, обеспечивающих данную безопасность. |

The essence of tax security at country level and at the level of economic entity is revealed in this article. The authors present unique mechanism of ensuring organizations’ tax security and describe in detail functions of the structural department, which provides the security. |

| Ключевые слова: налоговый учет; экономическая безопасность; учетная политика; налоговая безопасность; экономический кризис; учетно-аналитическая система. | Keywords: tax accounting; economic security; accounting policies; tax security; economic crisis; accounting and analytical system. |

Формирование эффективной системы обеспечения налоговой безопасности является одной из приоритетных задач как для страны в целом, так и для отдельных ее регионов, субъектов хозяйствования. В настоящее время в связи с внешнеэкономическими и политическими изменениями возникло много новых проблем в части финансирования прежде не существовавших проектов и мероприятий государственного масштаба. Свою лепту внес и мировой экономический кризис, развитие которого не поддается четкому прогнозированию.

Все это вызвало возникновение деградационных процессов в отечественной экономике и огромную нехватку денежных средств на покрытие государственных расходов. При этом необходимо отметить, что вопросами обеспечения экономической безопасности в нашей стране занимаются уже двадцать лет.

Так, 29 апреля 1996 года был издан Указ Президента РФ № 608 «О Государственной стратегии экономической безопасности Российской Федерации (Основных положениях)», целью которого являлось обеспечение развития отечественной экономики при одновременном формировании приемлемых условий жизни и развития личности, социальной, экономической и военно-политической стабильности общества, а также сохранения целостности государства, успешного противостояния влиянию внутренних и внешних угроз. Для реализации данной стратегии спустя более чем 10 лет был издан закон «О безопасности»1.

Налоговые отношения, складывающиеся в стране, имеют огромное значение для развития и поддержания экономики. Поэтому вопросы обеспечения налоговой безопасности сейчас имеют особую значимость и актуальность.

Определяя сущность налоговой безопасности, можно сказать, что она представляет собой состояние защищенности налоговой системы, при котором обеспечивается сбор налогов и налоговых платежей, предусмотренных налоговым законодательством, реализация налогового контроля, а также противостояние факторам, нарушающим стабильное развитие всей системы .

Налоговая безопасность также может быть определена как состояние системы налогообложения, гарантирующее стабильное пополнение государственного бюджета в целях направленного социально-экономического развития. Сущность налоговой безопасности может быть раскрыта системой критериев и индикаторов.

Критерий налоговой безопасности представляет оценку системы налогообложения с точки зрения выполнения главных функций налогов и налогообложения. Базовым критерием системы налоговой безопасности является эффективная комбинация стабильности и максимума налоговых поступлений в бюджет страны.

Экономическая безопасность непосредственно связана с безопасностью налоговой системы, являющейся ее главным компонентом, несоблюдение которой ведет к экономическим и социальным последствиям. К таким последствиям прежде всего можно отнести экспорт капитала, наличие теневой экономики, налоговый дефицит, падение уровня жизни населения и т.д.

Налоговая безопасность является составной частью финансовой безопасности наряду с бюджетной, валютной, инфляционной безопасностью, а также безопасностью сферы финансово-денежного обращения. Но при этом налоговая безопасность представляет собой относительно новое самостоятельное направление экономических исследований.

Основной проблемой Российской Федерации в налоговой сфере является расширение практики сокрытия доходов от налогообложения, определяемой фискальной направленностью налоговой системы. По данным Минфина России, из-за сокрытия доходов и объектов налогообложения в консолидированный бюджет страны не поступает ежегодно от 30 до 50% налогов , и такая динамика наблюдается уже не менее десяти лет. При этом проблема системного увеличения эффективности налоговых поступлений в бюджете страны не теряет своей уместности в течение нескольких веков.

В настоящее время на уровне Правительства РФ уже предприняты попытки по решению этих проблем. Так, на совещании с членами кабинета министров президент России В.В. Путин поручил вывести из теневой экономики 30 млн россиян, а это, согласно статистике РАНХиГС, около 40% от общей численности экономически активного населения (76,5 млн чел.). Также президент отметил, что объем не облагаемых налогом доходов составляет практически четверть ВВП страны .

Таким образом, можно сделать вывод, что Россия встала на путь обеспечения налоговой безопасности, и мероприятия по ее осуществлению не заставят себя ждать.

Для того чтобы построить эффективную систему обеспечения налоговой безопасности, необходимо владеть информацией о ее сложившемся состоянии. Поэтому сделаем краткий анализ налогообложения в России, используя для этого аналитическую информацию Федеральной налоговой службы РФ .

Поступления в федеральный бюджет РФ в 2015 году составили 6880,5 млрд руб., что на 9,7% больше, чем в 2014 году (табл. 1). Однако, если рассматривать текущий год, мы видим, что в январе-апреле 2016 года в бюджет поступило на 8,8% меньше денежных средств, чем в аналогичном периоде 2015 года. Такая отрицательная динамика произошла за счет резкого снижения поступлений по налогу на прибыль и налогу на добычу полезных ископаемых, которые уменьшились относительно января-апреля 2015 года на 15,3 и 26,5% соответственно.

Таблица 1. Структура поступлений в федеральный бюджет РФ

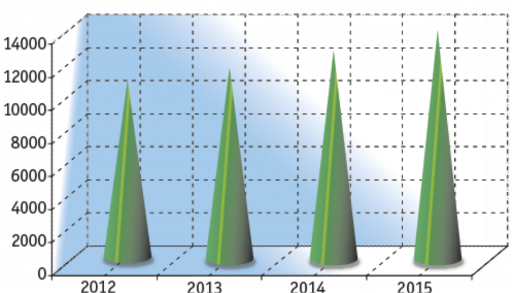

Если же рассматривать динамику поступлений доходов в консолидированный бюджет Российской Федерации, то там наблюдается исключительно положительное состояние (рис. 1).

Рис. 1. Динамика поступления администрируемых ФНС России доходов в консолидированный бюджет Российской Федерации в 2012 — 2015 гг.

Рис. 1. Динамика поступления администрируемых ФНС России доходов в консолидированный бюджет Российской Федерации в 2012 — 2015 гг.

Поступление доходов в консолидированный бюджет РФ в 2015 году составило 13788 млрд руб., что больше на 20,5%, чем в 2012 году.

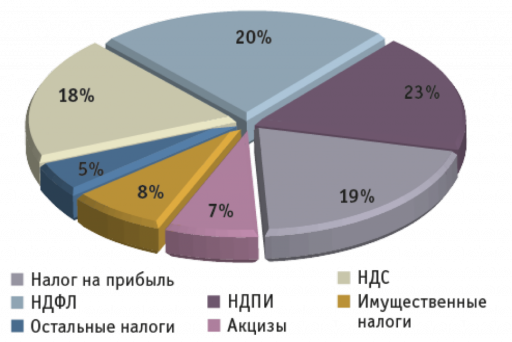

В структуре доходов консолидированного бюджета РФ в 2015 году преобладают налог на добычу полезных ископаемых (23%), налог на доходы физических лиц (20%), налог на прибыль (19%) и налог на добавленную стоимость (18%) (рис. 2).

Рис. 2. Структура доходов консолидированного бюджета Российской Федерации в 2015 году

Рис. 2. Структура доходов консолидированного бюджета Российской Федерации в 2015 году

Рассматривая динамику структуры задолженности в бюджетную систему РФ (табл. 2) , мы видим, что совокупная задолженность в бюджет в 2015 году уменьшилась на 2,2%. Но при этом изменения этого показателя на 01.05.2016 уже имеют отрицательные черты, она увеличилась с начала года на 12,4%.

Таблица 2. Структура задолженности в бюджетную систему РФ

|

Вид задолженности |

На 01.01.2015, млрд руб. |

На 01.01.2016, млрд руб. |

На 01.05.2016, млрд руб. |

Изменение с начала года |

|

|

% |

+/—, млрд руб. |

||||

|

Совокупная задолженность в бюджетную систему РФ (включая пени и налоговые санкции) |

1181,5 |

1155,2 |

1298,1 |

112,4 |

142,9 |

|

Неурегулированная задолженность |

640,6 |

643,4 |

778,4 |

121,0 |

135,0 |

|

Не подлежит взысканию налоговыми органами |

540,9 |

511,8 |

519,7 |

101,5 |

7,9 |

|

Отсроченная, реструктурированная задолженность |

18,5 |

18,0 |

13,8 |

76,9 |

-4,1 |

|

Взыскивается судебными приставами |

166,3 |

145,0 |

140,4 |

96,9 |

-4,5 |

|

Приостановленная к взысканию задолженность по решению суда или вышестоящего налогового органа |

55,3 |

55,6 |

57,1 |

102,7 |

1,5 |

|

Приостановленная к взысканию задолженность по банкротству |

288,9 |

284,4 |

300,7 |

105,7 |

16,3 |

|

Задолженность, невозможная к взысканию (подлежит списанию налоговыми органами) |

14,7 |

11,4 |

10,0 |

88,2 |

-1,3 |

Таким образом, мы видим, что динамика последних лет в области налогообложения РФ в целом положительная, но в 2016 году заметны отрицательные изменения и тенденции, что требует комплекса мероприятий по стабилизации сложившегося положения.

В организациях так же очень важно уделять внимание обеспечению налоговой безопасности, под которой можно понимать состояние защищенности хозяйствующего субъекта как налогоплательщика от финансовых и иных потерь налогового характера.

При этом на первый взгляд кажется, что налоговая безопасность государства и налоговая безопасность организации вступают в конфликт интересов. И действительно, государство пытается собрать как можно больше налогов, а организации, напротив, прикладывают силы по их оптимизации и минимизации. Однако это не так.

Как мы уже отмечали, налоговая безопасность является частью финансовой безопасности. Обеспечивая налоговую безопасность, организации также укрепляют и финансовую безопасность, что приводит к стабильному и долгосрочному функционированию организации с одновременным экономическим развитием, а это в свою очередь приводит к повышению прибыльности организации и повышению налоговых выплат.

Поэтому государству также выгодна налоговая безопасность организаций, так как она в конечном счете обеспечивает налоговую безопасность страны. В подтверждение этого приведем определение налоговой безопасности организации, которое дает Б.В. Воронцов: «Налоговая безопасность организации — это финансово-экономическое состояние налогоплательщика, обеспеченное минимизацией налоговых рисков, при котором со стороны хозяйствующего субъекта полностью и своевременно уплачиваются начисленные налоги, а со стороны исполнительных и законодательных органов обеспечивается предусмотренная законом защита налогоплательщика» .

К сожалению, в настоящее время этим проблемам практически не уделяется внимания, и все, что касается процессов оптимизации налогообложения, в лучшем случае происходит в бухгалтерии организации. Поэтому остановимся на этих вопросах более подробно и попытаемся выделить основные элементы обеспечения налоговой безопасности организаций. Из вышеизложенного видно, что основой налоговой безопасности организации являются оценка и анализ налоговых рисков и налоговой нагрузки.

Уровень налоговой нагрузки на организацию необходимо рассматривать как показатель налоговой безопасности, свидетельствующий о качестве налоговой системы. В настоящее время существует множество методик определения налоговой нагрузки. В качестве примера (табл. 3), мы воспользуемся методикой М.Н. Крейниной , в которой используется следующая формула:

НН = (В — Ср — Пч) / (В — Ср) х 100%, (1)

где:

НН — налоговая нагрузка;

В — выручка от реализации;

Ср — затраты на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов;

Пч — фактическая прибыль, остающаяся после уплаты налогов в распоряжении организации.

Таблица 3. Расчет налоговой нагрузки в ООО «Оникс»

Получившийся показатель налоговой нагрузки отражает, во сколько раз суммарная величина уплаченных организацией налогов отличается от прибыли, оставшейся в ее распоряжении. При этом всегда можно сравнить данный показатель с средним по отрасли, что делает его полезным для аналитиков организации.

Одной из самых масштабных работ по обеспечению налоговой безопасности в организации является выявление, оценка и управление налоговыми рисками.

Налоговый риск — это вероятность возникновения потенциальной угрозы для налогоплательщика понести финансовые потери или недополучить доходы из-за неуплаты налогов, несоблюдения законодательных актов, совершения налоговых правонарушений .

Для оценки налоговых рисков и идентификации группы риска, в которую попадает организация, нами разработан сводный регистр (табл. 4), который в аналитическом блоке также содержит мероприятия, которые организация должна осуществить в зависимости от группы риска.

Для каждого вида риска в организации разрабатываются свои специфические критерии, и он оценивается по десятибалльной шкале. Исходя из набранных баллов по конкретному виду риска, можно оценить, как это скажется на налоговой безопасности организации. Сумма баллов по всем видам риска свидетельствует о группе риска, которой относится организация в данный момент времени.

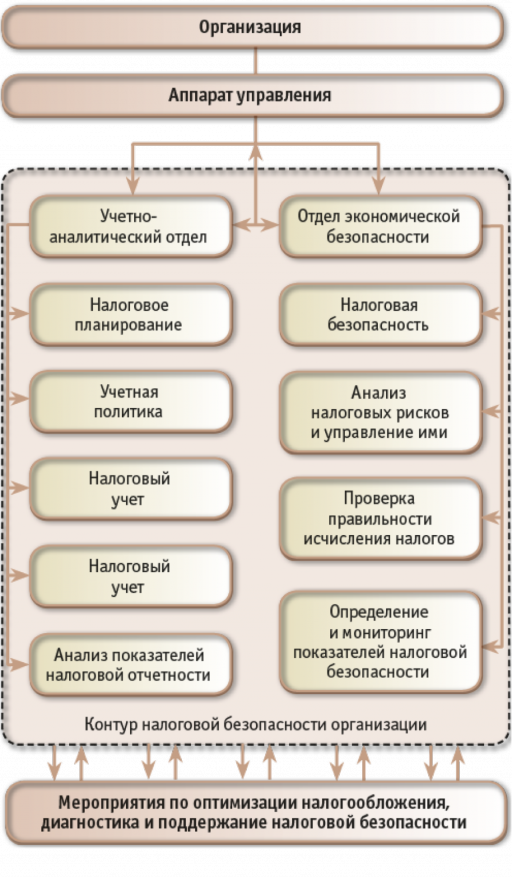

Также нами разработан механизм обеспечения налоговой безопасности хозяйствующего субъекта (рис. 3), который носит комплексный характер.

Рис. 3. Механизм обеспечения налоговой безопасности организации

Рис. 3. Механизм обеспечения налоговой безопасности организации

На представленном рисунке в качестве опорных структурных элементов обеспечения налоговой безопасности выделены учетно-аналитический отдел и отдел экономической безопасности организации, которые имеют свои специфические функции для достижения этой цели.

Учетно-аналитический отдел, который естественно включает в себя и финансовую бухгалтерию организации, выполняет следующие функции.

- Осуществление налогового планирования. Налоговое планирование, является одним из компонентов законного, целенаправленного управления финансовыми ресурсами в организации. Осуществление эффективного налогового планирования приводит к минимизации налоговых потерь из-за определенного налога или их совокупности.

- Формирование учетной политики для целей налогового учета. Что касается учетной политики для целей налогообложения, то начиная с 2002 года каждый хозяйствующий субъект должен это делать в соответствии с требованиями главы 25 «Налог на прибыль организаций» Налогового кодекса РФ2. Данная учетная политика представляет собой выбранную налогоплательщиком из Налогового кодекса РФ совокупность допустимых способов определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности организации.

- Ведение налогового учета. В соответствии со статьей 313 НК РФ2, «налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом». Налоговый учет организуется налогоплательщиком и является системой обеспечения информацией о порядке учета хозяйственных операций для целей налогообложения, который необходим для контроля за полнотой и правильностью исчисления, своевременностью уплаты налогов в бюджет.

- Формирование налоговой отчетности. Налоговая отчетность представляет собой документ налогоплательщика, который включает в себя расчеты и налоговые декларации по каждому виду налога и обязательного платежа или по выплаченным доходам, а также приложения к расчетам и налоговым декларациям. Она предоставляется в органы налоговой службы и внебюджетные фонды и характеризует состояние обязательств организации, связанных с исчислением и уплатой налогов и других обязательных платежей.

- Анализ налоговой отчетности. Данная функция является заключительной для учетно-аналитического отдела. Здесь происходит анализ влияния налоговых обязательств на финансовое состояние хозяйствующего субъекта, а затем осуществляется оценка их величины.

Отдел экономической безопасности при осуществлении работ, связанных с обеспечением налоговой безопасности, также выполняет ряд функций.

1. Анализ налоговых рисков, управление налоговыми рисками. Налоговые риски хозяйствующего субъекта связаны прежде всего с изменениями в налоговой политике, проводимой государством, и возможными изменениями налоговых ставок.

Появляются налоговые риски тогда, когда в экономике наблюдаются неопределенность и характерные для кризисного состояния изменения. В связи с чем такие риски нужно вовремя идентифицировать и пытаться управлять ими. Сотрудники службы экономической безопасности должны предвидеть появление новых налогов, сокращение или ликвидацию налоговых льгот, изменение размера налоговых ставок. Все это делается для того, чтобы в процессе хозяйственной деятельности не совершать сделок, которые могут оказаться обременительными с позиции налоговых платежей уже после их совершения, а также для осуществления эффективного налогового планирования и формирования оптимальной учетной политики для целей налогообложения. Для оценки налоговых рисков нами предлагается использовать выше описанный сводный аналитический регистр (табл. 4).

Таблица 4. Сводный аналитический регистр оценки налоговых рисков в ООО «Оникс»

|

Оценочный блок |

|||||||

|

Налоговые риски |

Состояние системы налоговой безопасности в разрезе рисков |

||||||

|

Критическое |

Депрессивное |

Нестабильное |

Стабильное |

Абсолютно безопасное |

|||

|

от 8 до 10 баллов |

от 6 до 8 баллов |

от 4 до 6 баллов |

от 2 до 4 баллов |

от 1 до 2 баллов |

|||

|

Риск неуплаты налогов |

× |

× |

× |

× |

|||

|

Риск налогового контроля |

× |

× |

× |

× |

|||

|

Риск усиления налоговой нагрузки |

× |

× |

× |

× |

|||

|

Риск налоговой минимизации |

× |

× |

× |

× |

|||

|

Риск уголовного преследования налогового характера |

× |

× |

× |

× |

|||

|

Итого |

|||||||

|

Общая сумма баллов |

|||||||

|

Аналитический блок |

|||||||

|

Группа риска |

Значение в баллах |

Название группы риска |

Рекомендации |

||||

|

от 40 до 50 баллов |

Группа недопустимого риска |

Полный пересмотр системы обеспечения налоговой безопасности. Модернизация системы налогового учета. Возможная обоснованная реструктуризация бизнеса. Привлечение налогового консалтинга. Разработка стратегических, тактических и оперативных мероприятий по выходу организации из сложившегося положения |

|||||

|

от 30 до 40 баллов |

Группа критического риска |

Комплексный анализ и диагностика налоговой безопасности организации. Пересмотр учетной политики для целей налогового учета и основных позиций налогового планирования, анализ показателей налоговой отчетности. Оптимизация финансово-хозяйственной деятельности организации |

|||||

|

от 20 до 30 баллов |

Группа повышенного риска |

Расширенная диагностика системы налоговой безопасности. Детальный анализ налогового учета организации. Анализ эффективности мероприятий по реализации налоговой политики. Оценка налогового планирования |

|||||

|

от 10 до 20 баллов |

Группа минимального риска |

Требуется выборочная диагностика системы налоговой безопасности, выявление и устранение отклонений в системе. Разработка локальных мероприятий по оптимизации политики налогообложения |

|||||

|

ниже 10 баллов |

Относительно безрисковая группа |

Система налоговой безопасности организации не нуждается в корректировках. |

|||||

2. Проверка правильности исчисления налогов. Эта функция также очень важна, так как ее обеспечение избавляет организацию от пеней и штрафов за несвоевременную уплату налогов или неправильное их исчисление, а значит, экономит ее финансовые ресурсы. В этом случае сотрудники службы экономической безопасности осуществляют свою работу по следующим направлениям: проверка субъектов и объектов налогообложения, проверка налоговой базы, проверка налогового периода, проверка налоговых вычетов, проверка налоговых ставок, проверка порядка исчисления налогов и сроков уплаты, проверка заполнения и представления финансовой отчетности и налоговых деклараций .

3. Определение и мониторинг показателей налоговой безопасности. Данная функция является одной из самых сложных в осуществлении, так как в настоящее время показателей (индикаторов), которые могли бы эффективно свидетельствовать об уровне налоговой безопасности организации, официально не существует. Поэтому в каждой организации будут использоваться свои разработанные отделом экономической безопасности показатели (индикаторы). В качестве примера можно предложить следующие показатели: величина налогового бремени организации, налоговые льготы, начисленные или доначисленные объемы налоговых обязательств, суммы уплаченных налогов, включая авансовые платежи и неденежные расчеты, величина и структура задолженности по каждому виду налогов.

Оба отдела (учетно-аналитический и экономической безопасности) находятся в постоянном взаимодействии, функционально образуя контур налоговой безопасности организации (рис. 3). Вся аналитическая информация из данных отделов передается в аппарат управления, где совместными с отделами усилиями разрабатывается комплекс мер по обеспечению и поддержанию налоговой безопасности хозяйствующего субъекта.

Обобщая вышеизложенное, можно сделать вывод, что в сложившихся условиях хозяйствования обеспечение налоговой безопасности имеет очень важное значение как для стабильного экономического развития государства, так и для развития отдельных организаций. В системе экономической безопасности страны налоговая безопасность является одним из ключевых элементов, так как от нее зависит наполняемость денежными и финансовыми ресурсами бюджетов всех уровней. На уровне хозяйствующих субъектов она также необходима, так как способствует эффективному использованию имеющихся в распоряжении организации финансовых ресурсов.

СИСТЕМА НАЛОГОВОЙ БЕЗОПАСНОСТИ И РАЗВИТИЕ ЕЕ НОРМАТИВНО-ПРАВОВОГО ОБЕСПЕЧЕНИЯ

ЧЕЛЫШЕВА Э.А.,

кандидат экономических наук, доцент кафедры финансов и кредита, экономический факультет, Южный федеральный университет, e-mail: elvira.chelich@yandex.ru

Экономическая наука нуждается в скорейшем формировании и дальнейшем развитии концепции налоговой безопасности на уровне государства, хозяйствующего субъекта и личности с определением ее целей, задач, критериев и оценочных показателей. Необходимо также создать нормативно-правое обеспечение системы налоговой безопасности.

Ключевые слова: налоговая безопасность; налоговые риски; минимизация рисков; антикризисная налоговая политика; налоговое законодательство; налоги; сборы; пошлины; обязательные неналоговые платежи.

Коды классификатора JEL: G32, H21, H71.

Налоговая безопасность является составной частью финансовой безопасности наряду с бюджетной, валютной, инфляционной безопасностью, а также безопасностью сферы финансово-денежного обращения. Налоговая безопасность представляет собой относительно новое самостоятельное направление экономических исследований.

Концепция налоговой безопасности пока не создана в экономической теории, не сформулированы ее стратегические цели и задачи, показатели и критерии оценки результативности. В налоговом и ином законодательстве отсутствуют определения понятий налоговой безопасности, налогового риска и других, связанных с ними, несмотря на то что на практике они используются очень активно. К настоящему времени пока не сформированы также и теоретико-методологические основы управления налоговыми рисками. Все это создает препятствия на пути формирования Правительством долгосрочной стратегической научно обоснованной налоговой политики. То есть, в данном случае можно говорить об отсутствии концептуальных основ ее формирования.

© Челышева Э.А., 2010

ТЕRRА ECONOMICUS ^ 2010 ^ Том 8 № 3 Часть 3

ТЕRRА ECONOMICUS ^ 2010 ^ Том 8 № 3 Часть 3

В имеющихся научных трудах налоговая безопасность определяется как такое состояние системы налогообложения и ее институтов, при котором обеспечивается гарантированная защита и социально направленное развитие финансовой системы в целом, а также формируется финансовый потенциал, достаточный для противодействия внутренним и внешним угрозам финансовой безопасности .

Такое определение мы считаем однобоким, поскольку в нем налоговая безопасность рассматривается только с позиций государства, не затрагивая экономические интересы конкретных налогоплательщиков — хозяйствующих субъектов и физических лиц. А ведь деятельность по обеспечению безопасности имеет трехуровневую структуру:

■ обеспечение безопасности государства;

■ обеспечение безопасности предприятий и организаций;

■ обеспечение безопасности личности.

Мы предлагаем налоговую безопасность рассматривать в трех уровнях:

♦ макроуровне — т.е. на уровне государства;

♦ мезоуровне — на уровне региона или отрасли;

♦ микроуровне — на уровне налогоплательщиков — юридических и физических лиц.

Это означает, что на каждом из этих уровней цели и задачи достижения налоговой безопасности будут разные, хотя основная для всех цель здесь одна — минимизация налоговых рисков для защиты финансовых интересов.

Налоги являются основным доходным источником бюджета (около 85% всех доходов), поэтому в настоящее время назрела необходимость разработки и реализации научно обоснованного комплекса мер по нейтрализации и минимизации налоговых рисков. В настоящее время это необходимо сделать не только в целях скорейшего выхода из финансового кризиса и смягчения его последствий, но и для формирования достаточного финансового потенциала страны, а также для дальнейшего развития инвестиционной и инновационной сферы.

Цели достижения налоговой безопасности подразделяются на стратегические и тактические. При этом стратегической целью обеспечения налоговой безопасности государства является создание необходимых условий для развития социально-экономической и военно-политической стабильности общества, успешного противостояния влиянию внутренних и внешних угроз. Основными тактическими целями обеспечения налоговой безопасности для государства являются: минимизация налоговых рисков, их прогнозирование, оценка и нейтрализация. Важнейшие направления государственной деятельности для достижения тактических целей обеспечения налоговой безопасности осуществляются уже в процессе разработки проекта прогноза социально-экономического развития России и государственного бюджета на предстоящий финансовый год.

Стратегической целью обеспечения налоговой безопасности любого хозяйствующего субъекта является достижение и поддержание стабильности его финансового состояния, позволяющего обеспечивать дальнейшее развитие бизнеса. Можно констатировать тот факт, что тактические цели у государства и налогоплательщиков совпадают — минимизация налоговых рисков. При этом риски будут разными для государства и налогоплательщиков.

В настоящее время наибольшую угрозу налоговой безопасности для государства представляют следующие факторы:

• неуплата налогов, сборов, пошлин;

• уклонение от налогообложения и сокрытие доходов;

• невыполнение плановых заданий регионами по мобилизации налоговых доходов в бюджеты различного уровня;

• отсутствие неотвратимой ответственности субъектов экономики перед законом.

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

Налоговая безопасность государства напрямую зависит от проводимой им налоговой политики. Налоговая политика Российского Правительства в условиях кризиса трансформирована в антикризисную налоговую политику, которую следует рассматривать как совокупность экономических, финансовых и правовых мер государства, осуществляемых в целях бесперебойного финансирования его потребностей, выполнения его социальных гарантий и программ, и стабилизации экономики страны в целом.

Многогранность, тесная взаимосвязь и взаимозависимость исследуемых экономических явлений, процессов и различных аспектов обеспечения налоговой безопасности государства позволяет говорить о необходимости сведения их в определенную систему.

Систему налоговой безопасности можно определить как совокупность экономических, правовых, институциональных и организационных отношений в налоговой сфере, установленных государством с целью защиты его финансовых интересов от объективно существующих внешних и внутренних угроз.

В связи с таким определением конкретизируются стратегические и тактические цели государства. К стратегическим целям системы обеспечения налоговой безопасности следует, на наш взгляд, отнести сохранение целостности государства, качество и продолжительность жизни нации, поддержание экологии и обеспечение устойчивого экономического роста. Достижение этих целей возможно только при эффективном расходовании всех видов экономических ресурсов. То есть тактическими целями следует считать минимизацию издержек (социальноэкономических и иных) и угроз, обусловленных объективно существующими природно-экологическими, техногенно-производственными и социальными факторами.

В связи с вышеизложенным, основными задачами системы обеспечения налоговой безопасности должны являться: научное прогнозирование, выявление, предупреждение, предотвращение, локализация и нейтрализация налоговых рисков, а также защита от них всей финансовой системы.

Сущность налоговой безопасности должна проявляться в системе ее показателей. Однако такая система пока не создана. При этом на практике применяется множество оценочных показателей, которые можно причислить к показателям налоговой безопасности. По степени значимости эти показатели подразделяются на:

• общие: показатели социально-экономического развития, экономический рост, налоговый потенциал, собираемость налогов, уровень налоговой задолженности, показатели налогового бремени на экономику, предприятие и население, дифференциация доходов, деятельность теневой экономики, встроенность в мировую экономику;

• базовые: структура налогов, соотношение прямых и косвенных налогов, ставки налогов, внешнеторговые тарифы;

• частные: информация о налоговой базе по конкретным налогам, размер финансовых санкций за нарушение налогового законодательства.

ТЕRRА ECONOMCUS ^ 2010 ^ Том 8 № 3 Часть 3

ТЕRRА ECONOMICUS ^ 2010 ^ Том 8 № 3 Часть 3

В целях определения налоговой безопасности важное значение имеют не столько сами эти показатели, сколько их максимальные, пороговые значения . Пороговые значения — это предельные величины, достижение которых приводит к формированию негативных, разрушительных тенденций в области налоговой безопасности. Необходимость разработки пороговых значений налоговой безопасности назрела давно. Причем, по многим индикаторам налоговой безопасности нужна разработка не однозначного порогового значения, а «коридора», обозначающего безопасную зону. Следует также определить порядок использования пороговых значений индикаторов налоговой безопасности в текущей деятельности органов исполнительной власти различных уровней и Правительства РФ.

Законодательство, обеспечивающее налоговую безопасность, является достаточно объемной, динамичной и самостоятельной отраслью права. Сложившуюся и существующую на сегодня в нашей стране систему нормативного регулирования налогообложения и уплаты обязательных неналоговых платежей можно распределить по следующим уровням.

Первый уровень — это Конституция (Основной закон) РФ, Налоговый кодекс РФ (части 1 и 2), федеральные законы о налогах и сборах, не вошедшие во вторую часть НК РФ, Указы Президента Российской Федерации и постановления Правительства по вопросам налогообложения. К этому же уровню необходимо отнести Таможенный кодекс, а также кодексы, устанавливающие в стране платное природопользование с определением конкретных форм соответствующих обязательных платежей: Земельный, Водный и Лесной кодексы.

Второй уровень документов — это законы субъектов РФ о налогах и сборах, указы, постановления и решения глав субъектов РФ, не противоречащие Конституции РФ, Налоговому кодексу и федеральным законам, а также принятые на их основе. К этому же уровню относятся нормативные правовые акты органов местного самоуправления о местных налогах и сборах, которые принимаются в соответствии с Налоговым кодексом РФ.

Третий уровень документов — это нормативные документы, издаваемые государственными органами федерального, регионального и местного уровня, а также официальные разъяснения, письма, методические указания, инструктивные материалы и др. В частности, в соответствии со ст. 4 НК РФ такие документы издают Министерство финансов РФ, Федеральная налоговая служба, Государственный таможенный комитет РФ, органы государственных внебюджетных фондов, и др. В эту же группу следует отнести нормативные материалы министерств и ведомств по вопросам применения налогового законодательства в различных отраслях и сферах экономики.

Четвертый уровень — это рабочие документы предприятий и организаций, утверждаемые их руководителями. К таковым относятся приказы, распоряжения, и иные документы налогового учета, т.е. формирующие учетную и налоговую политику фирмы.

Пятый уровень — это судебные доктрины и ответы на запросы в Министерство финансов РФ и Федеральную налоговую службу. Судебные доктрины представляют собой решения по конкретным делам (юридический прецедент), уточняющие содержание той или иной налоговой нормы для конкретной хозяйственной ситуации, а также устраняющие пробелы в налоговом законодательстве. Судебные доктрины носят рекомендательный характер до момента внесения соответствующих поправок в Налоговый кодекс и иные нормативно-правовые акты по налогам и сборам. В на-

стоящее время судебный прецедент и ответы на запросы в Минфин РФ и ФНС РФ стали одним из важных видов толкования налогового законодательства.

Шестой уровень документов касается применения норм международного налогового права в Российской Федерации. Его формами являются международные соглашения и договоры. В системе налогового законодательства международные соглашения бывают двух видов:

1) международные соглашения общего характера — конвенции, устанавливающие общие правила, нормы и принципы взимания налогов и предотвращающие двойное юридическое обложение доходов и капиталов;

2) ограниченные налоговые соглашения, которые устанавливают конкретные правила, детализирующие механизм международного налогообложения.

К договорам по налоговым вопросам относятся также соглашения о налоговых режимах и льготах, а также торговые соглашения.

В соответствии со ст. 15 Конституции РФ общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью ее правовой системы. Если международным договором Российской Федерации установлены иные правила, чем предусмотренные законом, то применяются правила международного договора.

Поимо перечисленных основных групп документов, составляющих налоговое право, налогоплательщику в целях обеспечения налоговой безопасности следует хорошо знать также и смежные отрасли законодательства: финансовое и корпоративное право, бухгалтерское, валютное и антимонопольное законодательство, нормативно-правовое обеспечение государственного контроля, функционирования рынка ценных бумаг, и т.д.

В процессе своей деятельности налогоплательщик может столкнуться с многочисленными законодательными ограничениями экономической свободы. Такие ограничения существуют в сфере налично-денежного обращения, применения контрольно-кассовой техники, ценообразования, эмиссии ценных бумаг, валютных операций. Множество ограничений по вопросам уплаты налогов возникает у компаний с разветвленной сетью филиалов. Антимонопольное законодательство также накладывает свои ограничения. Так, если активы предприятия превышают 1 000 000-кратный МРОТ (минимальный размер оплаты труда), то оно для совершения целого ряда сделок, установленных законодательством, должно получить соответствующее предварительное разрешение. Ограничения накладывают также органы государственного контроля и надзора, организации, выдающие лицензии, патенты и разрешения на занятие определенными видами деятельности. Не стоит забывать также о таможенно-тарифных ограничениях и о законодательном ограничении платного природопользования. Органы государственных внебюджетных фондов — Пенсионный фонд РФ, Фонд социального страхования и фонды обязательного медицинского страхования также диктуют свои законодательные ограничения и реализуют свои фискальные интересы по отношению к хозяйствующим субъектам.

В целях обеспечения налоговой безопасности необходимо иметь в виду, что деятельность налогоплательщика сопряжена с необходимостью своевременной и полной уплаты не только установленных налогов, сборов, пошлин, взносов, но и обязательных неналоговых платежей. К таковым относятся:

♦ таможенные пошлины и сборы;

♦ взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний;

ТЕRRА ECONOMCUS ^ 2010 ^ Том 8 № 3 Часть 3

iНе можете найти то, что вам нужно? Попробуйте сервис подбора литературы.

ТЕRRА ECONOMICUS ^ 2010 ^ Том 8 № 3 Часть 3

♦ лесные платежи и арендная плата за пользование участками лесного фонда;

♦ плата за загрязнение окружающей среды;