02 счет бухгалтерского

Все предприятия, имеющие на балансе объекты основных средств, обязаны вести учет амортизационных отчислений. Для этого ежемесячно в бухучете выполняются проводки по списанию части стоимости ОС в качестве амортизации.

Все предприятия, имеющие на балансе объекты основных средств, обязаны вести учет амортизационных отчислений. Для этого ежемесячно в бухучете выполняются проводки по списанию части стоимости ОС в качестве амортизации.

Помимо этого, бухгалтер сталкивается с данным понятием при переоценке, модернизации, выбытии, списании объектов. Каждая из указанных операций влечет за собой необходимость отражения двойных записей на счетах учета амортизации.

Содержание

Бухгалтерский учет амортизационных отчислений ОС

Амортизация представляет собой единицу износа в денежном выражении. То есть это часть стоимости объекта ОС, которая ежемесячно закладывается в себестоимость продукции, услуг, товара.

Посредством амортизации происходит постепенный перенос стоимости основного средства, по которой он числится в бухгалтерском учете, на продукцию, товары.

В конечном итоге потраченные на приобретение ОС денежные средства возвращаются в компанию после получения оплаты от покупателей, клиентов за приобретенные ценности.

Процесс этот постепенный, продолжается на протяжении всего срока полезного использования. Для его учета бухгалтер ежемесячно совершает проводки на специально предназначенных для этого бухгалтерских счетах.

До тех пор, пока основное средство числится на балансе предприятия, бухгалтер должен ежемесячно проводить амортизационные отчисления. Данная процедура проводится до момента полного износа, списания в связи с непригодностью, поломкой или передачи другим лицам.

Процесс амортизационных накоплений приостанавливается только в двух случаях:

- Нахождение ОС на консервации, при условии, что ее продолжительность превышает 3 месяца.

- Восстановление, модернизация, реконструкция объекта, если этот процесс занимает более года.

Если принято решение продать объект или списать его, то бухгалтер определяет остаточную стоимость ОС. Для этого списывается проводками начисленная за весь период амортизация на счет 01, где определяется остаточный параметр.

Если в процессе эксплуатации оборудования или иного объекта меняется первоначальная стоимость в связи с переоценкой, то также производится пересчет амортизационных накоплений и выполняются необходимые проводки.

Если в процессе эксплуатации оборудования или иного объекта меняется первоначальная стоимость в связи с переоценкой, то также производится пересчет амортизационных накоплений и выполняются необходимые проводки.

Таким образом, с необходимостью отражения проводок по учету амортизации основных средств бухгалтер сталкивается в следующих случаях:

- проведение ежемесячных амортизационных отчислений;

- изменений накопленных отчислений в связи с переоценкой стоимости основного средства (может как увеличиться, так и уменьшиться);

- списание амортизируемого объекта за ненадобностью (износ физический или моральный, поломка, неисправимые дефекты);

- выбытие основного средства на сторону (продажа, передача в дар, внесение в уставный капитал других предприятий).

На каком счете отражаются?

С целью бухгалтерского учета амортизационных накоплений по основным средствам предусмотрен в Плане счет 02:

- По дебету – показывается сумма амортизации по списываемым и выбывающим объектам, а также уменьшение накоплений в связи с уценкой стоимости основного средства.

- По кредиту – собирается начисленная амортизация, включенная в себестоимость, а также отражается увеличение накопленных отчислений в связи с дооценкой.

На счете 02 возможно открытие субсчетов:

- 1 – показываются отчисления по имеющимся на балансе собственным объектам;

- 2 – отражается амортизация по ОС, взятым в долгосрочную аренду и на баланс в лизинг. Бухучет и амортизация лизингового имущества.

На счете 02 необходимо обеспечить аналитический учет по каждому отдельному основному средству или группе однородных объектов.

Это позволит получать необходимую информацию для анализа эффективности и целесообразности использования основных фондов.

Ежемесячные двойные записи по счету 02 при начислении

С месяца, следующего непосредственно за месяцем поступления основного средства в организации, необходимо считать амортизацию и списывать ее проводками в расходы.

Начисление амортизационных отчислений проводится по кредиту счета 02 в корреспонденции с дебетом счетов учета затрат предприятия.

Выбор корреспондирующего счета зависит от цели и места использования объекта ОС, а также от характера деятельности предприятия – торговое, производственное.

Амортизация может списываться на следующие бухгалтерские счета:

- 20, 23 – для производственных объектов, оборудования, занятых в основном, вспомогательном производстве;

- 44 – для основных средств, эксплуатируемых в торговых компаниях;

- 91 – для ОС, переданных в аренду.

Таблица проводок по начислению амортизации основных средств:

| Дебет | Кредит | Операция |

| 20 | 02 | Начислена амортизация по объектам ОС и оборудованию производственных предприятий (включена в состав затрат на основное производство) |

| 44 | 02 | Начислена амортизация по основным средствам торговых организаций (включена в расходы на продажу) |

| 91 | 02 | Отражение начисления арендодателем по ОС, сданным в аренду (учтена в составе прочих расходов) |

Проводки выполняются ежемесячно в течение всего полезного срока в том отчетном периоде, к которому они относятся. При этом не имеет значение, какой финансовый результат деятельности предприятия.

Накопление отчислений не должно останавливаться, кроме длительных случаев восстановления и консервации.

Сумма, на которую совершается проводка в бухгалтерском учете, рассчитывается одним из установленных четырех методов.

Как списывается при выбытии?

Необходимость снятия основного средства с учета возникает по разным причинам:

Необходимость снятия основного средства с учета возникает по разным причинам:

- Износ моральный – устарело оборудование.

- Износ физический – закончился СПИ, или объект настолько износился, что непригоден более к использованию.

- Поломка – если ее ремонт не целесообразен по экономическим соображениям или не возможен.

- Передача другим лицам на сторону при продаже, дарении, внесении в УК других компаний.

- Недостача, выявленная после инвентаризации.

Независимо от причины снятия основного средства с учета порядок действий одинаков:

- Открывается отдельный субсчет 11 на счете 01.

- Списывается в дебет открытого субсчета первоначальная или восстановительная стоимость ОС.

- Переносится в кредит открытого субсчета накопленная амортизация.

- Определяется остаточная стоимость и списывается в зависимости от причины снятия ОС с учета.

Перенос амортизационных начислений, накопленных на дату выбытия или списания, выполняется с помощью бухгалтерской проводки: Дт 02 Кт 01-11 – списана сумма начисленной амортизации.

При переоценке

Переоценка – это процедура пересчета той стоимости, по которой числится основное средств на балансе. Делается это для соответствия реальным рыночным ценам.

Результатом данного процесса может стать дооценка, когда начальная стоимость повышается, и уценка, когда она снижается.

Тот стоимостный показатель, по которому ОС учтен по дебету счета 01, меняется в зависимости от результатов переоценки – увеличивается или уменьшается. Полученная стоимость уже будет называться восстановительной.

Соответствующим образом меняются и амортизационные накопления на счете 02. Причем проводится пропорциональный расчет суммы, на которую нужно уменьшить или увеличить начисленную амортизацию, в зависимости от изменений восстановительной стоимости основного средства.

Формула для пересчета амортизации:

Формула:

Пересчитанная А. = Восстановительная ст-ть * Накопленная А. / Первоначальная ст-ть.

Таблица с проводками по учету амортизации при переоценке:

| Дебет | Кредит | Операция |

| 83 | 02 | Увеличение амортизации при дооценке стоимости ОС отражено в составе добавочного капитала |

| 02 | 91/1 | Уменьшение накоплений при уценке включено в прочие доходы |

Пример

Исходные данные:

20 февраля 2019 года предприятие купило станок, сумма всех затрат составила 720 000 руб.

Срок использования для станка установлен 6 лет = 72 месяца.

Амортизация начисляется линейным методом, размер ежемесячных отчислений = 10 000.

10 июня 2019 года предприятие продает станок за 500 000 руб.

Какие проводки должен отразить бухгалтер за период с февраля по июнь 2019 года?

Решение:

Решение:

Проводки по амортизационным отчислениям нужно начать выполнять с 1 марта 2019 года по июнь включительно.

Предположим, что предприятие работает на УСН и не платит НДС.

Таблица с проводками:

| Дата | Сумма | Операция | Дебет | Кредит |

| 20.02 | 720 000 | Станок введен в эксплуатацию в качестве ОС | 01-1 | 08 |

| 01.03 | 10 000 | Амортизация за 1 месяц включена в затраты на производство | 20 | 02 |

| 01.04 | 10 000 | Амортизационные отчисления за 2 месяц использования | 20 | 02 |

| 01.05 | 10 000 | Амортизация за 3 месяц эксплуатации | 20 | 02 |

| 01.06 | 10 000 | Амортизация за 4 месяц | 20 | 02 |

| 10.06 | 720 000 | Списана начальная стоимость основного средства в связи с его продажей | 01-11 | 01-1 |

| 10.06 | 40 000 | Списаны накопленные отчисления по объекту | 02 | 01-11 |

| 10.06 | 680 000 | Станок направлен на продажу | 91-2 | 01-11 |

| 10.06 | 500 000 | Отражена продажная стоимость станка | 62 | 91-2 |

| 180 000 | Финансовый результат сделки — убыток | 99 | 91-2 |

Как отражается излишне начисленная сумма за прошлый период?

Если амортизация за прошлый период начислена не правильно в излишней сумме, то ошибки нужно исправлять. При этом важно, в каком периоде они допущены – текущем году или прошлом.

Механизм исправлений ошибок бухгалтерского учета прописан в ПБУ 22/2010.

Если излишне начислена сумма амортизации, то необходимо сторнировать лишние начисления красными проводками по тем счетам, по которым были совершены неверные записи.

Если ошибка допущена в текущем году

Амортизация исправляется до закрытия счетов 20 или 44 (смотря, где учитываются накопления):

Проводка сторно: Дт 20 (44) Кт 02 – на сумму излишне начисленной амортизации.

Исправление после закрытия счета 20 (или 44):

Помимо указанной выше операции сторно, нужно скорректировать счет 90, отразив расходы, не принимаемые для налогового учета.

Проводка сторно: Дт 90.3 Кт 20 на излишне начисленную сумму.

Если излишнее начисление произошло в завершившемся году

Корректировки нужно вносить в счет 91 — проводка: Дт 02 Кт 91.

Выводы

Бухгалтерский учет амортизации ОС заключается в отражении ежемесячных отчислений по счету 02 в корреспонденции со счетами учета затрат (на продажу или производственных).

При снятии основного средства с учета накопленные отчисления также списываются.

Накопления на счете 02 могут меняться при изменении стоимости объекта в результате переоценки, в этом случае проводится перерасчет начислений. Доначисленная амортизация отражается в добавочном капитале, уменьшенная — включается в прочие доходы.

Счет 02 «Амортизация основных средств»

Счет 02 «Амортизация основных средств» предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу). Организация-арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, по кредиту счета 02 «Амортизация основных средств» и дебету счета 91 «Прочие доходы и расходы» (если арендная плата формирует прочие доходы).

(абзац в ред. Приказа Минфина РФ от 18.09.2006 N 115н)

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др.) объектов основных средств сумма начисленной по ним амортизации списывается со счета 02 «Амортизация основных средств» в кредит счета 01 «Основные средства» (субсчет «Выбытие основных средств»). Аналогичная запись производится при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Аналитический учет по счету 02 «Амортизация основных средств» ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета должно обеспечивать возможность получения данных об амортизации основных средств, необходимых для управления организацией и составления бухгалтерской отчетности.

Счет 02 «Амортизация основных средств» корреспондирует со счетами:

| по дебету | по кредиту |

| 01 Основные средства 02 Амортизация основных средств 03 Доходные вложения в материальные ценности 79 Внутрихозяйственные расчеты 83 Добавочный капитал |

02 Амортизация основных средств 08 Вложения во внеоборотные активы 20 Основное производство 23 Вспомогательные производства 25 Общепроизводственные расходы 26 Общехозяйственные расходы 29 Обслуживающие производства и хозяйства 44 Расходы на продажу 79 Внутрихозяйственные расчеты 83 Добавочный капитал 91 Прочие доходы и расходы 97 Расходы будущих периодов |

Добавить в «Нужное»

Актуально на: 4 августа 2017 г.

Исходя из принципа двойной записи в бухгалтерском учете, порядок формирования бухгалтерских проводок основывается на признании тех или иных счетов бухгалтерского учета активными, пассивными или активно-пассивными. Соответственно, увеличение различных учетных объектов может отражаться не только исключительно по дебету или кредиту какого-либо счета. На отдельных бухгалтерских счетах увеличение объектов учета может отражаться и по дебету, и по кредиту одного и того же счета в зависимости от ситуации. А каким счетом является бухгалтерский счет 02 «Амортизация основных средств» (Приказ Минфина от 31.10.2000 № 94н)?

02 счет: активный или пассивный?

Характеристика счета 02 содержится в Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (Приказ Минфина от 31.10.2000 № 94н).

На этом счете обобщается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленная амортизация отражается по кредиту счета 02 в корреспонденции, как правило, со счетами учета затрат на производство или расходов на продажу:

Дебет счетов 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д. – Кредит счета 02

Но, конечно, это не единственные дебетуемые счета. В проводке Д 91 – К 02 счет бухгалтерского учета показывает, что амортизация учтена в составе прочих расходов. Такая проводка может быть, к примеру, если начислена амортизация оборудования, сданного в аренду (когда такая аренда не носит систематический характер) (п. 11 ПБУ 10/99).

Учитывая, что амортизация основных средств накапливается по кредиту счета 02, этот счет бухгалтерского учета является пассивным. Но важно, что при этом в пассиве бухгалтерского баланса он не отражается. Ведь баланс формируется в нетто-оценке (п. 35 ПБУ 4/99). Применительно к основным средствам это означает их отражение в балансе по остаточной стоимости. Иными словами, учетная стоимость (отражаемая по дебету счета 01) уменьшается на кредитовое сальдо счета 02 на отчетную дату.

Что касается аналитического учета на счете 02, то он ведется по отдельным инвентарным объектам основных средств.

Как закрывается 02 счет «Амортизация основных средств»?

Учитывая, что счет 02 – пассивный, уменьшение (списание) суммы начисленной амортизации производится по дебету этого счета. Как закрыть 02 счет? При выбытии основных средств (продаже, списании, безвозмездной передаче и др.) сумма накопленной на момент выбытия амортизации списывается так (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 02 – Кредит счета 01 «Основные средства»

В результате такого рода операций, к примеру, в оборотно-сальдовой ведомости по счету 02 будут отражаться не только кредитовые, но и дебетовые обороты.

Говоря о синтетическом счете 02, важно не путать его с субсчетом 02 к другим счетам. К примеру, счет 68.02 в бухгалтерском учете не имеет никакого отношения к амортизации. Ведь счет 68 – «Расчеты по налогам и сборам», а 02 в данном случае – субсчет к счету 68, означающий вид налога. Как правило, на счете 68.02 отражается информация о расчетах с бюджетом по НДС.

Счет 02 бухгалтерского учета — это пассивный счет «Амортизация основных средств». Служит для начисления амортизации и её накопления в течение срока эксплуатации основных фондов. С помощью типовых проводок и наглядных практических примеров разберемся в специфике использования счета 02 и в особенностях проведения операций по амортизации ОС.

Бухгалтерский учет амортизации основных средств по счету 02

Почему по объектам основных фондов компаний начисляется амортизация? Ответ один: большинство объектов ОС по стоимости очень дорогие. Если единовременно списывать их стоимость на затраты, то это приведет к значительному увеличению себестоимости продукции. Поэтому стоимость основных средств погашается путем начисления амортизации.

Однако, если стоимость основных средств в бухгалтерском учете не превышает 40 000 руб. за единицу, то компания может приходовать их в состав материалов, прописав это в учетной политике.

Для наглядности приведем примеры начисления амортизации и проводки по отражению данной операции в бух.учете.

Пример 1

Допустим, компания приобрела в сентябре сплит-систему LG A09IWK стоимостью (с учетом монтажа) 98 000 руб. для установки в цехе основного производства. Согласно паспорту сплит-системы срок эксплуатации объекта определен 7 лет. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Получив акт о приеме-передаче ОС, бухгалтер компании определяет, что срок полезного использования сплит системы в целях бух. учета составляет 84 месяца (12 мес*7). Следовательно, ежемесячная сумма амортизации объекта составит 1 166,67 руб. (98 000/84)

Также важно учесть, что:

- Начисление амортизации по счету 02 начинается с первого дня месяца, следующего за месяцем принятия сплит системы к бух.учету;

- В течение отчетного года амортизация сплит системы начисляется ежемесячно в размере 1/12 годовой суммы.

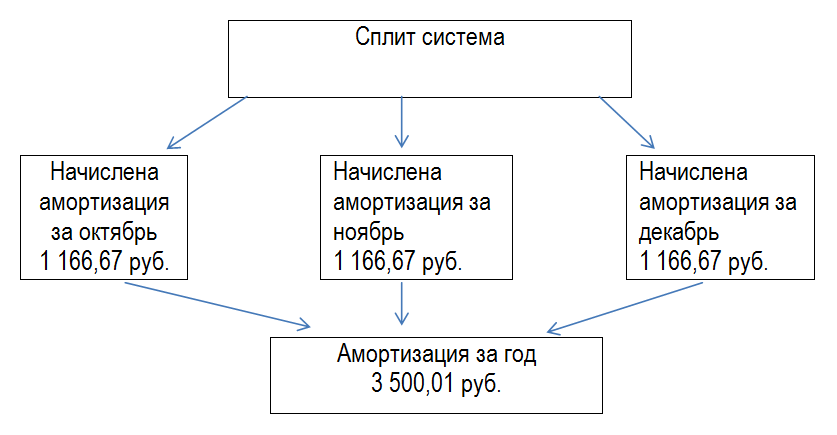

Начисление амортизации по примеру за текущий год отражено на схеме:

В бухгалтерском учете компании отражены следующие проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| Ежемесячно в течение срока полезного использования сплит системы | ||||

| 20 | 02 | 1 166,67 | Начислена амортизация по сплит системе | Бухгалтерская справка-расчет |

Пример 2

Приведем пример определения срока полезного использования ноутбука и проводки по начислению амортизации и списания в связи с дарением.

Предположим, компания приобрела для администрации в декабре 2016 г. ноутбук стоимостью 60 000 руб. В январе 2017 г. было принято решение подарить его работнику, уходящему на пенсию. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Определяем к ноутбука срок полезного использования. В паспорте и технических характеристиках не указывают срок эксплуатации ноутбука. При этом физически он может служить долго, но морально он может устареть значительно раньше физического износа. Определить срок службы ноутбука можно воспользовавшись классификацией, утвержденной Правительством РФ №1 от 01.01.2002г.

Вычислительная техника с кодом ОКОФ 14 3020000 относится ко второй амортизационной группе со сроком использования от двух до трех лет. Бухгалтером компании срок полезного использования ноутбука определен 3 года или 36 месяцев.

Обращаем внимание! До 01.01.2017г. срок полезного использования основного средства можно было определить по Классификации основных средств, утв. Правительством РФ №1 от 01.01.2002г. Эта возможность была прописана в п.1 второго абзаца указанной классификации.

Однако все изменилось с 01.01.2017г. Постановление №640 от 07.07.2016г. признало п.1 второго абзаца утратившим силу. Фразу «указанная классификация может использоваться для целей бухгалтерского учета» убрали.

На практике в компаниях для сближения бухгалтерского и налогового учета основных средств срок полезного использования определяли с учетом классификации основных средств, утверждаемой Правительством РФ. С 2017 года они такой возможности не имеют и должны срок полезного использования определять в бухгалтерском учете исходя из требований п.20 ПБУ 6/01, а именно исходя из:

Таким образом, согласно примеру, в бухгалтерском учете компании сформированы следующие проводки по счету 02:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ — основание |

| 26 | 02 | 1 666,67 | Начислена амортизация по ноутбуку за январь 2017 года (60000/36) | Бухгалтерская справка-расчет |

| 02 | 01 | 1 667,67 | Отражена сумма амортизации по ноутбуку | Акт о приеме-передаче ОС |

| 91.2 | 01 | 58332,33 | Остаточная стоимость ноутбука списана в состав прочих расходов, не учитываемых в целях налогообложения налогом на прибыль | Акт о приеме-передаче ОС |

Добавить комментарий